ゴールドオンライン新書最新刊、Amazonにて好評発売中!

データで読み解く「日本経済」のリアル【エンタメ・スポーツ・事件編】

宅森昭吉(著)+ゴールドオンライン(編集)

データで読み解く「日本経済」のリアル【季節&気象・マインド・おもしろジンクス編】

宅森昭吉(著)+ゴールドオンライン(編集)

富裕層の資産承継と相続税 富裕層の相続戦略シリーズ【国内編】

八ツ尾順一(著)+ゴールドオンライン(編集)

シリーズ既刊本も好評発売中 → 紹介ページはコチラ!

ベンチャーキャピタルファンド

ベンチャーキャピタルファンド(以下、VCファンド)は、複数の投資家から資金を集めた後、未上場企業に投資を行い、株式を取得します。その後、株式を取得した企業が成長したタイミングで売却やIPOを行い、それによって生じたキャピタルゲインを投資家に還元します。

VCファンドは、投資家から資金を集められなければ運営できないため、ファンド戦略の策定がとても重要になります。今なら、AI関連やブロックチェーンテクノロジー等にターゲットを決めることで、魅力的なリターンが期待できるという戦略を投資家にアピールします。

問われるゼネラル・パートナーの手腕

ゼネラル・パートナー(以下、GP)と呼ばれるファンドの運営者の実績や経験は評価の対象となります。専門知識を持ち、ある業界に精通していればいるほど、より勝率の高い企業を見極めるのに役立ちます。すでにファンドとしての実績がある場合には、投資家に評価をされやすく資金調達において有利に働きます。

実際に、投資戦略が決まると資金調達プロセスに入ります。このとき、GPは投資家に対して戦略のピッチを行い、目標とするリターン水準や投資期間等を説明し、戦略の詳細を理解してもらう必要があります。目標とする金額に達したら資金を配分することの表明書を投資家からもらい、ファンドをいったんクローズします。ファンドクローズ後に、GPがターゲットとなる魅力的な投資案件を見つけると、ファンドが選定した企業に投資資金を投下します。この際、ファンドはキャピタルコールといって、資金要請を投資家に対して行います。資金要請を受けてから決められた期間以内に、投資家は資金をファンドに提供しなければいけません。

なぜ、このようにファンドの開始時に資金をまとめて預けられないのかというと、キャッシュの比率を高く持つことで全体のリターンが低くなってしまうからです。このため、ファンドはまとまった資金を一度に集めるのではなく、投資案件の発生の都度、資金の払い込み要請を行うことで投資効率を上げることができます。一方で、投資家は払い込み要請を受けてから、通常10~20日以内に支払わなければいけません。この際に、締め切りまでに支払えなければペナルティが発生しますので、徹底したキャッシュ管理が求められます。

GPは投資企業に資本投下後、投資先の創業者や経営陣と協力してファンドが持つ専門知識やネットワークを提供することで、投資企業の成長を促します。また、投資先の事業課題を解決し、改善することで事業拡大を狙います。

ハンズオン型といわれるVCファンドでは、投資先企業の経営に深く関与することで企業の成長を促進します。たとえば、外部からの情報・知見、もしくはコンサルティング業務を提供することで企業の成長を助けます。VCファンドであれば似たような業界の企業に出資してきた経験も豊富にあるので、企業の成長に貢献することができるのです。企業が成長しなければ投資資金を回収できない可能性もあるだけに、ありとあらゆる方法を駆使して経営支援を行います。

事業成長を促した後、最後にイグジットすることで投資家に分配金という形で資本を還元します。その際に、ファンドも成功報酬として費用を受け取ります。投資が成功すれば、ファンドの運営者も大きな報酬を得ることができるのです。

VCファンド投資のリターン目安

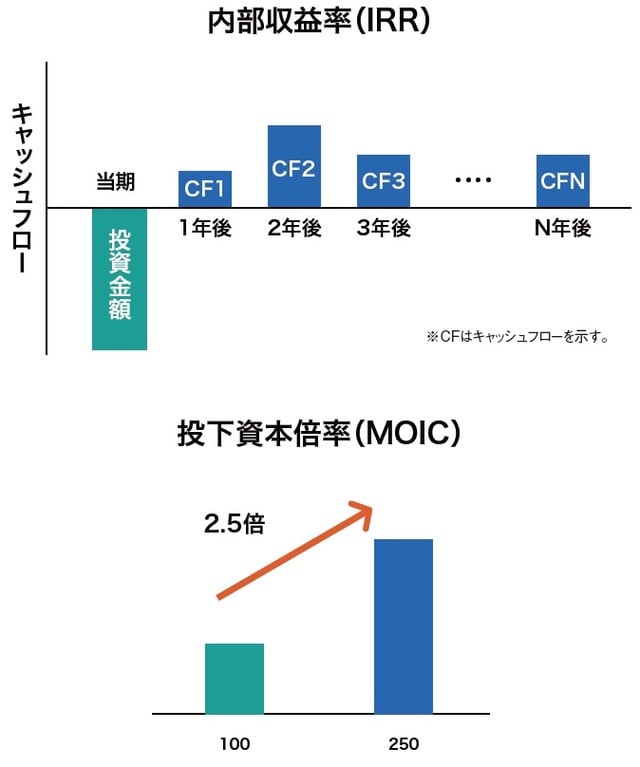

実際にVCファンドに投資をした際、どの程度のリターンを享受できるのでしょうか。VCファンドのリターンの指標として主に用いられるのが、IRR(内部収益率)やMOIC(投下資本倍率)です。

IRRとは、簡単に説明するとお金の時間的な価値を考慮して計算した利回りです。一般的に使われている利回りとは異なり、短期間で発生した収益ほど高い価値があるとみなされるのが、内部収益率の特徴です。言い換えると、VCファンドは投資をした後に、早い段階でイグジットを実現すると、より高いIRRの水準を達成することが可能です。投資家からしてみても「投資をした5年後に資金が2倍になりました」というより、「1年後に資金が2倍になりました」というほうが優良な投資案件といえます。

同様に、VCファンドの指標で用いられるのがMOIC、投下資本倍率と呼ばれる指標です。これは初期に投資した金額に対して、何倍で戻ってくるかを示す簡易的な指標です。たとえば、初めに100億円を投資したとします。その後、250億円返ってきたとしましょう。その場合には、2.5倍の投資金額となるので、MOICは2.5倍といえるのです。当然ですが、この数値が高ければ高いほど、投資家が投下した資金に対して高い倍率で返ってくるため、優れた投資案件であるといえます[図表]。

通常、VCファンドはIRRで見たときに20%以上を目標とすることが一般的です。なかには、その水準以上の高いリターンを出しているファンドもあります。VCファンドの期待リターンは高い一方で、流動性は非常に低い傾向にあります。投資を開始してからすべての資金を回収するまでに、約10年の期間を有するファンドが数多くあります。スタートアップ企業が投資対象のため、資金を投下してから成長するまでに時間がかかります。また、出口戦略としての他企業による買収やIPOの不確実性が高く、出口までに準備期間が必要なためです。

したがって、長期間保有することが前提となるため、主な投資家は投資期間の比較的長い大学基金、機関投資家、ファミリーオフィスが中心です。このような投資家層は、短期的に利益を追求するのではなく、長期的な視点から投資をすることができます。富裕層の個人投資家にとって10年間という投資期間は長く、金融商品としては人気ではありません。一方で、大学基金やファミリーオフィスは長期的な視点から投資をして、非常に高いリターンを獲得しています。ポートフォリオに組み入れることが可能となります。最低投資金額は100万米ドル程度(1億5,000万円程度)からのため、資金がある程度ないと投資をすることができません。

その他のVCファンドの特徴

VCファンドの特徴として、ファンド毎にそれぞれのテーマが決められていることが挙げられます。富裕層であれば自身の問題意識や興味のあるテーマに沿った投資をすることが可能です。

たとえば「未来のタンパク質への投資」をテーマに行っているVCファンドがあります。これは肉の味や食感を再現した植物性の代替肉の開発を行っている企業に投資するファンドです。近年では、必要なタンパク質を肉や魚から摂取しているのでは生産が追いつかなかには、その水準以上の高いリターンを出しているファンドもあります。VCファンドの期待リターンは高い一方で、流動性は非常に低い傾向にあります。投資を開始してからすべての資金を回収するまでに、約10年の期間を有するファンドが数多くあります。スタートアップ企業が投資対象のため、資金を投下してから成長するまでに時間がかかります。また、出口戦略としての他企業による買収やIPOの不確実性が高く、出口までに準備期間が必要なためです。

したがって、長期間保有することが前提となるため、主な投資家は投資期間の比較的長い大学基金、機関投資家、ファミリーオフィスが中心です。このような投資家層は、短期的に利益を追求するのではなく、長期的な視点から投資をすることができます。富裕層の個人投資家にとって10年間という投資期間は長く、金融商品としては人気ではありません。一方で、大学基金やファミリーオフィスは長期的な視点から投資をして、非常に高いリターンを獲得しています。いという危機感や、ベジタリアン・ヴィーガンの需要上昇により欧米を中心に関心が高まっています。

その他、グローバルで進む温暖化を食い止めるために、温室効果ガス排出量を減らすことを目的としたVCファンドもあります。テーマは、運輸や産業向けのクリーン燃料の開発、脱炭素が困難なセクターの課題解決に向けた枠組みの構築です。また、電力パワー移行におけるバッテリーや先端材料の開発といった企業に投資するファンドがあります。投資からのリターンを狙うとともに、社会的なインパクトを与えることができます。

社会課題があるということは、同じような問題意識を持っている人も多くおり、この課題を解決することで大きな収益も得ることが可能です。さまざまなテーマの投資がありますので、投資を通じて社会課題を解決したいという想いがあれば、VCファンドは多くの選択肢を与えてくれます。

ファンドのテーマや種類にもよりますが、通常30社程度に分散投資をすることで、投資先の複数社が倒産したとしても、数社が大当たりすれば全体のリターンとしてはプラスになります。「VCファンドによる投資は、2割の投資案件がリターンの8割を生み出す」ともいわれており、失敗を恐れず多くのホームランを狙っていくことが大切です。ファンドを通さずに直接個別のスタートアップ企業へ投資を行うことも可能ですが、その際は言うまでもなく分散していない分、リスクは非常に高いものとなります。

VCファンドでは1号ファンド、2号ファンド、3号ファンドというように一定期間でファンドを閉じて新しいファンドを作っていきます。そのため、過去のリターンや成功案件等の実績を確認できます。ただし、過去のリターンというのは将来のリターンを保証するものではないので注意しましょう。リターンの数値だけに捉われず、ファンド運営者の実績や投資テーマの持つ将来性等を総合的に判断したうえで、投資を決定しなければいけません。

長谷川 建一

Wells Global Asset Management Limited, CEO最高経営責任者

国際金融ストラテジスト <在香港>

京都大学法学部卒・神戸大学経営学修士(MBA)