「アクティブファンド特集」を見る

従来型と異なる「マルチアセット・アロケーション戦略」

ここで、もう一度ピクテのマルチアセット・アロケーション戦略を具体的に見てみましょう。

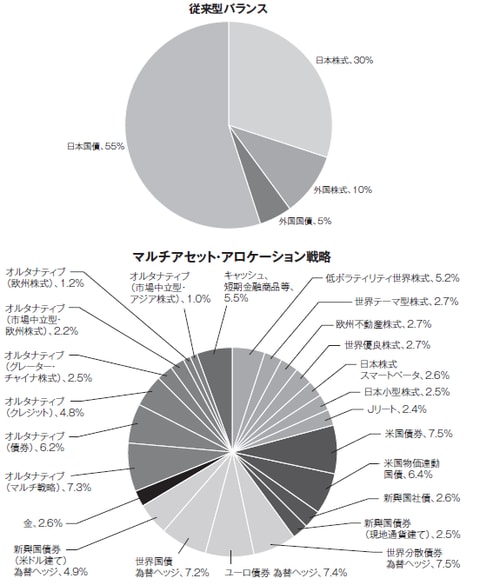

図表1は、ピクテ式マルチアセット・アロケーション戦略の資産配分を従来型バランス運用の配分と比較したものです。

【図表1】バランス運用とマルチアセット・アロケーション戦略

・かつては株式、債券の低相関に依存した運用が主流。

・今後は株式や為替のベータリスク、債券のデュレーション、クレジットやイールドカーブ・リスク、オルタナティブ、地域特性、運用戦略など、様々な資産のリスクとその相関に着目、幅広く分散投資することで最適ポートフォリオを構築する時代に。

すでにご紹介したように、マルチアセット・アロケーション戦略とは、一つのポートフォリオの中に世界中の様々な資産クラス(アセットクラス)を組み込み、分散投資を行う運用手法です。

資産クラスは、先進国株式ではアメリカ、欧州、日本、グローバル先進国など、新興国株式ではグローバル新興国、アジア、東ヨーロッパ、南米など多岐にわたります。先進国債券ではグローバル先進国債券、欧州国債、米国国債など、また新興国国債では米ドル建て、現地通貨建ての国債など、他にオルタナティブ戦略(ロング・ショート戦略等)も用います。

ロング・ショート(L/S)戦略とは「買い」を意味するロングと、「売り」のショートを組み合わせて収益を目指す運用手法のことです。割安な銘柄を買い、割高な銘柄を売ることで、市場の方向性に関係なく収益を得ることができます。L/S戦略には世界株式L/S、欧州中小型株式L/S、アジア株式L/S、日本株式L/Sなどがあります。

他にも、ETF、先物取引、REIT、コモディティ(商品)、さらにピクテならではの運用戦略としてバイオテック株式、農業関連株式、新興国高配当株式、世界高配当公益株式、欧州短期ハイイールド債券、資源国債券などを投資対象としています。

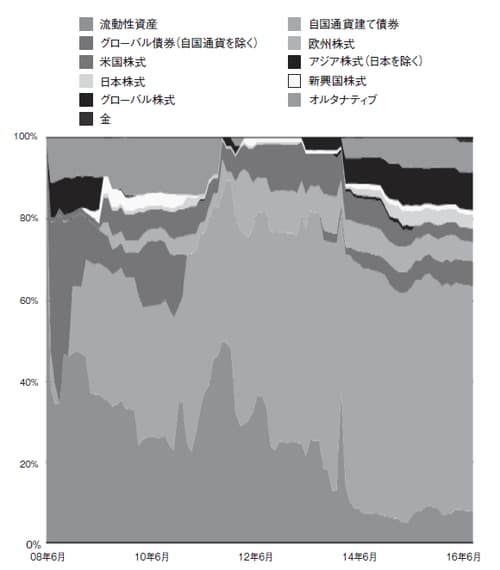

その結果、図表1の下図のポートフォリオは従来のバランス型とは比較にならないほどの徹底した分散投資が図られていることが分かります。しかもこの円グラフの配分比率は固定されたものではなく、機動的に変化します。それが図表2に表れています。

【図表2】資産配分比率の推移イメージ

2008年から8年間、運用実績は2%をやや上回って推移

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

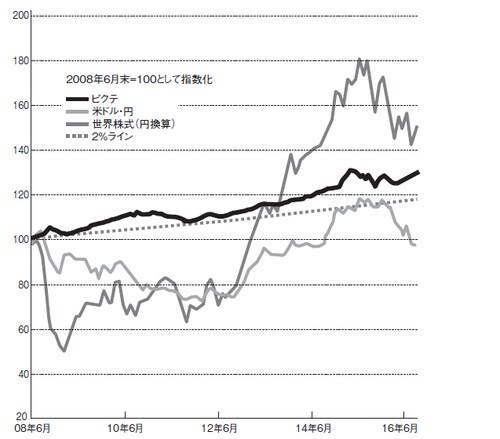

実際にこのマルチアセット・アロケーション戦略の効果を表したものが、図表3です。念のためにですが、この運用実績はピクテが2013年に日本市場に投入したピクテ・マルチアセット・アロケーション・ファンド(愛称:クアトロ)のものではありません。スイスで富裕層向けに行われている戦略の運用実績です。クアトロはこの運用戦略を採用しています。

【図表3】ピクテのマルチアセット・アロケーション戦略の運用実績

グラフの真ん中の右肩上がりの点線は、政府・日銀が現在目指している物価上昇率2%のラインです。いわば「欲張らない投資」としての当ファンドの競争相手がこのラインと言えます。そして、リーマン・ショック直前の6月に、世界株式、米ドル/円、マルチアセット・アロケーション戦略にそれぞれ投資した場合の約8年の値動きを追っています。

世界株式はリーマン・ショックにより急落、その後はしばらく横ばいを続け、2012年6月以降、上昇に転じました。米ドル/円はほぼ全期間、2%ラインを下回っています。

ここで、先に挙げたピクテのマルチアセット・アロケーションを見てみると、8年間2%をやや上回って推移していることが分かります。この期間については2%ラインを下回ることはなく、大きく上回ることもありませんでした。

なお、クアトロをはじめとした「欲張らない投資」を標榜する投資信託は、毎年2%のリターン獲得を目標に運用しているわけではなく、「ビクビク運用」に徹した結果を説明する際に、ちょうどこの日本のインフレ目標2%のラインが現在はベストマッチだということなのです。今後もこのラインを上下に縫うように推移していくことが望ましい値動きだと考えていますが、けっして運用上の目標にしたり、逆に制約にしたりしているわけではありません。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~