「アクティブファンド特集」を見る

組み合わせる資産はそれぞれの「リスク量」で検討

前回の続きです。

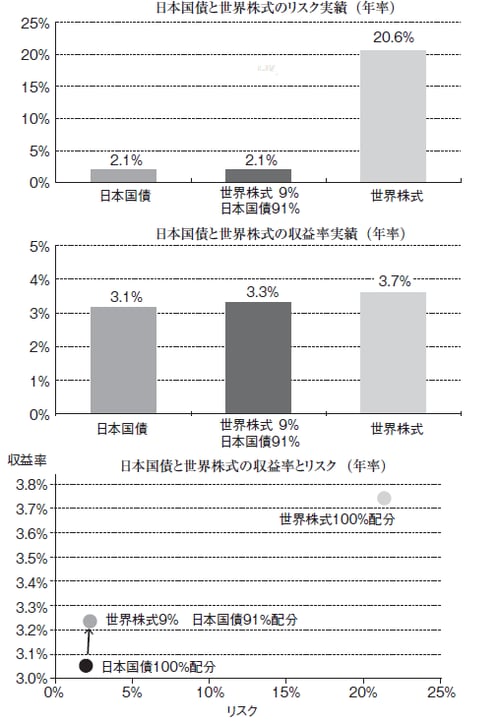

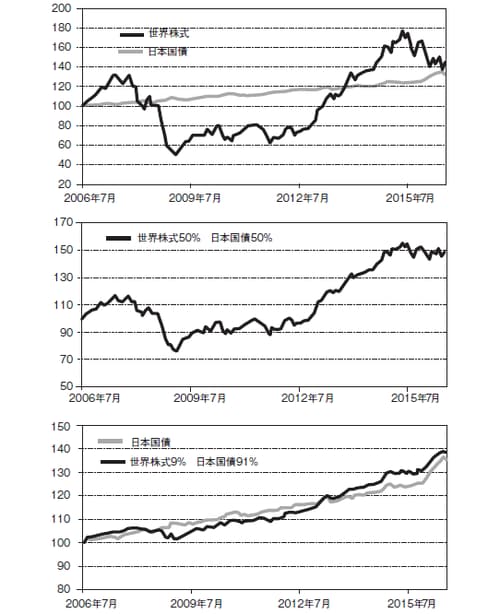

相関の低い資産を単純に50%ずつ保有すれば分散効果は得られるのでしょうか? 株式と債券を組み合わせる運用をバランス運用と言いますが、実際にバランスさせるには組み合わせる資産の価格変動特性、特にリスク量を理解する必要があります。2006年7月から2016年7月までのデータを使って各資産のリスク(標準偏差)を見てみましょう(図表1参照)。

【図表1】各資産のリスク

世界株式が約21%に対し、日本国債は約2%です。世界株式のほうが日本国債よりも10倍程度リスクが高く、つまり、これは世界株式のほうが10倍近く変動するということを意味します。このため単純に50%ずつ保有すると、その組み合わせた資産の価格変動は世界株式の変動に大きく影響を受けることになります。

それでは、うまくバランスさせるにはどうすればいいのでしょうか? 世界株式の変動を日本国債の変動で中和するにはリスクの低い日本国債を世界株式よりも10倍多く保有すればいいのです。配分比率では世界株式9%と日本国債91%の配分がちょうどいい水準と言えます。この配分で保有した場合のリスク量は日本国債とほぼ同じで、パフォーマンスは年率0.2%引き上げることができています(図表2参照)。

【図表2】分散マジックを進化させた「マルチアセット・アロケーション運用戦略」

「マルチアセット・アロケーション」とは?

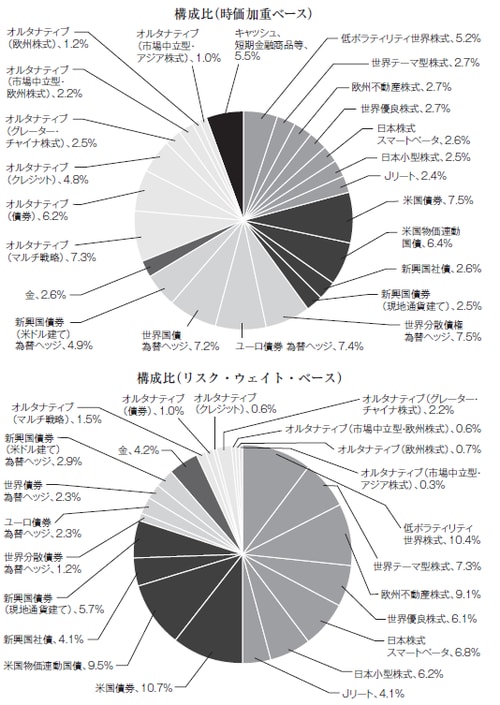

これがリスク・バジェティングに基づく分散投資の考え方ですが、実際の運用はもっと複雑で幅広く分散投資を行うものです。例えばピクテ・マルチアセット・アロケーション・ファンド(愛称:クアトロ)は20以上の異なる資産に投資を行っています(図表3参照)。

マルチアセット・アロケーションとは一つのポートフォリオの中に世界中の様々な資産クラス(アセットクラス)を組み込み、分散投資を行う運用手法です。クアトロは投資対象も株式や債券のみならず、絶対収益を目標とするオルタナティブ運用戦略にも投資を行っています。

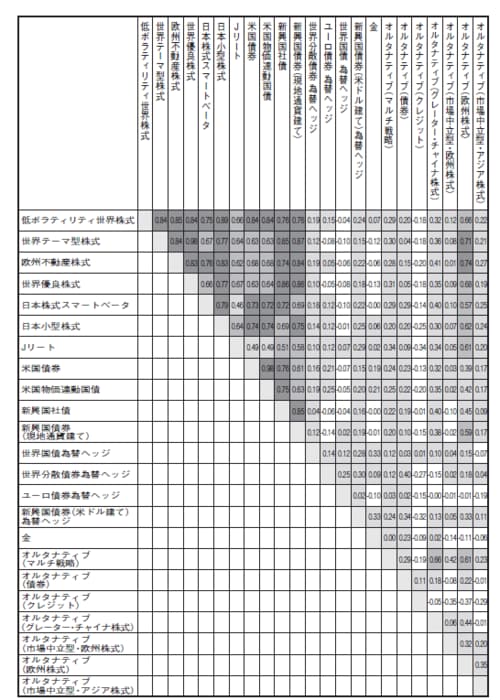

また、2016年7月末現在、株式・リートへの資産配分比率は20.8%しかありませんが、リスク配分比率は50.1%と、債券とオルタナティブのリスク配分率合計とほぼ同じ程度を保有することでリスク量をバランスさせていることがお分かりいただけると思います。それぞれの資産の相関は図表4のように低く、分散が効いたポートフォリオとなっています。

【図表3】クアトロの配分比率

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

【図表4】投資対象資産間の相関係数

市場が混乱した時に、特に威力を発揮する分散投資

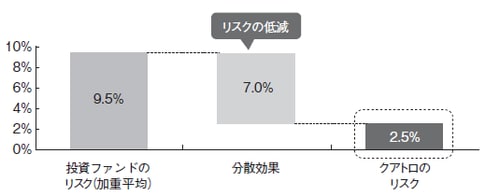

これらクアトロの投資対象資産を構成比で加重平均したリスクは9.5%でしたが、分散投資の効果により、クアトロのリスクは2.5%となりました(図表5)。このような運用は市場が大きく混乱した時に威力を発揮します。

【図表5】投資ファンドの加重平均リスクとクアトロのリスク

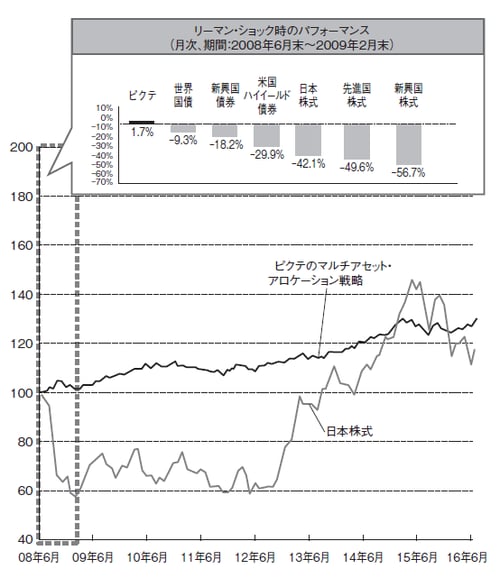

世界中の資産が同時に大暴落を起こしたリーマン・ショック時を見てみましょう。図表6にあるように、市場は新興国株式マイナス56.7%、先進国株式マイナス49.6%、日本株式マイナス42.1%というように、資産を半減させるような事態に追い込まれたのです。

米国ハイイールド債マイナス29.9%、新興国債券マイナス18.2%、世界国債マイナス9.3%と、株式だけでなく債券も同時に大きく下落した厳しい状況でした。

そうしたなか、リスク・バジェッティングの考え方で徹底的な分散投資を行い、ピクテ・グループが海外で提供する「ピクテ・マルチアセット・アロケーション戦略」は、このリーマン・ショックの時期にプラス1.7%という収益を上げることができています。

【図表6】ピクテのマルチアセット・アケローション戦略のパフォーマンスの推移

また、過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~