妻は夫から受け取る相続資産には期待していない!?

受け取る相続資産は、自分の退職後の生活にどれくらいあてにできるだろうか。多くの現役層が相続に期待していないようだ。その理由に相続税の厳しさをあげる人もいるだろう。しかし大半の人にとっては、相続額の低さからくるものである。

2012年2月に実施した相続人5500人アンケートで相続資産の内訳をみると、流動資産が少なく、万一相続税を支払うことになるとその資金の捻出にも苦労する場合がありそうでした。相続額の平均値は3172万円(中央値は862万円)です。

相続した資産の中身は、複数回答になりますが、現金・預貯金が77.3%、有価証券が18.4%、自宅など不動産が40.4%で、ほとんどの相続人が現金・預貯金、または有価証券を相続していることがわかりました。しかし相続額に占める流動資産の比率は、現金・預貯金に有価証券も含めても3割未満の額と答えた人がちょうど50.0%です。すなわち9割以上の相続人が流動資産を受け取っているのですが、資産全体の構成比でみると流動資産は多くないというわけです。

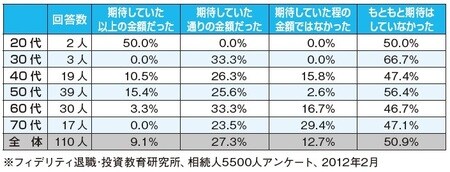

相続税の支払いという面からすると、不動産などの相続資産を売却せざるを得なくなる姿が垣間みえます。また、高齢女性の場合、夫から受け取った相続額が思ったほど多くないということに落胆する例も多いようです。【図表】では、配偶者から相続を受けたと回答した女性110人を対象に、年齢別にその期待額と実際受け取った相続額との乖離をみています。年齢が高くなるほど、期待ほどの金額ではなかったと答える比率が高いことが浮かび上がっています。背景を分析するだけのデータがありませんが、老後の生活で遺産相続の資金をあてにするのは、かなりリスクのあることだと考えてもいいのではないでしょうか。

【図表1】相続内容

【図表2】 女性が配偶者から受ける相続の期待と現実

資産運用を「専門家」に相談していない現状も

現金・預金を相続した4426人のうち、この資産を使って有価証券投資を行ったのは290名、わずか6. 6%でした。また、68.4%が相続した流動資産をそのままにしていると回答しているのですが、こうした傾向は、不動産や他の資産を相続した場合でも同じで、不動産のうち79.6%が、動産でも67.7%が売却(現金化)していませんでした。「相続した資産はそのまま保有している」という姿勢が強いことが分かります。

一方、受け取った資産で投資を行った6.6%の人は「どんな金融商品に投資した」のでしょうか。その人たちに具体的な投資対象の金融商品を聞いてみると、最も多かったのが53.1%の人が回答した日本株。次に外貨預金などの外貨金融商品で21.7%、日本国債19. 0%、そして海外債券に投資する投資信託で定期的な分配金があるもの18.6%と続きます。

また分配型の投資信託は、投資対象で複数に分けたことで個別には少ないのですが、いずれかの定期的な分配金のある投資信託として括ると23.4%となり、日本株に次ぐ人気投資対象だったことがわかります。

相続人5500人アンケートで、相談した相手を聞いた設問では、4割に達する相続人が誰にも相談していないことがわかりました。一方、相談しているとした6割の相続人でも、その大半は親族で、専門家に相談しているのはわずか12.7%に過ぎませんでした。さらにその専門家も公認会計士や税理士、または弁護士が相対的に多く、資産の有効活用としての金融機関の担当者やファイナンシャルプランナーへの相談は極めて低い比率に留まっています。

しかし、アンケート結果からみると、こうした専門家への相談は効果がありそうです。相続に関連して相談した相手が金融や法律の専門家だった相続人で、受け取った資産を投資に回した人は50人でしたが、その投資対象商品は総じて投資信託の比率が高く、資産の分散が進んでいることがわかっています。