「アクティブファンド特集」を見る

リスクを最小限にとどめ、着実なリターンを狙う

人間は、嫌な出来事はなかなか忘れることができないものですが、どうやら投資に関しては逆のようです。「値上がりした」「儲かった」というような投資の成功体験だけはしっかり覚えていて、損をした失敗体験は都合よく忘れてしまう傾向にあります。失敗を教訓とすることがなかなかできません。

これは、株式投資の経験者であれば覚えがあることかもしれません。ある株式が値上がりして利益を得た記憶が残ると、それが値下がりしても売ることができなくなる。損失を覚悟して売る損切りができないどころか、下がったところで買い増しをしてしまう。あるいは1度目の投資で儲けて、2度目の投資で損をしても、失敗から学ぼうとせずに、儲けた記憶だけを頼りに3度目にまた同じ過ちを犯す――これでは悪循環です。

利益を得ると、誰しも欲が出るものです。ある投資信託で10%の利益を手にすると、次は15%、20%という高いリターンを狙いたくなってしまう。いつの間にか高いリターンを求めて高いリスクの森へ迷い込んでいることに気がつかない。このような投資家は多いのです。

しかし、これでは資産を守ることは決してできません。リスクを最小限にとどめて着実なリターンを得ることを第一に考え、損失を最小に抑えるための努力をおしまないことが不可欠です。「欲張らない投資」の第一歩は、まずそこから始まります。

目指すべきは「インフレ率を上回る程度」のリターン

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

本連載で述べてきたように、資産運用の究極の目的は、金融資産を全体としていかに物価上昇から保全するかです。

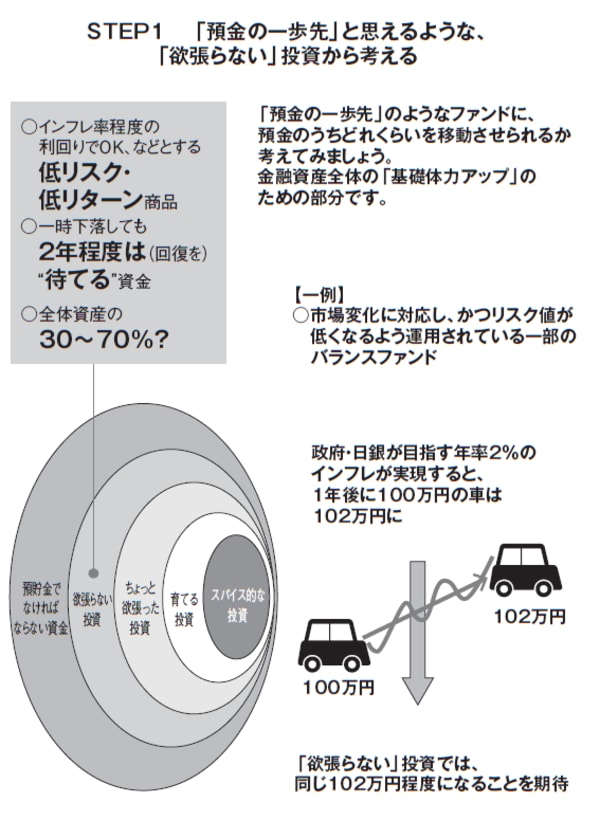

「欲張らない投資」とは、そのためのベースを預貯金とともに支えるための投資であり、投資金額は、もちろん人によりますが、2年ほどは投資できる資金で金融資産全体の30~70%程度を想定しています。

具体的には、インフレ率を上回る程度のリターンが取れればよいとする「預金の一歩先」のような投資です。政府・日銀が2%のインフレ率を目標としているのなら、2%を上回る程度のリターンを目指します。

この利回りを物足りないと感じる人もいるかもしれません。株式相場が上昇を続けているような投資環境のよい時には、短期間で10%、20%という値上がり益も期待できます。しかし、投資環境のよい時に、大きなリターンが期待できる投資は、環境が悪くなった時には大きく下がるリスクと隣り合わせです。このような大きく上がるかもしれないし、大きく下がるかもしれないという投資はリスクが高く、資産を守るという目的には適していません。

「欲張らない投資」では、大きな下落を避けるために、大きなリターンを期待しません。例えば投資信託では分配金に関心を持つ人が多く、「高いほどよい」という風潮もありますが、「欲張らない投資」では、高いほどよいのではなく、「程よい水準のほうが安心」と考えます。

なぜなら、「欲張らない投資」くらいの低リスク運用が分散投資のメリットを一番享受できるというセオリーがあるからです。「預金の一歩先」のような投資だからこそ、確実性を高めることが大前提。確実性を高めるには、分散投資の効果が一番効くと想定される、低リスクの運用が重要になるのです。

【図表】「欲張らない投資」の概念図

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~