「アクティブファンド特集」を見る

超長期投資で挑み、単一ファンドに集中させない

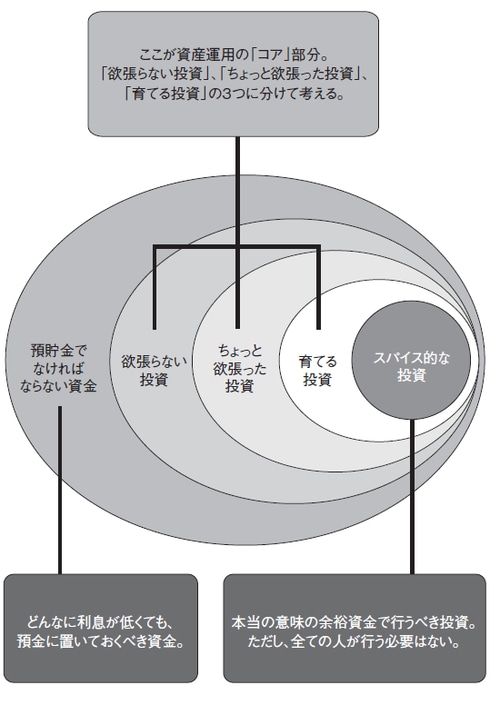

【図表】資産の全体設計「お金のタマゴ」

「スパイス的な投資」は流動性リスクを許容して挑む投資で、バイオ株式、インド株式、米国REITやMLPといった単一資産、単一国や単一通貨といった、分散化されずに限られた対象に投資するファンドが該当します。非上場企業への投資であるプライベート・エクイティなどもこの分野に含まれます。

流動性リスクとは株式や債券などを換金しようとした際に売れなかったり、通常よりも著しく不利な価格での取引を余儀なくされることで損失を被るリスクです。こうした資産クラスは価格が大きく動くので、うまく投資できれば大きなリターンを挙げることができますが、高値で投資してしまうと大きく損をしてしまうリスクがある投資対象です。

このため15年以上の超長期投資のスタンスで挑み、単一のファンドに資産の多くを配分しないことが重要となります。さもなければ「買い時」も「売り時」もタイミングを計らなければならない難しい投資ですが、実は先ほど見た売れ筋ファンドの多くはここに該当するのです。

玄人向きとも呼べるこれらのファンドが一般の人に広く売れていて、「欲張らない投資」「ちょっと欲張った投資」や「育てる投資」をしているつもりが、実は「スパイス的な投資」をしてしまっているところに怖さがあります。

スパイス的な投資は「余剰資金」で行う

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

誰もが前述のように資産を振り分けるべきだと主張しているわけではありません。中には「スパイス的な投資」は不要と考える人もいると思いますが、それも間違いではありません。

最も避けなければならないことは、資産を分散せずに「利回りが高いから」とか「分配金がたくさん受け取れるから」というような理由で、特定の投資信託に集中的に投資することです。しかも、本人はそのリスクの重大さに気づかず、知らないうちにリスクの高い資産が大きな割合を占めていた――などという状態では資産を守ることはできません。

集中投資型の「スパイス的な投資」とは、「欲張らない投資」「ちょっと欲張った投資」「育てる投資」で分散投資をしっかり行い、資産を守ってから本当の意味の「余剰資金」で行うべき投資なのです。

マーケットが短期的に大きく変動した時に初めて保有資産のリスクの大きさに気づいたのでは、もはや手遅れです。資産設計の基本はまず、あらゆるリスクを想定するということです。その第一歩が、先に挙げた5つの資産の振り分けなのです。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~