「アクティブファンド特集」を見る

預金を出発点に、図の「左から右」の順番で考える

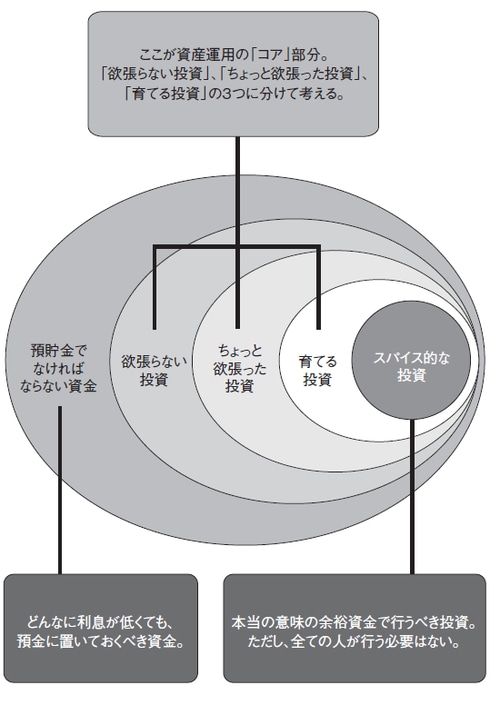

下記の図「お金のタマゴ」のポイントは、預金を出発点としながらも、リスクレベルの違うファンドの保有目的を明確にして自ら主体的に設計しようというところにあり、設計にあたり考える順番は図の左から右に限られます。

自ら設計する意識と全体を俯瞰した意識を持たずに「売れ筋ファンドは何か」と考えると、左から右ではなく右から左、あるいは右だけ買う、という失敗に陥るのです。それではここで、これまで述べてきた「左から右」の考え方を、まとめてみましょう。

【図表】資産の全体設計「お金のタマゴ」

投資期間・リスクは段階を踏んで高めていく

(1)預貯金でなければならない資金

これはいつでも現金化できる資金を保有しておくということです。人生には急に現金が必要になる場面があります。その時の備えとする一方で、投資の好機が巡ってきたら、資金を他の資産へ移せるように残しておくための資金です。投資期間が2年以上取れない資金もこちらに分類したほうがいいでしょう。

(2)「欲張らない投資」へ振り分ける資金

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

投資を難しいものと感じる人は、「株式相場をずっと見続けて売買のタイミングを判断しなければならない」と考えていることが少なくありません。それは短期間で大きく儲けようとする投資法です。「欲張らない投資」は、短期間で大きく儲けることは考えません。あくまで物価上昇リスクから資産を保全することを最優先し、低リスク・低リターンの商品で運用する「預金の一歩先」のような投資です。投資期間が2年から5年程度の資金、これについては本書籍の第4章で詳しく説明しましょう。

(3)「ちょっと欲張った投資」へ振り分ける資金

「欲張らない投資だけでは満足できないが、株式などの価格変動はちょっと・・・」といったニュアンスで振り分けた資金に適しています。投資期間5年から9年程度の資金に対応した「育てる投資」の一歩手前の投資です。

(4)「育てる投資」へ振り分ける資金

資金を(1)と(2)と(3)だけに振り分けたのでは、インフレに耐えることはできても、資産を増やすことはあまり期待できません。そこで、「欲張らない投資」で資産を確実に守った上で、「育てる投資」が必要となるのです。これは、高リスク・高リターンの資産に投資することでじっくりと資産を育てていこうという考え方の投資です。投資期間10年以上の資金がこちらに分類できます。

(5)「スパイス的な投資」へ振り分ける資金

(2)(3)(4)を実行し、「余剰資金」を得た人が振り分けるべき資金です。(2)「欲張らない投資」、(3)「ちょっと欲張った投資」、(4)「育てる投資」よりもさらに大きなリスクを取って、資産を大きく増やすことができる投資の資金です。

市場の動きを見ながらリターンを追求し、分散投資ではなく単一市場の単一商品に投資することで資金を大きく増やします。一般的に流動性リスクが相当高くなるので投資期間15年以上の余裕資金をあてることになります。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~