「アクティブファンド特集」を見る

単一株投資よりリスクが低いグローバル分散投資だが・・・

ここで質問です。これまでに20年間保有した金融資産はありますか? ほとんどの方は生命保険と預金以外は経験がないと思います。生命保険も預金も基本、元本が変わらない金融商品です。一方、投資信託等に分散投資して資産運用を行うとなると勝手が違いますよね。

長期投資を行って資産運用を成功させるには、許容したリスク分のリターンが得られる確率を高めることが重要になるのです。

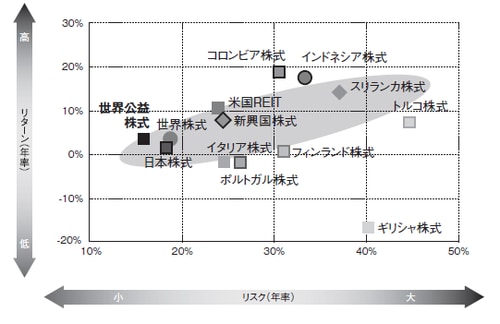

下記の図表は各国の株価指数とグローバル分散型の株価指数の2001年7月末から2016年7月末までの15年間のリターンとリスクの実績(年率)を示しています。横軸がリスクで数値が大きくなるほどリスクが大きくなっています。縦軸はリターンで数値が大きくなるほどリターンが高かったことになります。ちなみにゼロを下回っているのは15年投資してもリターンがマイナスであったことを意味します。

【図表】各株式の株価指数のリスク・リターン特性

図表からまず認識できることは、グローバル分散投資型の株価指数である世界株式のリスクが各国の株式よりも低かったこと、さらにギリシャの株式の半分のリスクであったことを認識できると思います。このことは世界株式への投資は単一株式市場への投資よりも相対的に値動きが安定していたこと、ギリシャへの投資に比べ価格変動率が半分であったことを示しています。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

同様にグローバル分散投資型の株価指数である世界公益株式が世界株式よりもさらにリスクが低かったことも認識できます。世界の公益企業の業績が世界株式に含まれるすべての企業の業績よりも相対的に安定していたため、その特性が価格に反映されたことを表しています。

また、多くの株式はリスクが高くなるほどリターンが高く、右肩上がりのボックスの範囲内に入ることが分かると思います。ただ、ポルトガル株式、フィンランド株式やギリシャ株式などのようにリスクに対してリターンが相対的に悪かった市場や、コロンビア株式やインドネシア株式などのように逆によかった市場がありました。

この結果を15年前に予測できたかというと、非常に難しかったでしょう。また、今後15年間を見据えた場合、フィンランド株式やギリシャ株式などが逆にリターンがよくなり、コロンビア株式とインドネシア株式のリターンが悪くなる可能性もあります。

長期投資の観点からすると、これらはエラー、運がよかった、悪かったといった部類のリターンで、ピクテの投資目標には入りません。なぜなら、リターンの実現性、再現性、成功確率が低いからです。

リスクの分「リターンが得られているか」が重要

それでは、長期投資でリターンの実現性、再現性を高めるにはどうすればいいでしょうか?

それは長期的に実現性が高い可能性に期待することです。ここでの長期とは最低でも10年ですが、「長期的に成長し続ける確率が高いのは単一国の経済よりも世界経済」とピクテでは考えています。特に新興国経済はその成長性からして魅力的です。世界経済の成長とリンクする資産に投資を行うことで、許容したリスクに見合ったリターンが得られると考えているのです。

グローバル分散投資型の株価指数である世界公益株式、世界株式や新興国株式の株価指数はすべてリターンがプラスのボックス圏に入っているようですが、これは偶然ではなく、その資産クラスの特色と言えます。この期間、2008年のリーマン・ショック、2011年の欧州債務危機などがありましたが、15年という単位では、世界経済は着実に成長してきたのです。

リスクを取った分に見合う長期的なリターンを得るために、ピクテ式投資セオリーではグローバル分散投資が基本となるのです。つまり長期投資の極意とは10年後、20年後の市場予測を当てることではなく、「リスクを取っただけ、リターンを得られるか」ということを実現する作業なのです。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~