2月11日~2月17日の「FX投資戦略」ポイント

<ポイント>

・先週の米ドル/円は日本の金利上昇、米金利低下で日米金利差、米ドル優位が大きく縮小するなかで一時150円台まで一段安となった。

・トランプ関税への懸念などを受けた米金利上昇はすでに「行き過ぎ」でその修正が起こっている可能性あり。そうであるなら、さらなる金利差米ドル優位縮小次第で米ドルに続落の余地もあるのではないか。今週の米ドル/円予想レンジは149~153円。

先週の振り返り…一時150円台まで米ドル/円の下落が急拡大

先週は、トランプ米大統領がカナダ等への関税発動を決定、ついに「貿易戦争」が始まったとして3日の日経平均株価が1,000円以上の暴落となるなかでスタートを切りました。カナダ等への関税発動はその後すぐに1ヵ月の延期となりましたが、そういったなかで米ドル/円は一時150円台まで最大で5円近くもの一段安を記録します(図表1参照)。

このような米ドル/円の一段安は、基本的には日米金利差の米ドル優位縮小に沿ったものでした。日米10年債利回り差の米ドル優位は、一時は2024年12月上旬以来の3.1%台まで大きく縮小しました(図表2参照)。

ところで、これについて日米の10年債利回りを別々に見ると、先週の動きは少し異例だったようです。日米の10年債利回りは基本的には連動する傾向がありますが、先週は米10年債利回りの低下を尻目に日本の10年債利回りは大きく上昇するといった具合に反対方向の動きが目立ちました(図表3参照)。

相対的に低い日本の金利が上昇する一方で、相対的に高い米金利が低下したことから、金利差の米ドル優位の縮小も大きくなったわけですが、ではなぜそのような異例の展開となったのか。

まずは米金利低下から考えてみましょう。米金利の低下は、主に予想より弱い米経済指標がきっかけとなりました。ただ米経済指標のなかには予想より強い結果もあったのですが、なぜ米金利は低下要因に過敏に反応するところとなったのか。これについて私は、米金利「上がり過ぎ」の修正ということだったのではないかと考えています。

上述のように、先週はトランプ大統領の関税発動決定から始まりました。これに対して米金利はまず低下での反応となったのでした。これは、「貿易戦争」への警戒から株価が急落、リスク回避局面となったことから「安全資産」の債券が選好された結果ともいえなくはありません。

ただもともとは、関税の引き上げはインフレ懸念を再燃させることで金利上昇要因との見方も多かったと思います。そもそも米10年債利回りは一時4.8%程度まで上昇しましたが、これはまさにこの関税政策を含めたトランプ大統領の経済政策の金利上昇リスクを先取りした面が大きかったでしょう。

にもかかわらず、いざ実際に関税を引き上げるとなったときに米金利が低下したのは、すでに米金利が「上がり過ぎ」となっており、その転換が始まっている可能性を感じさせるものでした。

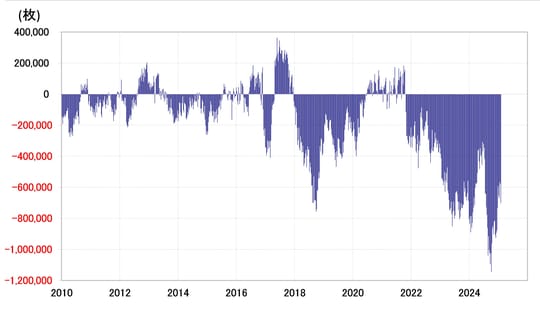

実際に、CFTC(米商品先物取引委員会)統計の投機筋の米10年債ポジションは、売り越しが一時100万枚を大きく上回るなど空前の拡大となっていました(図表4参照)。

トランプ大統領の経済政策の金利上昇リスクを警戒し債券を売り、債券価格が下落、利回りが上昇する動きが「行き過ぎ」となっていた可能性を感じさせるものでしょう。そしてそうであれば、いよいよ関税引き上げが現実的になったときに債券はむしろ買い戻しとなり、債券利回り低下となったこと、そして先週弱い米経済指標の結果に過敏に反応して米金利低下が広がったことも納得できるのではないでしょうか。

いずれにしても先週、米金利が低下するなかで、日本の金利は上昇が目立ちました。本来、日本の金利は「世界一の経済大国」米国の金利の影響を強く受けます。しかし、そんな米金利が低下するなかで日本の金利が上昇したのは、日米首脳会談でのトランプ大統領による日本の低金利や円安への批判を懸念した影響などが大きかったのではないでしょうか。