オルカンvsS&P500論争

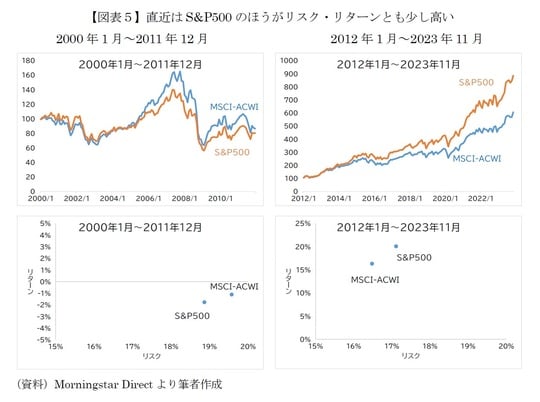

次に「オルカンかS&P500か論争」について考えてみよう。両指数とも長期的に上昇したが、図表2のとおり主に上昇したのは検証した24年間の後半だ。そこで検証期間を前半と後半の12年間ずつに分けて、リスクとリターンを比較したのが図表5だ。

前半はリスク・リターンともMSCI-ACWI(オルカン)が少し高かったが、後半はS&P500のほうがリスク・リターンとも少し高い。

2001年にBRICsという言葉が生まれたことが象徴しているように、2000年代は新興国の経済成長が著しかった。一方、リーマンショック(2008年)のような経済危機が起きると、新興国経済の脆弱さが意識され株価は米国株以上に大きく下落した。こうした背景から新興国を含むMSCI-ACWI(オルカン)のほうがリスク・リターンとも少し高くなったと考えられる。

一方、2012年以降はGAFAM、Tesla、Nvidiaに代表される米ハイテク産業の躍進が米国株を大きく上昇させたほか、2017年のトランプ大統領誕生でアメリカが自国優先主義を強めたこと、さらに中国経済の成長鈍化もS&P500の優位性を高めたのだろう。

今後はどうか。日米欧を中心とする西側経済圏と中国・ロシアを中心とする東側経済圏の分断が懸念される中、高い経済成長が確実視されるインドの出方が不透明であること、24年に大統領選挙が行われる米国の次期大統領が中国はじめ新興国とどう向き合うかなど、国際情勢の先行きは予断を許さない。

とはいえ、世界中から優秀な人材が集まるアメリカのハイテク産業がそう簡単に弱体化するとは考えにくく、高いイノベーション力を背景に新たな成長企業・成長産業が登場すると考えるのが自然だろう。政治的な対立はエスカレートするかもしれないが、経済や株価の力強さという意味では、直近12年間と同様にリスク・リターンともS&P500がオルカンを少し上回ることが想定される。

まとめ

検証結果は「S&P500の1月一括投資」が最も有利だったが、もちろんこれは過去の結果である。将来は不確実性を伴うが、恐らく今後も長期的にはリスク・リターンともS&P500のほうがオルカンよりも少し高くなることが現時点では想定される。

もっとも、2024年にリーマンショックのような出来事が起きることを恐れるなら一括投資すべきでないし、経済危機までは想定しなくても米国株の大幅下落リスクを避けたいなら「1月一括投資」が正しいとも限らない。一方、まとまった投資資金がない人にとって「毎月投資」が現実解であることは言うまでもない。

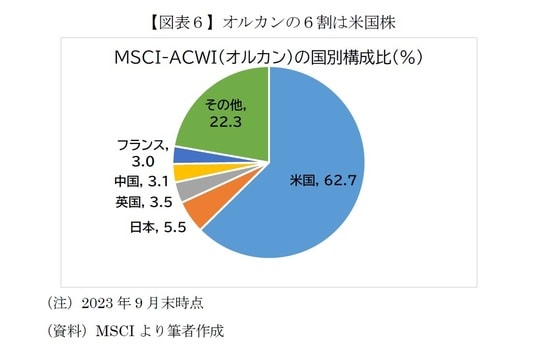

また、今後もS&P500のリターンが長期的にオルカンを上回る保証もない。米国株の“一本足打法”は危険だと考えてオルカンを買えば投資資金の約6割が米国株で残りは世界中に分散投資できるし(図表6)、米国一極集中のリスクを承知でS&P500を買うのもいいだろう。冒頭に“終止符を打つ”と大風呂敷を広げたが、要は好み(リスク選好)の問題だ。

いずれにしても資産運用において将来の多くは不確実だ。国際情勢や各国企業の状況が変われば、株価指数の優位性も逆転しうる。短期的な値動きに目を奪われることなく、時代の大きな流れに応じて投資先を決めることが肝要だ。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】