日本株の一段高が「ほぼ確実」といえるワケ

日本の株価は著しく割安なので、今後さらに上昇していくことはほぼ確実である。

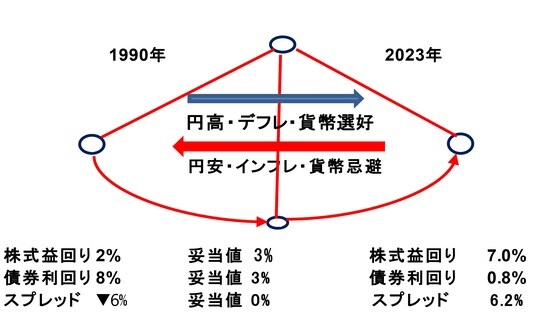

株価の最もピュアで正確な物差しは国債利回りとの比較であるが、日本株式は現在株式益回り6%、国債利回り1%と国債に比して著しく大きなリターンを提供している。1990年の日本のバブル時の両者が株式益回り2%、長期金利8%であったことと比較すると、天と地の逆転が起こっていることが分かる。

1990年は株価が著しく割高(=正のバブル)であったのに対して、現状は著しく割安(=負のバブル)状態にある。

しかしながら、日本家計の資産配分は著しく非合理的で、年金・保険を除く金融資産の71%が利息ほぼゼロの預貯金に眠っている。他方、配当だけで2%、内部留保を含めれば6%のリターンがある株式と投資信託は27%のウェイトに過ぎない。

ちなみに米国は株・投信が77%、現預金は17%とまったく逆の構成になっており、米国家計は株高により大きな資産形成を続けている。

米国家計の純資産は、リーマンショック(GFC)直後の2009年の59兆ドルから2023年末には156兆ドルと、14年間で97兆ドル(対GDP比3.5倍)という巨額の資産形成を実現し、それが堅調な消費をもたらしている。

日本でも、岸田政権による個人株式投資の減税枠の拡大(NISA改革)がきっかけになり今後現預金から株投信へと、怒涛の資金シフトが起こり、株高を加速させるだろう。

現実味を帯びてきた“日本株を持たざるリスク”

すべての投資主体が日本株を持たざるリスクを真剣に考えざるを得なくなっている。

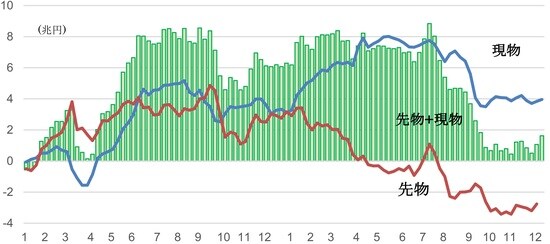

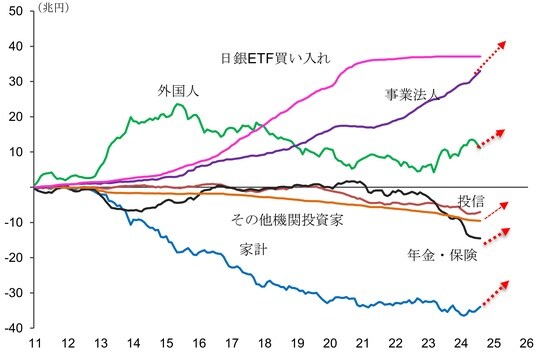

まず、最大の買い主体の外国人投資家であるが、外国人は昨年来世界主要市場で最も値上がりした日本株の比率を高めるどころかほぼすべてを売ってしまい、再度日本株がアンダーウェイトになっている。今後は再び買増す動きが強まると予想される。

消極的だった国内投資家は、大幅に日本株を買い増す必要に迫られている。個人投資家はNISA改革が始まり2024年1~6月で10.1兆円が買い付けられた。年間では20兆円、前年比4倍増のペースである。今のところ、この大半が海外投信だが、日本株へのシフトが起きるだろう。企業は、PBR1倍以下の是正を求める金融庁、東証の要求に押されて自社株買いに走っている、年間20兆円、前年比倍増ペースが続いている。

さらに、年金など機関投資家は、インフレ定着や金利上昇のもとで、これまで最大の投資項目であった「日本国債」の投資比率引下げを迫られており、株式シフトを余儀なくされている。

政府は株式投資で大成功をおさめたGPIFの運用方針を、国公共済(KKR)など公的年金運用の分野に広げていくことを公言し始めた。

このように、これまで鳴りを潜めていた日本株の国内投資家が、数十兆のペースで日本株を買う趨勢となっている。

植田ショック、石破ショック後の株価の急回復は、そうした投資家の買い出動が牽引した。国内投資家層に厚みが出てきたことにより、外国人の短期筋に翻弄されていた市場が安定性を高めていくだろう。