超割安に好需給…日本株の魅力は?

日本株式も米国株に劣らない、魅力を備えている。それは魅力的なバリュエーションと好需給である。

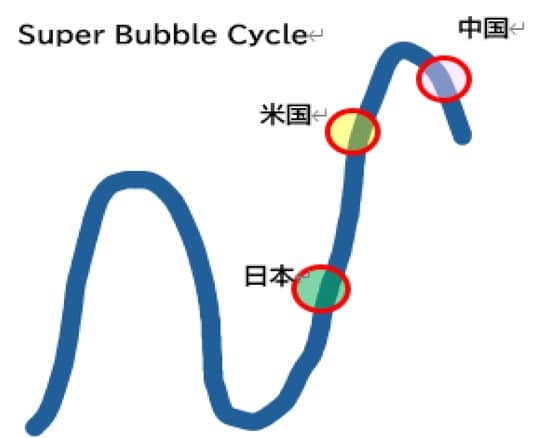

国際分散投資における長期資産配分に際しては、資産価格サイクル(スーパー・バブルサイクル)が重要である。資産価格の上昇下落の循環は、各国毎に10~数10年の固有の周期が観測でき、投資家にとって幸運なことに、この資産価格サイクルは国によってまったく位相が異なっている。よってサイクルの高値にある国の資産を売って底値にある国の資産を買えば、長期的運用成果を大きく高めることができる。

主要国の資産価格サイクルを図示すると、中国赤信号、米国青から黄色への境目、日本青信号となる。中国は史上空前のバブルをサイクルのピークを過ぎたところにあり、不動産価格の底入れははるか先であろう。資産投資は抑制し、cash is Kingに徹するべきだ。

中国政府はバブル対策として10兆元の地方融資平台などの隠れ債務の肩代わりを発表したが、バブルの規模からすれば焼け石に水に過ぎない。

中国で求められる不良債権最終処理額は膨大なものである。①地方融資平台の債務残高66兆元(=1,300兆円)、②家計債務の累積額(2009~2022年)10兆ドル=70兆元、③中国国内の売れ残り新築物件の在庫は9,000万戸(単価2,000万円と見積もっても1,800兆円=90兆元)などから、ざっと見積もっただけでも60兆元、GDP比約6割の処理が必要である(ちなみに日本の場合地価はピークから8割下落して底入れした。この間発生した不良債権は100兆円、対GDP比20%の不良債権が処理された)。

米国では資産価格は概ねフェフバリューにあり、金利急騰が起きれば、直ちにバブル化する、黄色信号寸前の状態にある。リスクテイクには警戒心が望まれる場面である。

それらに対して日本は、バブル崩壊後の底入れからしばらく経った局面であるが、資産価格は割安水準にある。日本における投資リスクは日本株持たざるリスクであり、ほぼすべての投資主体は日本株を執拗に買い続けざるを得なくなる。