株価暴落によって“一段と魅力的”になった日本株式

2024年初め以来の米国と日本の株式市場において高まっていた楽観論には、違和感を抱く人が多かった。8月初めの円急騰・日本株暴落と米国株式の一定の下落は、この違和感の正当性を検証するものとなった。

違和感とは、①日本株高は日銀の誤った過剰金融緩和によってもたらされたバブルであること、②日銀が過剰金融緩和政策を止めることでバブルが萎むことの2点である。

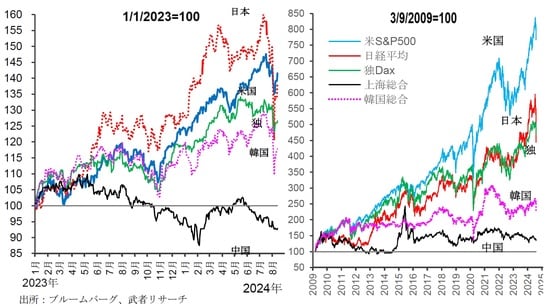

しかし株価のV字回復(日経平均は25%、10,700円の暴落の後5日間でほぼ半値戻しを達成―終値ベース)により、違和感が正しくはなかったことが明らかになりつつある。株価暴落により日本株式は一段と魅力的になっている。

好調な企業業績、急激に魅力度を強めた株式バリュエーションは、日本株を持たざるリスク(FOMO)を感じている全投資主体には、良い買い場を提供しているのではないだろうか。むしろこの暴落が今秋から来年への株価上昇の跳躍台となる可能性があることを、考えてみたい。

株価の大暴落が「大相場の始まり」と考えられる理由

①拙速な利上げは封印され、安倍=黒田リスクテイク支持路線の堅持が表明された

7月31日の日銀の拙速な利上げと、植田総裁によるタカ派スタンスの記者会見は人々を驚かせ、直後の株価暴落を引き起こした。日銀は市場(=株価)重視の政策運営をすることの緊要性を思い知らされたとみられる。これにより今後性急な金融引き締めが封印されることは間違いない。

8月7日に内田日銀副総裁は「市場が不安定な状況で利上げすることはない。時期は選べる(behind the curveに陥っていない)。わざわざ危ない時に利上げしない。中立金利(引き締めでも緩和でもない中立水準の金利)は手探りで探すしかなく時間をかけて求め続ける余裕がある」と述べて、植田総裁の前のめりの利上げ発言を修正した。

日銀内で最も影響力を持つと見られている内田氏のコメントにより、日銀が安倍・黒田リスクテイク支持路線を継続していくことがほぼ確かとなった。米国では「グリーンスパン・プット」「バーナンキ・プット」など市場が急落する場面で、中央銀行が金融を緩和して市場を支えた事例が頻発したが、日本もそうした時代に入りつつあるのかもしれない。