シニア世代に適した投資信託、運用には株式市場の知識が重要

シニア世代に適した投資信託を用いた分散投資、長期投資、積立投資による資産運用のためには、個別の企業財務分析よりも株式市場についての知識が重要でしょう。

そのための基本的知識はそのリスクを表す標準偏差という指標ですが、株式市場の株価の水準を表す指標としてのPER(株価収益:Price-Earnings Ratio)も重要です。PERは、企業の株価をその企業の一株当たり利益で割った値のことです。この値が高いほど、その企業の株価が高すぎる可能性があり、低いほど株価が安すぎる可能性があります。これを株式市場全体の見方に活用します。

PERの逆数は「株式益回り」と呼ばれ、株式投資の収益性、つまりリターンを表します。従って例えばPERが20倍の場合は株式益回りは5%、PERが10倍の場合は株式益回りは10%となります。

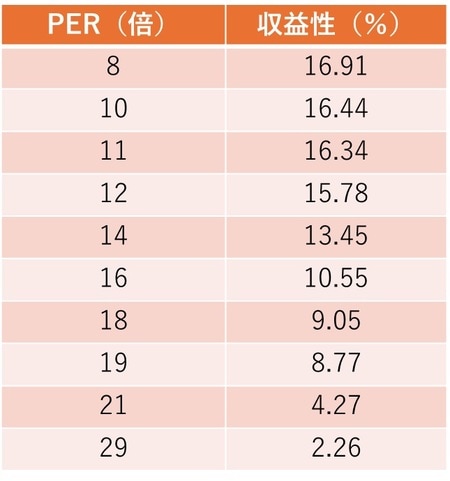

実際、米国のデータでは、PERが高いときに株式投資を始めると、10年間の投資のリターンが低くなる傾向があります。一方、PERが低いときに投資を始めると、そのリターンが高くなる傾向があります。

次の図を見てください。この図は、PERの数値が1倍上昇すると、10年間の投資の収益性が年率約0.8%低下する傾向があることを示しています。

これは見方を変えると、株式市場には割高な時も割安なときもあり、インデックス運用がそのよりどころとする効率的市場仮説、「証券市場は証券価格の情報処理が適切・正確であり、割高・割安な価格のついた証券は存在しない」という見方があてはまらないことを示します。つまり、インデックス運用の限界を示すといえるでしょう。

アクディブファンド、運用成績がいいものは「極めていい」が…

現在、日経平均株価をベースとしたPERは、約15倍です(2024年11月1日現在)。シニア世代の方々に身近な公的年金の資産運用においては、日本株の収益性、つまり株式益回りを5.6%と想定しており、この逆数からPERは17.9倍になります。この数値からすると現在の日本株の水準は想定の範囲内にあります。

また、PBR(株価純資産倍率:Price Book-value Ratio) という指標も、株価が割安か割高かを判断するための指標であり、株価が1株当たり純資産(資産と負債の差のこと)の何倍になっているかを示しています。現在、日本の企業はこの数値が1倍より低い企業が多いことが問題となっています。

そして、ROE(Return on Equity:自己資本利益率)は、株主が拠出した資本を用いて企業がどれだけの利益を得たかを測る指標です。純資産に対していくらの純利益があったかを表し、我が国では一般的に8%がメドとされています。

そして、このPER、PBR及びROEには次の関係があります。

PBR = PER × ROE

→ つまり、PER = PBR ÷ ROE

この見方では、企業利益から見た指標であるROEと、資産価値からみた指標であるPBRからPERを考えることになり、「PBR-ROEモデル」という株価分析の手法もあります。

こうした株価の割安、割高の判断を投資信託の運用者が行いながら投資をするのがアクティブファンドであり、その運用成績は、いいものは極めていいのですが、全体で見れば運用成績にバラツキが多いという問題があります。

米国では、投資期間10年でインデックス運用に勝ったアクティブファンドの割合は28.5%というデータがあります(朝倉智也「アクティブファンドは、インデックスファンドに勝てているのか?」ダイヤモンドオンライン、2022年)。

つまり、インデックスファンドを買えば、アクティブファンドの運用成績の上から3割程度のファンドを選んだことになります。

そこで、シニア世代の方々の堅実な資産運用のためには、アクティブファンドの選定についてしっかりした理由がある場合を除き、インデックスファンドによる運用を中心にしてはいかがでしょうか。

藤波 大三郎

中央大学商学部 兼任講師

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<