子どもに相続させる予定の資金なら、「超長期」の運用も可能に

相続について考えるようになる年代といえば70代以降だと思いますが、その年代での資産運用では、一部に超長期の株式投資を取り入れたいところです。

現役世代については、資産形成と生きがい・メンタルヘルスには関連性があるという報告があります(大風薫「現役世代男女の生きがいとメンタルヘルス ―階層、ライフイベント、資産形成に注目して―」WEB Journal『年金研究』No. 19、2022年)。

この報告では、約3,800名へのアンケート調査に基づき、預貯金・保険商品・NISAによる資産形成は生きがいを高めることと関連しており、資産形成行動はメンタルヘルスの良好さと関係があり、また、老後に向けた資産形成行動をとることは、生きがいがどこにもない状態を解消することになるとしています。

そこで、シニア世代の方々も分散投資による堅実な資産運用により、シニアライフの経済面を確かなものとすることと、メンタル面にはプラスの関係性があるとは考えられないでしょうか。

しかし、投資信託を保有していない理由として、「損をする可能性が高いから」とする人は60代は28%、70代以上は27%であり、「投資信託に魅力を感じないから」「投資する資金がないから」等を上回っていちばん多い理由となっているという調査結果があります(野村アセットマネジメント資産運用研究所「投資信託に関する意識調査2024」2024年)。

確かに勤労所得のない引退期のリスク許容度は低く、損をする可能性には敏感となるわけですが、自分で使用しない資金、相続財産として子どもに残そうと考えている資金であれば、超長期の運用が可能となるので一時的な価格の下落にも耐えることができ、リスク許容度は大きくなるでしょう。

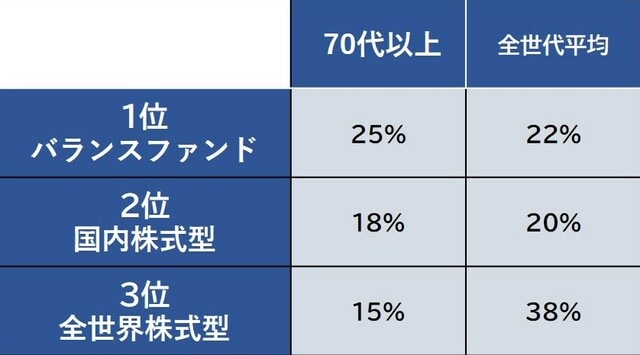

先程の調査では70代以上の方の保有している投資信託の種類は表1の通りとなっています。

図表1のようにシニア世代では全世界株式型の保有者は現役世代に比べて少ないわけですが、そもそもリスクの大きな資産による運用は子どもから反対意見が出る場合があります。子どもとしては親がリスクの高い商品を勧められ、相続財産となる予定の金融資産が大きく減少することを不安に思います。

とくに社会問題となったのは「仕組債」による資産運用ではないでしょうか。仕組債とは、一般的な債券にはみられないような特別な「仕組み」を持つ債券のことです。この場合の「仕組み」とは、「スワップ」や「オプション」などの高度な金融技術のことを指します。

しかし、仕組債のうち、たとえばEB債(他社株転換可能債)のようにオプションを売却してオプション料を得る取引を含む商品は市場の情勢によっては損失が拡大します。

そこで金融庁は、EB債は「リスク選好が強い一部の限定的なニーズがあることまでは否定できないにしても、中長期的な資産形成を目指す一般的な顧客ニーズに即した商品としてはふさわしいものとは考えにくい」としています。

シニア世代の「リスクの大きな運用」は内外の株式投資がお勧め

やはり、シニア世代の方々が取り組むリスクの大きな運用としては、伝統的な運用資産である内外の株式投資を考えていかがでしょうか。

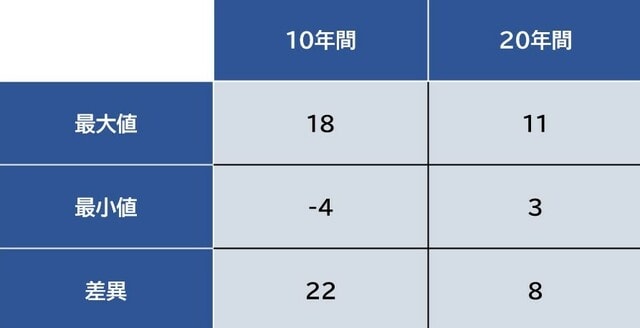

株式投資は単独では超長期の投資期間を想定できる場合の運用対象であり、たとえば先進国株式に分散投資を行った場合、投資期間10年では最悪の場合、年率-4%のリターンとなりますが、20年の投資期間では最悪の場合でも年利+3%となるという試算結果があります。

この試算のように、株式投資は20年程度の投資期間を想定できる資金で行うことが必要であり、これに積立投資により投資開始時期の分散を組み合わせれば、先述の投資信託を保有しない理由の「損をする可能性が高いから」という問題は小さくなり、子どもからの強い反対意見は減るように思います。

藤波 大三郎

中央大学商学部 兼任講師

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<