前週の米ドル/円の振り返り

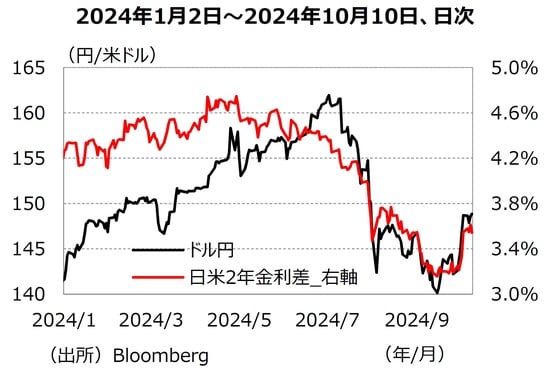

為替市場では、パウエルFRB議⻑が⼤幅な利下げに慎重な姿勢を⽰したことや、⽇銀が公表した「9⽉開催の⾦融政策決定会合の主な意⾒」で利上げを急がない姿勢が⽰されたことや、⽯破⾸相が追加利上げに慎重な考えを⽰したことなどから、⽇⽶⾦利差を意識した円売り⽶ドル買いが優勢となり、10⽉11⽇には1⽶ドル=148.62円と10⽉4⽇(146.72円)に⽐べ、円安⽶ドル⾼となりました(図表1)。

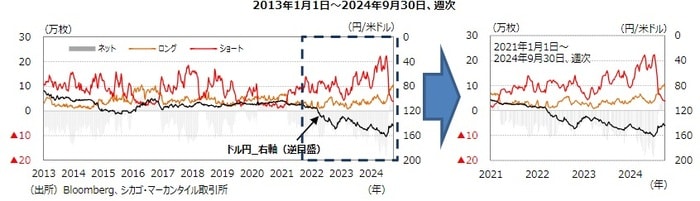

IMM※の通貨先物における円のポジション(持ち高)をみると、ロング(買いポジション)が大幅に積み増されたことで、8月13日には2021年3月以来のネットロングに転じ、その後は増加傾向にあります(図表2)。

※ IMMとは、シカゴ・マーカンタイル取引所の国際通貨先物市場

FRBが9月に利下げを開始したことに加え、植田日銀総裁が利上げに踏み切った7月以降も、利上げ継続姿勢を示唆したことが、日米金利差の縮小につながるとの見方から、中⻑期的に円高を予想する向きが増えつつあることを示していると考えられます。

もっとも、米経済が引き続き堅調さを維持すれば、FRBによる利下げ観測の後退とともに円ロングのポジションを解消する動きが広がる可能性があります。特に、FRBが追加利下げの必要性を判断をするうえで重要視している雇用統計などの経済指標が、今後為替市場に与える影響は大きくなることが予想されます。