2,110万円まで控除される「おしどり贈与」

夫婦の間でマイホームやマイホーム購入資金の贈与があった場合、贈与税額を計算する際に課税価格から基礎控除110万円に加えて、2,000万円まで控除することができる特例があります。

これを「贈与税の配偶者控除」といいます。別名、「おしどり贈与」とも呼ばれています。

配偶者控除と基礎控除110万円を合計した2,110万円まで、贈与税がかかりません。

◆「配偶者控除」を受ける3要件

この特例の適用を受けるためには、下記の3つの要件を満たしている必要があります。

①婚姻期間が20年以上である配偶者からの贈与であること。

②居住用不動産の贈与またはそれを取得するためのお金の贈与であること。

③贈与を受けた年の翌年の申告期限である3月15日までにその不動産の居住を開始し、かつ、その後も引き続き居住する見込みであること。

◆配偶者控除の注意点

この特例の適用を受ける場合、下記の3つの注意点があります。

①特例の適用を受けるには、贈与税額がゼロであっても、贈与税の申告書を提出しなければいけない。

②この特例は、同一の配偶者からの贈与について、1回だけしか適用することができない。

③特例を適用して居住用不動産の贈与を受けた後、3年以内に配偶者に相続が発生しても、特例を受けた部分は、生前贈与加算の対象とならず、相続税はかからない。

住宅資金贈与の非課税制度は暦年、精算課税との併用可

住宅取得資金とは、自分が居住する住宅用の家屋の新築、取得または増改築に支払うためのお金をいいます。土地の購入は対象となりません。

2024年から2026年12月31日までの間に祖父母や父母など直系尊属から、18歳以上の子どもや孫が住宅取得資金の贈与を受けた場合、一定の要件を満たすときは、住宅取得資金のうち一定の金額が非課税となります。

この制度は、暦年課税制度と相続時精算課税制度のいずれの場合でも適用でき、暦年課税制度の基礎控除額や、相続時精算課税制度の特別控除額と併用することができます。

2023年12月31日までの非課税限度額は、住宅の種類によって異なり、耐震、省エネ・バリアフリーの家屋の場合は1,000万円、それ以外の家屋の場合は500万円です。

◆住宅取得資金による贈与税の非課税制度を適用する3つの条件

この特例を適用するためには、以下の3つの要件を満たす必要があります。

①受贈者が、贈与を受けた年の1月1日において18歳以上であり、国内に住所があり、贈与を受けた年の所得金額が2,000万円以下であること。

贈与者のほうに年齢制限はありません。

②家屋の床面積が40㎡以上240㎡以下で、かつ、床面積の2分の1以上が居住用であること。新耐震基準を満たしていること。

この制度の適用を受けるためには、贈与を受けた年の翌年3月15日までに住宅用家屋を取得し、原則として、その日までに居住を開始しなければなりません。

③贈与を受けた年の翌年2月1日から3月15日までに、この制度の適用を受けるための必要書類を添付して、贈与税の申告書を提出すること。

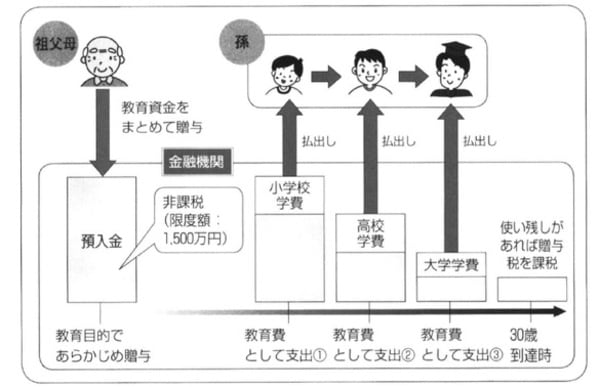

1,500万円まで非課税の教育資金贈与の非課税制度

「教育資金」とは、学校に直接支払われる入学金や授業料、塾に支払われる授業料で一定のもの、通学定期券代、留学渡航費などをいいます。

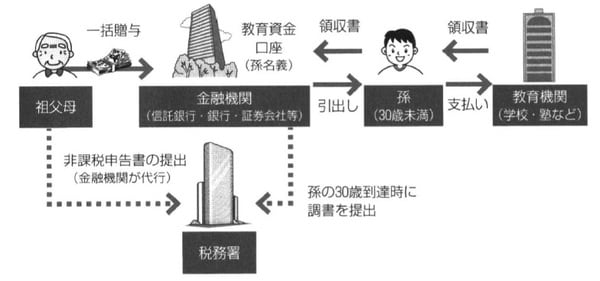

2024年から2026年12月31日の間に、祖父母や父母から、30歳未満の子どもや孫が教育資金の贈与を受けた場合、一定の要件を満たすときは、教育資金のうち1,500万円が非課税となります。

実務的には、金融機関に受贈者名義の管理口座を開設し、受贈者は教育費の領収書をその金融機関に提出しなければ、お金を引き出すことができません。

非課税限度額は、受贈者1人につき1,500万円です。ただし、学校以外の塾への支払いについては、受贈者1人につき500万円となります。

なお、この制度の適用が終了するときには、課税されることになるため、注意が必要です。贈与者が死亡した場合、死亡前3年以内に入金された財産のうち、死亡時点の管理口座の残額に対して相続税が課されます。

また、受贈者が満30歳に達したときに授業を受けていない場合には、管理口座の残額に対して贈与税が課されます。

ただし、受贈者が死亡した場合には、贈与税は課されず、管理口座に残された残額が、受贈者の遺産の一部に含められることとなります。

結婚子育て贈与は1,000万円まで非課税

結婚・子育て資金とは、結婚式、衣装、飲食代、引越し、出産、不妊治療などに支払われる費用をいいます。

◆結婚に際して支払う金銭(300万円を限度)

挙式費用/衣装代等の婚礼(結婚披露)費用(婚姻の日の1年前の日以後に支払われるもの)/家賃・敷金等の新居費用/転居費用(一定の期間内に支払われるもの)

◆妊娠、出産および育児に要する金銭

不妊治療・妊婦健診に要する費用/分べん費等・産後ケアに要する費用/子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む)

2024年現在において2026年12月31日までの間に、祖父母や両親から、18歳以上50歳未満の子どもや孫が結婚・子育て資金の贈与を受けた場合、一定の要件を満たすときは、結婚・子育て資金のうち一定の金額が非課税となります。

実務的には、金融機関に受贈者名義の管理口座を開設し、受贈者は結婚・子育て資金の支払いの領収書をその金融機関に提出しなければ、お金を引き出すことができません。

非課税限度額は、受贈者1人につき1,000万円です。

ただし、結婚資金の支払いについては、受贈者1人につき300万円となります。

◆結婚・子育て支援による贈与税の非課税制度を適用する条件

この特例を適用するためには、受贈者が、18歳以上50歳未満であり、贈与を受けた年の前年分の所得金額が1,000万円以下であることです。贈与者のほうに年齢制限はありません。

なお、この制度の適用が終了するときには、課税されることになるため、注意が必要です。

贈与者が死亡した場合、死亡時点の管理口座の残額に対して相続税が課されます。

また、受贈者が満50歳に達した場合には、管理口座の残額に対して贈与税が課されます。

ただし、受贈者が死亡した場合には、管理口座に残された残額に対して贈与税が課されます。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★相続税の課税対象となる財産はこちらをチェック

★小口化不動産による相続税の節税についてはこちらをチェック!

【不動産小口化商品】投資のリスクとチャンス:相続税節税と元本割れの実態

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】