相続税対策は不動産の評価で決まる?

「現金」として財産を持っていても、相続税の計算上その金額の100%評価となり、税負担は重くなります。しかし、「不動産」として持っていれば、財産評価を引き下げることができ、税負担を軽減することができます。相続財産となる現金を土地や建物に変えることで、相続税対策となるのです。

土地の評価を例に挙げれば、宅地の相続税評価は、市街地であれば「路線価」で計算されます。この路線価は実勢価格(=市場価格)の70〜80%程度といわれており、実際の宅地を1億円で買ったとしても、その評価は7,000万円から8,000万円程度となります。

また、家屋の相続税評価は「固定資産税評価額」で計算されます。この評価額は、毎年、各都道府県の役所から送られてくる納税通知書および課税明細書で確認することができます。

日本では、相続財産の約50%を不動産が占めているという統計データがあります。そうであれば、相続税額は不動産の評価によって決まるといっても過言ではありません。それだけに、不動産の評価を引き下げることができれば、相続において節税できる可能性が高くなります。

たとえば、更地を持っている場合、そこに賃貸アパートを建てると、その土地は更地から「貸家建付地」となり、評価を引き下げることができます。これは、賃貸物件の借り主に「借地権」および「借家権」が発生するため、土地の所有者といえども自由に処分できなくなり、また、処分する際にも立退き料の支払いが発生するため、その分だけ価値が減少するからです。

注意したい、資産価値の下落リスク

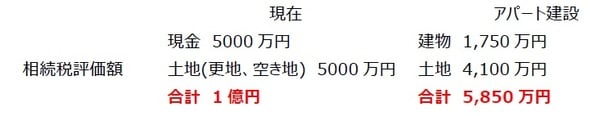

ここで、現金5,000万円と相続税評価5,000万円の更地(空き地)を保有しているケースを想定してみましょう。下記の図表をご覧ください。

このような場合、空き地になっている土地に賃貸アパートを建てることによって評価を引き下げることが可能となります。

すなわち現金5,000万円で賃貸アパートを建築すると、固定資産税評価額は建築費の概ね5割の評価となり、借家権割合は30%です。したがって、建物の相続税評価は、5,000万円×50%×(1‐30%)=1,750万円となります。

一方、土地については貸家建付地となりますので、借地権割合が60%の地域であれば、以下のように評価は約2割引き下がります。

5,000万円×(1‐借地権割合60%×借家権割合30%)=4,100万円

このように更地に賃貸アパートを建てることによって1億円あった財産は5,850万円(=1,750万円+4,100万円)まで評価を引き下げることができます。すなわち、4,150万円の評価引き下げによって、相続税負担を大きく軽減することができるのです。

しかし、不動産保有に伴うリスクには注意が必要です。すなわち、不動産の市場価格が値下がりするリスク、建物が古くなって、空室率が高くなったり賃料の引き下げを余儀なくされたりするなど、資産価値自体が大きく目減りするリスクです。

たとえば、銀行融資でアパート経営を始めたとしましょう。思いどおり相続税評価を引き下げることができ、そのうえ家賃収入があるため、当初は借入金を完済する勢いで経営することができるでしょう。しかし、地価が一転して急落した場合、保有する不動産の資産価値は下落し、家賃収入も減少することになります。最悪の場合、キャッシュ・フローが赤字となって家賃収入で借入金を返済することができず、資金繰りに行き詰まる事態に陥ってしまう可能性もあります。

不動産を活用した相続税対策は、節税効果の発揮だけでなく資産価値の下落リスクに注意しておく必要があるでしょう。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★不動産売却を不動産業者に依頼する方法についてはこちらをチェック!

★小口化不動産による相続税の節税についてはこちらをチェック!

【不動産小口化商品】投資のリスクとチャンス:相続税節税と元本割れの実態

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

注目のセミナー情報

【税金】3月11日(水)開催

【ヒロ税理士が徹底解説】高所得者の所得税対策

「自己資金ゼロ」で短期償却~年間400万円以上の手取りUPも~

【海外不動産】3月18日(水)開催

5つ星ホテル 『ドルチェ ペニソラ クアンビン』第二期募集開始!

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】