インフレと資産価格(米国)

では、長期的に見てインフレから守ってくれる可能性が最も高い資産は何か。その疑問について考えるために、英国ケンブリッジ・アソシエーツ社の行った分析をご紹介します。

この研究では、過去47年間のデータから5年間のデータをランダムにサンプリングしその期間の資産パフォーマンスをインフレと比較しています。サンプリングを1,000回繰り返し、各サンプルの価格レベルに対するリターンを計測、比較しています。

結果は意外で、ある意味衝撃的なものです。インフレ連動債が1,000サンプルのうち93.8%でインフレを上回り、他の債券は上位半分に集まっています。株式資産はその次です。アウトパフォーマンスの平均レベルは高く、例えばリートがインフレをアウトパフォームした場合、その平均は11.0パーセントでした。商品先物と金は最も一貫性に欠けるパフォーマンスを示し、前者は41.5%の確率でインフレを平均8.0%下回りました。

エネルギー情勢

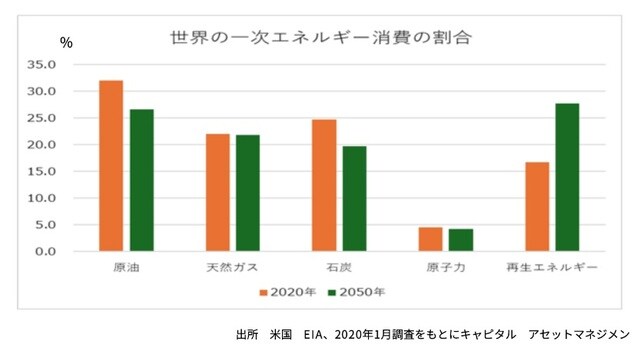

インフレと商品先物および天然資源株の両方との関係に影響を与える可能性のある現象の一つは、エネルギー情勢の変化です。最近の米国政府の予測によりますと、2050年までに再生エネルギーは石油に取って代わり、世界で最も広く使用されるエネルギー源となり、エネルギー消費全体の4分の1以上を占めると予想されています。(図表3)

注目すべきは、この予想が現在の傾向を単純に将来に外挿したものであることです。規制の変更や技術革新は想定されていません。従って、現在の傾向が加速したり、排出規制が強化されたり、技術が進歩したりした場合、これらの予測では影響が過小評価される可能性があります。

これらの議論に対する正当な回答は、再生可能エネルギーが劇的に成長するかもしれないが、少なくとも一定期間は石油と天然ガスは依然として必要である、というものです。実際、同じ米国政府の予測では、2050年の石油と天然ガスの消費量は、それぞれ現在より19%と40%増加すると示唆しています。世界のエネルギー需要は急速に増加しており、再生可能エネルギーの供給で予想される大幅な増加でさえ、より豊かでより混雑した地球を満たすことはできません。いずれにせよ、エネルギーミクスは日々多様化しています。

これは、エネルギー価格の変化が将来のインフレ率に与える影響は、過去数年に比べて原油価格にあまり左右されないことを示唆しています。最近の技術進歩によるデフレの影響を考えると、原油価格が果たす役割も今後はそれほど変動しないかもしれません。

具体的には、水平掘削と水圧破砕により、米国のシェール盆地からの新たな原油供給は、歴史的に他のどの市場よりもはるかに迅速にオンライン化され供給されるようになりました。これらの盆地は世界的にみても新規原油の供給が最も安価な供給源であると同時に、これらの地域の生産者は需要に合わせて生産量を調整するのがより容易であり、原油価格の変動を緩和するはずです。