投資をするにあたって、インフレについて正しい知識を持ち、影響に対処していくことは欠かせません。インフレの動向やインフレから守ってくれる可能性が高い資産など、具体的な分析結果をもとに「インフレ」と「資産価格」の関係性を幅広く見ていきましょう。「大きく負けない運用」を実践する本庄正人氏(キャピタル アセットマネジメント株式会社)が解説します。

予想通りとならないインフレ動向(米国の例)

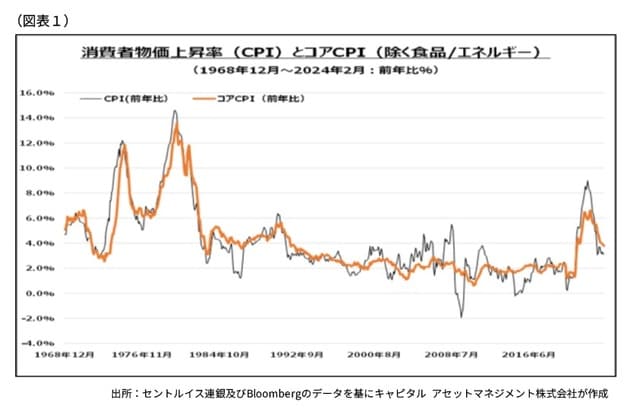

世界の中央銀行は、急上昇したインフレ率を低下させるために利上げを断行してきましたが、足元ではインフレ率が下げ渋る場面が増えています(図表1)。特に中央銀行が重視するコアインフレ率(インフレ率から食品/エネルギー価格を除外したもの)が4%前後で足踏みしており、中央銀行の目標値(2%前後)との乖離がなかなか埋まらない状況です。

背景としては、インフレ率と密接に関係する賃金上昇率の高止まり(+5%前後)が指摘されています。多くの先進国では未曽有の人手不足が継続しており、失業率も史上最低近くで推移しています。日本でも物流、建設、福祉等様々な領域で人手不足が深刻化していますが、これは先進国共通の課題となりつつあります。

一方、経済状況に関しては、利上げが様々な領域へ影響を与え始めており、特に不動産市場への影響が懸念されます。また金利上昇が債務者の利払い負担を増加させており、消費者向け与信では延滞率が上昇しています(米国)。悩ましいのは、利上げの悪影響が徐々に顕在化する一方、経済成長率(GDP)は依然として堅調に推移している点にあります。

このような状況を受け、中央銀行の金融政策には不透明要因が生じつつあります。現在では、2024年中の利下げ開始が想定されていますが、それはインフレ率が中央銀行の目標値近くまで順調に下がることを前提としており、この前提が少なくとも上半期中においては揺らいでいたからです。利下げが実行されれば、利払いに苦しむ不動産業、一般消費者、そして政府には確かなサポート要因となるはずです。

一方、GDPや労働市場が堅調に推移する中で利下げに踏み切ると、ここまで順調に低下してきたインフレ率を反転させるリスクが生じます。万一、中央銀行のインフレファイターとしての姿勢が疑われた場合、人々のインフレ期待を変え、インフレ目標の達成が遠のくリスクがあります。中央銀行が何を重視して金融政策を行うのか、それが問われる正念場を迎えています。

振り返れば、2021年末にかけてインフレ率が急上昇する局面において、中央銀行は「一時的な現象」と主張しましたが、それは誤りでした。また2022年にかけて急速な利上げを断行する中、2023年の景気後退が想定されましたが、それもここまでのところ実現していません。

そして2023年にはインフレ抑制の成功と利下げが想定されましたが、2024年8月現在、やっと雇用統計が下振れし始め、政策転換における不透明要因が薄らいできたところです。改めて、マクロ経済予想、インフレ率予想の危うさを感じます。経済見通しに確信を持つのは禁物であり、常にあらゆる可能性を視野にいれるべきと考えます。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

キャピタル アセットマネジメント株式会社 運用本部 副本部長

日本証券アナリスト協会検定会員

東京大学法学部卒業。みずほ(旧安田)信託銀行にて外国資産運用部長として運用業務を統括。企業の分析、ポートフォリオの計量的リスク管理能力を強化するため、外資との提携戦略を行う。ニューヨーク、ロンドンのアナリストグループの企業リサーチ活動を指揮する。スイスPBであるロンバード・オディエ・ダリエ・ヘンチ社の東京CIOを経て、カレラアセット・マネジメントで代表取締役社長。キャピタル アセットマネジメント株式会社ではオーケストラ ファンド(オルタナファンドや米国株ファンド等に投資するFoFs)を担当。

著者プロフィール詳細

連載記事一覧

連載資産運用のプロが教える「大きく負けることのない運用」

キャピタル アセットマネジメント株式会社は2004年に発足した運用会社です(写真:代表取締役社長・山崎年喜氏)。

他社に先駆けて、2010年8月と、2014年8月に2本のベトナム株式ファンドを、2019年6月には、日本ではあまり前例のない旅行をテーマとした「世界ツーリズム株式ファンド」を、2021年12月には、ファンド・オブ・ファンズ形式で、主としてオルタナティブ運用を行うファンドへの投資により世界の機関投資家が実践する運用手法の再現を目指した「オーケストラ ファンド」2本を組成。

そして、2023年5月末には、世界的な高齢化やテクノロジーの進歩を踏まえ、バイオ医薬にフォーカスを当てた「世界バイオ医薬株式ファンド」を組成しました。

当社ファンドを通じ、当社の投資先(国)が我が国に興味を持つことで我が国との関係が深まることを期待し、また当社のお客さまが社会の課題を身近に思い、興味を覚えていただけるよう、ひとつひとつのファンドに魂を込めて組成していきたいと考えています。

キャピタル アセットマネジメント(CAM)は中堅ながらもユニークで存在感ある会社となるべく、付加価値の高い商品を研究し、受益者の皆様の運用ニーズにお応えするとともに、資産運用業界の発展に貢献できるよう努力してまいります。

著者登壇セミナー:https://kamehameha.jp/speakerslist?speakersid=1956

著者プロフィール詳細

連載記事一覧

連載資産運用のプロが教える「大きく負けることのない運用」