弱めの指標が続くなか、7月の小売売上高は想定外の強さ

米労働省が公表した2024年7月の消費者物価指数(以下、CPI)は前年比+2.9%と、6月および市場予想(同+3.0%)を下回る結果となりました(図表1)。前年比上昇率が3%を下回るのは、2021年3月以来となります。

前月比では、+0.20%と市場予想通りの結果となり、6月の▲0.10%からプラスに転じました。食料品(6月︓前月比+0.24%→7月︓同+0.16%)がほぼ横ばいとなったものの、ガソリンなどのエネルギー(6月︓前月比▲2.04%→7月︓同+0.03%)がプラスに転じたことが、CPIを押し上げました。

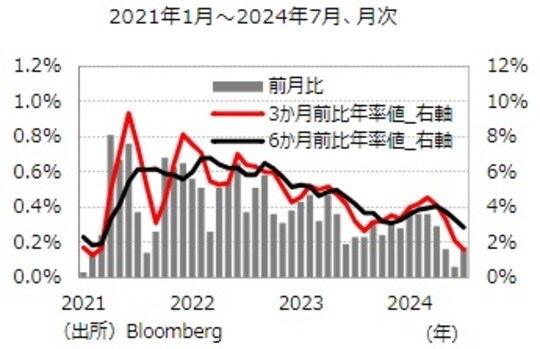

変動の大きい食料品およびエネルギーを除くコアCPIも、前年比+3.2%(6月︓同+3.3%)と、市場予想通りの結果となりました。瞬間風速を映す前月比では、+0.17%と2021年1月以来の低い伸びを記録した6月(+0.06%)から反発したものの、インフレ率は、想定を超える強さをみせた1-3月期以降、落ち着きをみせています(図表2)。

FRBが注目する基調的なモメンタムを示す3ヵ月前比年率値(6月︓+2.10%→7月︓+1.58%)が大幅に鈍化したほか、6ヵ月前比年率値(6月︓+3.31%→7月︓+2.84%)は、2021年3月以来の3%割れとなるなど、インフレ率は着実に鈍化しています。