最先端技術による経済効果が見込めるシリコンバレー

前回は、「Walk Score」と不動産の付加価値(プレミアム)との相関関係について説明しました。今回は、サンフランシスコ・ベイエリア不動産市況に影響を与えていると思われるいくつかの要因について、2016年第3四半期の数字をもとに見ていきましょう(2016年第2四半期の数字は、連載第19〜21回をご参照ください)。

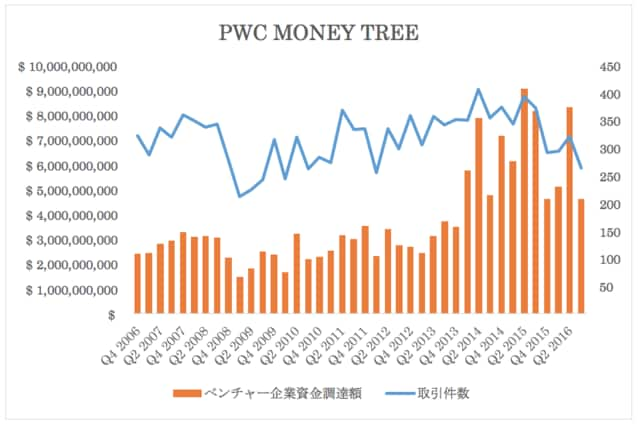

まずは、Pwc社が発表している、ベンチャー企業の資金調達に関わるMoney Treeです。シリコンバレー地区における過去10年の取引件数と資金調達額の推移をご覧ください。

[図表1]ベンチャー企業の資金調達に関わるMoneyTree

2016年第3四半期までの投資額が、180億米ドル(=約2兆円、全米規模4兆円弱)となっており、2016年着地で2014〜2015年ピーク時水準に近づけるかどうかという状況です。

また、投資総額に占めるシリコンバレー比率は、件数比率が不変であるにも関わらず、2014年以降半分弱まで高まっていることは特筆すべきことかと思われます。

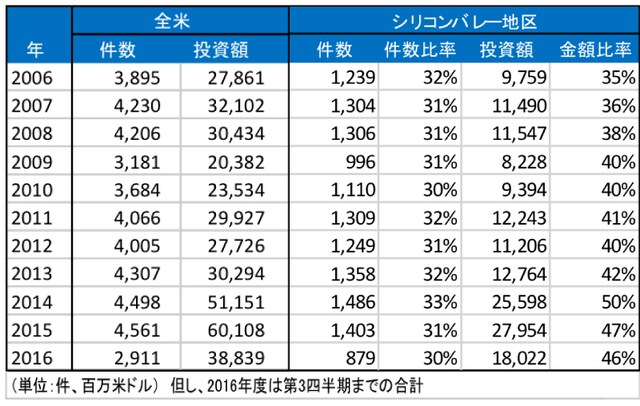

[図表2]投資総額に占めるシリコンバレー比率

余談ですが、日米のベンチャー投資額比較では、日本1000億円:米国4兆円=1:40という驚愕の事実があり、アベノミクスでGDP目標600兆円達成のための数字の内訳として、最先端技術(AI・IoT等)からの貢献でGDP数十兆円増加を見込んでいるというのは、投資対効果で言えば相当下駄をはかせた数字と言えましょう。

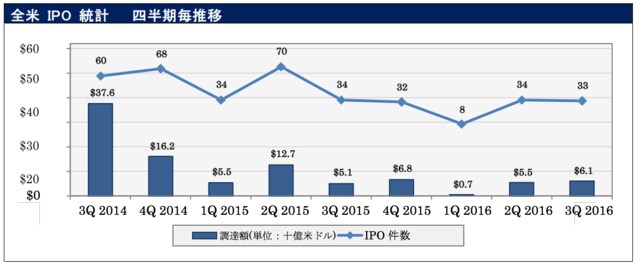

次に、2016年第3四半期までのIPO統計について見てみましょう。

[図表3]2016年第3四半期までのIPO統計

本年第1四半期を底にやや改善傾向にあるものの、2014年水準にはかなり遠い状況です。そのなかでも、第3四半期の傾向としてヘルスケアからIT分野の銘柄数がシフトしてきたことは好材料と言えるかもしれません。

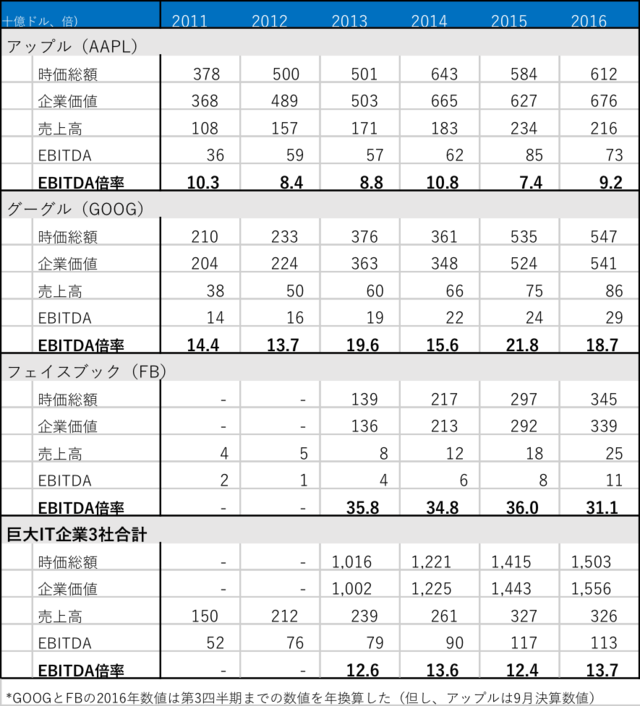

次に、シリコンバレー所在の巨大IT3社(アップル・グーグル・フェイスブック)の業績についても見てみましょう。

[図表4]シリコンバレー所在の巨大IT企業3社の業績

アップルは中国での業績不振から2016年度は減収減益になったものの、サムスン電子の携帯電池不具合から来期は相当シェアを伸ばすと見られていますが、2016年は3社合計でいうと、横ばいで着地する可能性があります。

EBITDA(営業キャッシュフロー)の伸びに比して、時価総額(株価)・企業価値を順調に伸ばしていることからEBITDA倍率は12〜13倍と、成長企業の数値としては決してバブル状況とは言えません(2000年ネットバブル時は100倍までいきました)。

3社合計の時価総額で150兆円超(日本トップ時価総額企業・トヨタの約8倍)と驚くべき数字ではありますが、営業キャッシュフロー見合いということを考えれば、極めて理にかなっていると言えましょう。

日米比較でも申し上げましたが、シリコンバレーだけでも毎年の数兆円の投資が行われており、将来AI・自動運転・ビッグデータ処理等から数十兆、数百兆円の経済効果を生み出すであろうと予測することは、至極当然と考えるべきではないでしょうか。

大統領選の結果による市場の混乱は避けられない!?

さて、雇用情勢ですが2016年第3四半期は非農業部門の数値はいまひとつではありましたが、失業率も給与手当の水準も前四半期から持ち直して全米水準を超える結果となりました。サンフランシスコ・ベイエリアは完全雇用状況が続いていることから、給与の伸びになって過熱感が確認されています。

[図表5]サンフランシスコ・ベイエリアの雇用状況

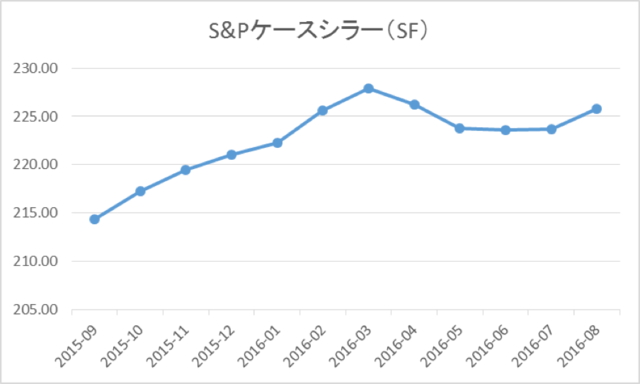

それでは、サンタクララ郡を除いたサンフランシスコ・ベイエリアにおける戸建て価値総額を指数としている、「S&Pコアロジックケースシラー指数(SF版、季節調整済)」のグラフをご覧ください。2016年8月に入りまして価格が持ちなしていることが分かります。

[図表6]サンフランシスコ・ベイエリアにおける戸建て価値総額

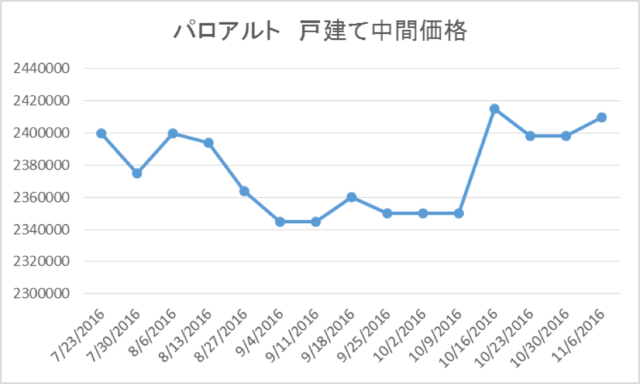

また、シリコンバレーの中心地にあるパロアルトにおける戸建て中間価格(高価格帯に属する地区)についても、2016年前半期が軟調だったがここにきて価格が持ち直していることがわかります。

[図表7]パロアルトにおける戸建て中間価格

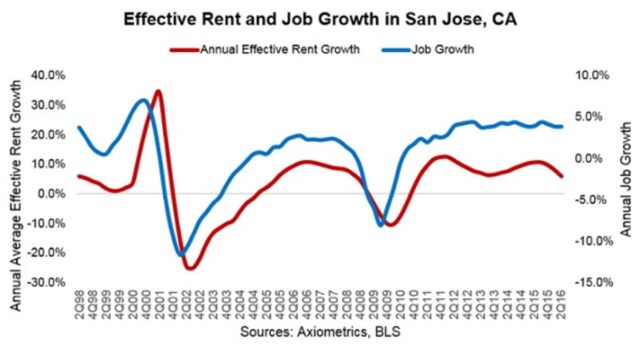

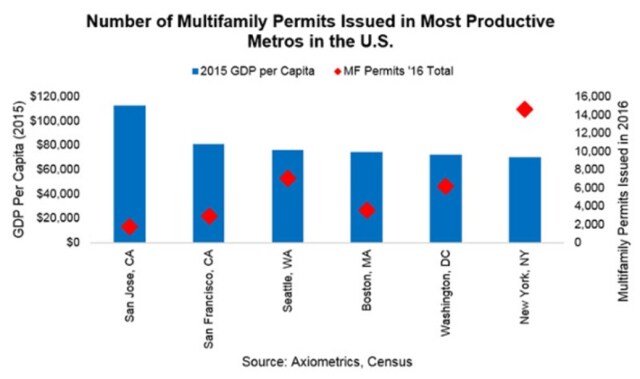

次に、シリコンバレーにおける共同住宅(アパート)の賃貸需給を見ていきます。先ほども申し上げましたが、前四半期はやや軟調だったものの、強い雇用数増加のおかげで家賃成長が確認されています。他の大都市圏に比べ、サンフランシスコ・ベイエリアは許認可数等供給が限定的であるため、賃貸需給はひっ迫しています。

[図表8]シリコンバレーにおける共同住宅(アパート)の家賃成長と雇用増加

[図表9]全米主要都市圏における共同住宅開発許可戸数と一人当たりのGDP比較

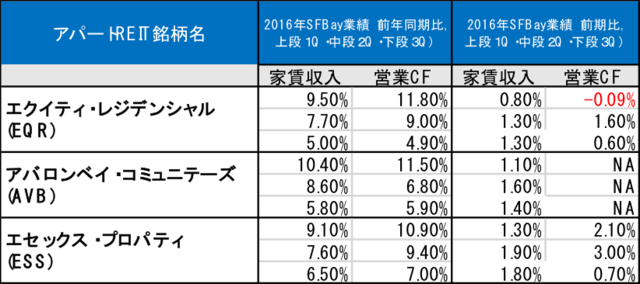

特に、10月最終週に決算発表となったアパートREITで、サンフランシスコ・ベイエリアにポートフォリオを持つ銘柄を見ると、2016年第3四半期においても、サンフランシスコ・ベイエリア地区の家賃成長が確認できます。四半期別にみると、共通点としては第1四半期から徐々に回復していると言えるでしょう。

[図表10]アパートREITで見るサンフランシスコ・ベイエリア地区の家賃成長

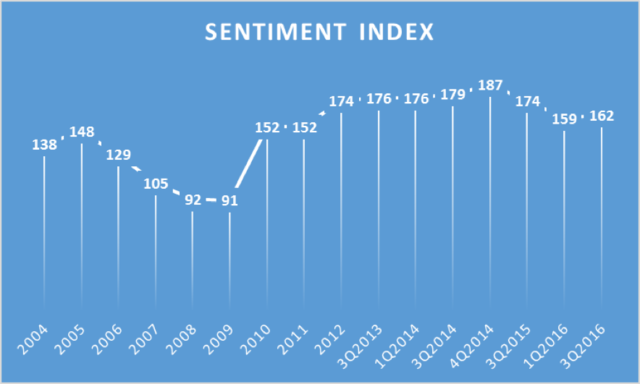

最後に、資本(売買)市場に触れることにしましょう。以下のグラフは、2016年10月中旬にNREI(全米不動産投資家協会)とマーカス・アンド・ミリチャップ社(大手不動産仲介業者・調査会社)が発表した米国不動産投資家心理指数の推移です。

[図表11]米国不動産投資家心理指数の推移

2014年第4四半期の「187」をピークにやや弱含んでおりますが、2016年前半に比較すると2016年第3四半期に「162」やや持ち直していることがわかります。

それでも心理指数は好調かつ安定しており、リーマン危機前の前回ピークだった2005年に記録した「148」をはるかに超えており、雇用統計等の経済基礎数値を注意深く見守っている状況が継続しています。

特筆すべき点は、ホテル・事務所ビル・商業施設の他セグメントに比較すると、共同住宅(アパート)に対して楽観的でかつ値上がり期待から投資志向が依然強い(楽観的な程度は、共同住宅の投資家65%に対して他のセグメントの投資家40%に留まる)ということでしょう。

これらの指数を裏付ける過去の出来事として、2014年夏からの中国景気後退・中国株式市場の混乱、欧州財政危機が挙げられます。

最近ではFRBによる短期金利の再利上げ見込みによる長期金利上昇と、アメリカ大統領選を前にやや軟調地合いが続いておりましたが、11月9日、ドナルド・トランプ氏がアメリカ大統領選に勝利したことで長期金利が急上昇しており、今後しばらく資本市場に与える影響・混乱は避けられないと思われます。