貸借対照表=「企業の特定の時点の財政状態」を示す決算書

生徒:先生、貸借対照表について教えて下さい。

先生:いいですよ! 今回は「貸借対照表」についてお話しましょう。決算書の中で最も重要な損益計算書については、前回の記事『「損益計算書」の超キホン』で復習してくださいね。

貸借対照表とは、企業の特定の時点の財政状態を示す決算書です。企業が持っている資産、負債および純資産を表示するために作成されます。たとえば、3月決算の企業であれば、4月から3月まで1年間の売上や利益を損益計算書で表示し、決算を行う3月末時点の財政状態を貸借対照表において表示します。

生徒:財政状態というのは何ですか?

先生:財政状態は、お金をどこから集めてきて、それを何に使っているかを示すことです。

生徒:お金を集めて、使うのですか?

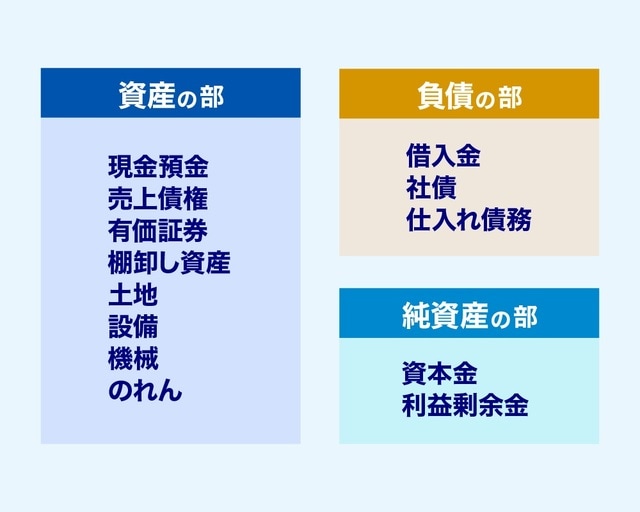

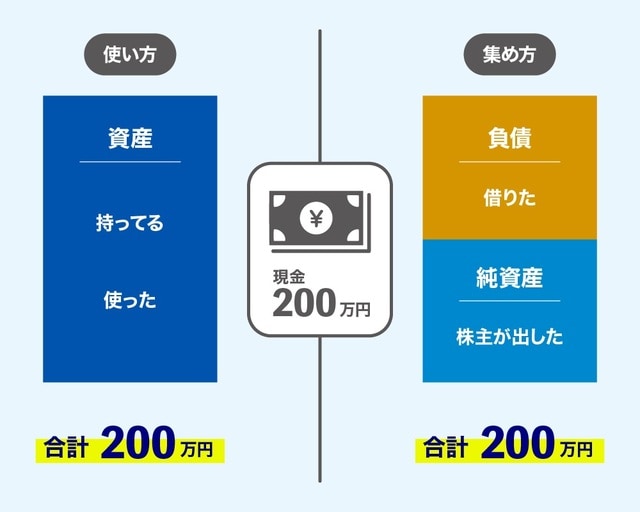

先生:そうです。貸借対照表は、右側がどこから集めているのか、左側が何につかっているのかを示しています。左右それぞれから見ると理解できますよ。右側は他人から集めたものと自分で出したものの2種類が分けられますので、3つの箱でイメージしてください。左側が資産、右側が負債と純資産です。

生徒:貸借対照表は損益計算書よりもわかりにくいですね…。損益計算書であれば、上から下に順番に見ていくことで儲かる仕組みを理解することができたのですが、貸借対照表は左右を見渡なければいけないのですね。

先生:そうです。お金が右側から入ってきて、左側に出ていくイメージですよ。

他人から集めたお金=「負債」

先生:まずは右側から見ていきましょう。お金がどこから来たのかがわかります。これを資金調達といいます。他人から集めたお金が負債です。これは返さないといけないお金ですね。借入金、社債、買掛金などの仕入債務があります。

生徒:なるほど…。

先生:仕入債務というのは、商品・サービスを買ったあと、一定期間後に支払うことを約束した義務のことをいいます。負債は短期と長期に分けられます。短期の負債である流動負債は、概ね1年位内に返さないといけないもの、長期の負債である固定負債は、1年以内に返さなくともよいものです。

生徒:仕入債務は返済する義務なのに、なぜ集めたお金だと考えるのですか?

先生:それは、本当ならばいますぐ出ていくべきお金が手元に残っている状態だからです。一時的にお金を借りているのと似たような状態ですね。

生徒:わかりました!

株主が出した資産=「純資産」

先生:一方、自分で出したお金が純資産です。自分というのは、会社の場合、そのオーナーである株主です。つまり、株主から出してもらっているお金ということです。資本金と利益剰余金があります。利益剰余金というのは、これまでの利益のうち社内に留保し、蓄積しているお金です。

生徒:利益剰余金は、会社で蓄積してきたお金なのに、なぜ集めたお金だと考えるのですか?

先生:これまで稼いだお金は今すぐに株主に分配すべきですが、お支払いせず手元に残しているお金だからです。株主からお金を出してもらっているといえる状態です。

生徒:わかりました!

左側を見れば、お金の使い道が分かる

先生:次に左側を見ていきましょう。お金を何に使っているのかがわかります。これを「運用形態」といいます。現金預金、売掛金、有価証券、棚卸資産、土地・建物、機械・設備などがあります。売掛金とは、商品・サービスを売ったあと、一定期間後に支払われることが約束された権利のことをいいます。これは、儲けを稼いだけれども、まだ手元に入ってきていない状態のお金です。

生徒:なるほど…。

先生:棚卸資産とは、販売前の商品、製品、原材料、仕掛品です。これは、お金を使ったけれども、まだ儲けを稼ぐために使われていない状態のお金です。

生徒:そのような区分けがされているのですね。

先生:資産も短期と長期に分けられます。短期の資産である流動資産は、お金そのものである現金・預金は当然のことですが、それ以外にも、すぐにお金を稼ぐために使われるもの、近いうちにお金が入ってくるものがあります。長期の資産である固定資産は、すぐにお金を稼ぐためには使われないものがあります。土地・建物は固定資産です。土地は使っても減らないですし、建物は長期間にわたって使い続けられるものです。

左右に並べることで、お金の調達と運用を両面から把握!

生徒:個別の資産や負債について理解することができました。でも、それが決算書の左右に並んでいる意味がよくわかりません。

先生:それでは、会社が設立されるスタート時からお金の動きを追ってみましょう。会社を始める前は、会社にはお金はありませんよね。資産はゼロ、負債もゼロ、そして純資産もゼロです。

生徒:はい。わかります。

先生:オーナーである株主が100万円を出資すれば、会社に100万円のお金が入ってきます。そうすると、資産である現金が100万円、純資産である資本金が100万円となります。貸借対照表の左右に100万円ずつ計上されるわけです。

生徒:なるほど。左右が一致するわけですね。

先生:次に、銀行から100万円借りることとしましょう。会社のお金は200万円に増える一方で、負債100万円、純資産100万円となります。

生徒:はい。わかります。

先生:さらに、100万円かけて工場を建築することとしましょう。会社のお金のうち100万円が工場の建築に使われます。これによって、資産は、現金100万円と建物100万円になります。

生徒:なるほど、常に左右の金額は一致しているということですね。

先生:そうですね。左右バランスする決算書ということで、バランス・シートと呼ばれます。これによって、すべてのお金を調達と運用の両面から捉えることができるのです。

生徒:建物100万円という資産は、100万円の価値がある工場を持っているという意味ですね?

先生:そのように見えますが、実は意味が違うのです。建物100万円という資産は、工場を建築するために100万円というお金を使ったという意味なのです。工場を使って商品を販売しようとしているのです。稼いだお金が、使ったお金の100万円よりも多ければ、利益が出たと考えるのです。

生徒:なるほど。稼いだお金と使ったお金の差額が利益なのですね。よくわかりました!

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★貸借対照表とは

「決算書」の基本「貸借対照表」:公認会計士が明かす財政状態の見方

★損益計算書の読み方はこちらをチェック!

利益率を示す決算書である「損益計算書」の解説!経営成績を理解しよう

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

注目のセミナー情報

【国内不動産】2月12日(木)開催

人気の『中古アパート投資』には“罠”がある

購入してからでは手遅れとなる落とし穴を、業界20年のプロが大暴露!

さらにリスク徹底排除の必勝戦略を、税理士が伝授します!

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】