どうして「簿記」が必要なのか?

企業には、商品を販売する会社、物を作る会社、お金を扱う会社、物を運ぶ会社など、さまざまな種類があります。

たとえば、商品を販売する会社が事業を続けるためには、お店を開いたり、商品を並べる棚を買ったり、従業員に給料を払ったり、電気代などの経費を支払ったりします。

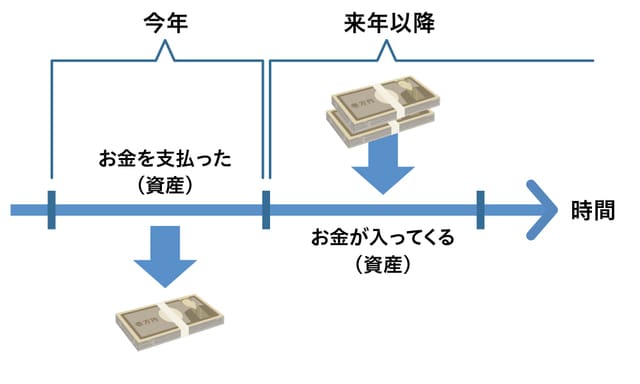

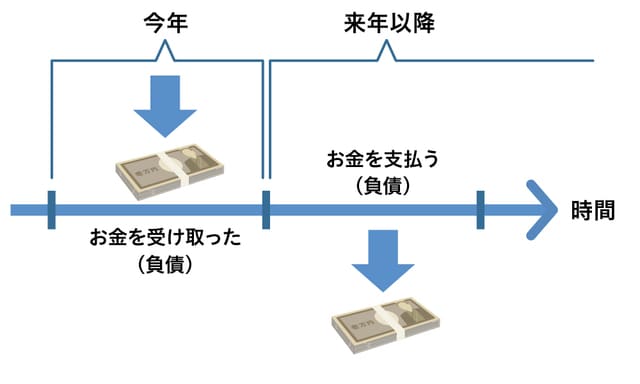

しかし、これらを実現するには「お金」が必要です。お金が足りないときは、銀行からお金を借りたり、仕入れ先に「商品の代金は後で支払います」とお願いしたりすることもあります。これらの場合、将来、銀行や仕入れ先にお金を支払う義務が生まれます。

反対に、お金に余裕があるときは、銀行にお金を預けたり、お客様に「商品代金の支払いは後でいいですよ」と言って売ったりすることもあります。これらの場合、将来、銀行やお客様からお金を受け取る権利が生まれます。

企業が持っているお金や商品、また借りているお金や貸しているお金の額は、日々の活動によって常に変わっていきます。そのため、これらの変化や残高を正確に把握するために、帳簿に記録することが必要になります。これを「記帳」と呼びます。

企業は、経営活動に伴って生じるお金や商品などの財産、また借りているお金や貸しているお金などの変動を、決められたルールに従って帳簿に記録します。そして、1年毎にその結果をまとめた報告書を作ります。この一連の手続きを「簿記」と呼びます。

簿記が持つ「3つの目的」とは?

簿記の目的は、3つあります。

1つは、日常の財産管理に役立てることです。毎日帳簿に記録することで、企業が持っているお金や商品、借りているお金や貸しているお金をいつでも知ることができます。これによって、お金や商品がなくなってもすぐに気づきますし、お金を回収し忘れたり、同じ支払いを2回してしまったりするような間違いを防ぐことができます。

2つ目は、企業の経営成績を明らかにすることです。一定期間に、仕入れや販売などの営業活動を行った結果、どれだけ儲かったか、または損をしたかを知ることができます。

そして3つ目が、企業の財政状態を明らかにすることです。ある時点で、企業がどれだけのお金や商品を持っているか、どれだけ借金があるかなどを明らかにすることができます。

簿記によって、経営者は毎日の財産管理ができ、会社の経営成績や財政状態を知ることができます。これによって、これまでの経営のやり方を振り返り、将来の経営方針や計画を立てるのに役立ちます。

簿記が「社会全体に重要な役割を果たす」ワケ

一方、会社の経営成績や財政状態は、経営者以外の人々にとっても重要な情報となります。

株主や投資家は、今までの投資が成功したかどうか、これからも投資を続けるべきかを判断するのに使います。

取引先や銀行は、貸したお金や利息がちゃんと返ってくるか、これからもお金を貸すべきかを判断するのに使います。

従業員は、給料や労働条件の改善を要求する際の根拠として使います。

そして、国や地方自治体は、税金をいくら徴収するかを決めるのに使います。

このように、簿記は1つの企業だけでなく、社会全体にとっても重要な役割を果たしています。

「お金の動き&財産増減の理由」両方を記録する複式簿記

簿記には「単式簿記」と「複式簿記」がありますが、私たちは複式簿記を使います。複式簿記であれば、お金の動きと、企業の財産が増減した原因の両方を記録することができるからです。

例えば「トラックを買って、現金100万円を支払った」という取引があったとしましょう。

この仕訳は以下のように行いますが、これは、トラックを買うためにお金が100万円出ていったという意味です。

企業ではお金が出ていったことを記録するだけでなく、それが出ていった理由を記録するのです。ここではトラック(車両運搬具)の購入です。

簿記の用語

複式簿記では、1つの取引を2つの側面から捉え、それを左右に分けて記入します。左側を「借方」、右側を「貸方」と呼びます。

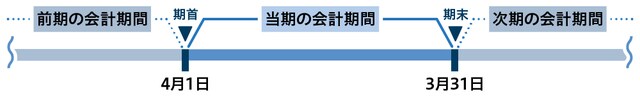

企業は継続して経営活動を行っているので、一定期間ごとに区切って、その期間の経営成績と、その期間の終わりの時点の財政状態を明らかにします。この期間のことを「会計期間」または「会計年度」と呼びます。通常は1年間です。会計期間の初めを「期首」、終わりを「期末」といいます。

資産

企業の営業活動の目的は、お金を増やすことです。しかし、お金を増やすには、商品を仕入れてきたり、商品を販売したりして、一時的にお金の形を変えなければいけません。商品を仕入れただけではお金は増えません。商品を販売したときにお金が増えるのです。そこで、お金が形を変えたことを記録するのです。

このようにお金が一時的に形を変えたものを資産といいます。

資産には、さまざまなものがあります。

現金を銀行に預けると、預金となることはわかりやすいでしょう。商品を後払いで売ったときには、お客様からもらうべきお金として売掛金が発生します。他人にお金を貸したときには、将来入ってくるお金として貸付金が発生します。

簿記の学習で基本となるのは、販売しようとして購入してきた物品である商品でしょう。また、営業用の店舗や倉庫などの建物、営業用のトラックや乗用車などの車両運搬具、営業用の机、椅子、事務機器などの什器備品、営業用の店舗や倉庫などの敷地である土地などがあります。

負債

その一方で、企業にお金が足りないとき、他人から借りてきたり、仕入代金を後払いにしてもらったりすることがあります。もちろん、借りたお金は返さなければいけません。将来、お金の支払いが発生します。

そこで、お金が入ってきた原因としての負債を記録するのです。

例えば、商品を後払いで仕入れたときに発生する買掛金、お金を借りたときに発生する借入金があります。

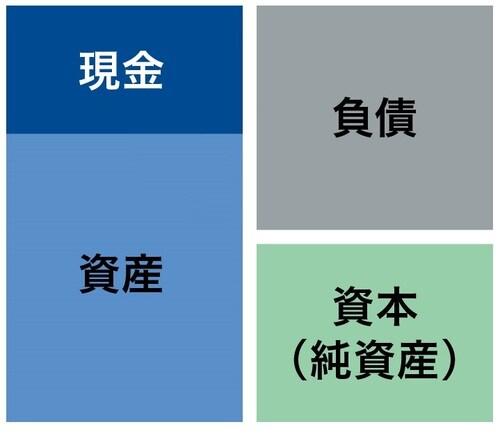

資本(純資産)

資本とは、企業が株主から管理を任されているお金のことです。純資産とも呼びます。これは株主から受け取ったお金と、企業が稼いだお金のうち内部に貯めたお金から構成されます。受け取ったお金という意味では、借入金と同じようなものです。

したがって、負債と資本を合計したものが、現金とそれが形を変えた資産に一致します。

これは、右辺がお金の調達、左辺がお金の運用だと考えることができます。

株式会社の場合、資本には、株主からの受け取ったお金としての資本金や資本剰余金、会社が稼いだお金を内部に貯めたものである利益剰余金などがあります。

貸借対照表

貸借対照表は、企業の財政状態であるかを明らかにするため、借方に資産、貸方に負債と純資産を示して、T字形で表示したものです。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★簿記の基礎と貸借対照表について

【アニメ簿記3級講義】簿記の目的と貸借対照表・企業の財政状態とは?

★貸借対照表とは

「決算書」の基本「貸借対照表」:公認会計士が明かす財政状態の見方

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】