1―住宅ローン利用者への利上げの影響

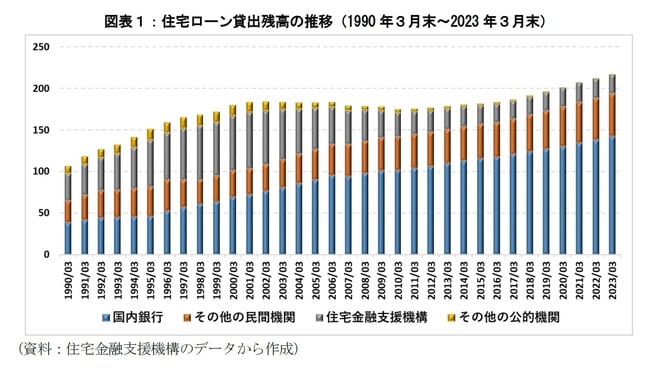

長らく金利低下局面にあったことから、住宅ローン貸出残高の伸びが継続している(図表1)。また、円安を背景とした建築資材価格の高騰、人件費の高まりなどを受けて不動産価格の上昇傾向が続いており、それに応じて住宅ローンを利用する際の借入額も増えているものと考えられる。

住宅金融支援機構の「住宅ローン利用者の実態調査(2023年10月調査)」によると、変動金利型住宅ローンの利用割合は74.5%で、過去の調査と比較しても徐々に拡大している。不動産価格の上昇も伴ってきた中で、インターネット専業銀行や地域金融機関を中心に住宅ローン残高が拡大しており(図表2)、変動金利型住宅ローンの適用金利の最低水準は0.3~0.4%となっている。

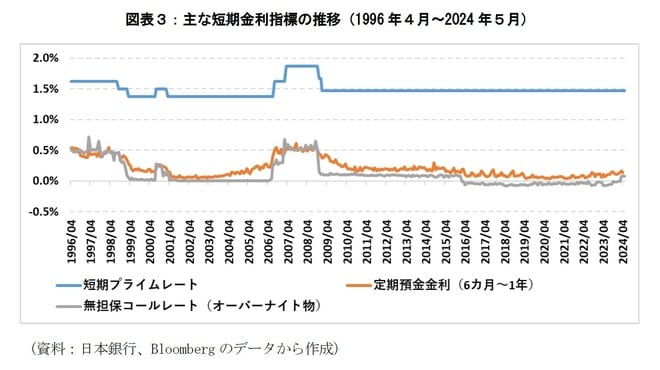

主な短期金利指標の推移

変動金利型住宅ローンの適用金利の決定は金融機関ごとに裁量があるが、「短期プライムレートを参照する」と説明しているところが多い。短期プライムレートの決定も金融機関ごとに裁量があるが、日本銀行が政策金利とする無担保コールレート(オーバーナイト物)と連動する(図表3)。そのため、今後日本銀行が利上げすれば、それに連動して短期プライムレートが上昇する可能性が高い。短期プライムレートが上昇すれば、変動金利型住宅ローンの利用者の適用金利がそれだけ上昇することになる。

適用金利が上昇していく環境になれば、それだけ変動金利型住宅ローンを借り入れている世帯では消費行動の抑制が想定されるだろう。直近の各種データから、住宅ローン利用者が支払う元利返済額の総和は筆者の概算してみると、年間13兆3,300億円程度となった。参考までに、計算条件は以下のとおりである。

【計算前提】

・民間金融機関による住宅ローンの直近の新規貸出額:約19兆円(年間)(2023年3月末)*1

→変動金利型住宅ローンの新規貸出をその約75%の14兆2,500億円と想定

・民間金融機関による住宅ローン残高の総計:約194兆円

→変動金利型住宅ローン貸出残高をその約70%の136兆円と想定*2

・完済債権の平均経過期間は約16年(2020年)*3

→最長借入期間が徐々に長期化していることから完済まで20年と想定

・変動金利型住宅ローンの適用金利の最低水準は0.3~0.4%(2024年6月時点)

→現在借り入れられている変動金利型住宅ローンの適用金利の平均を0.4%とする

・全ての住宅ローンは元利均等返済しているものと仮定する

これらの計算前提から、適用金利上昇によって住宅ローンの負担増から個人消費にどの程度の影響があるのか概算してみたところ、変動金利型住宅ローンの適用金利が1%上昇すると、元利返済額の総和は年間14兆3,100億円程度にまで増えるという結果になった。

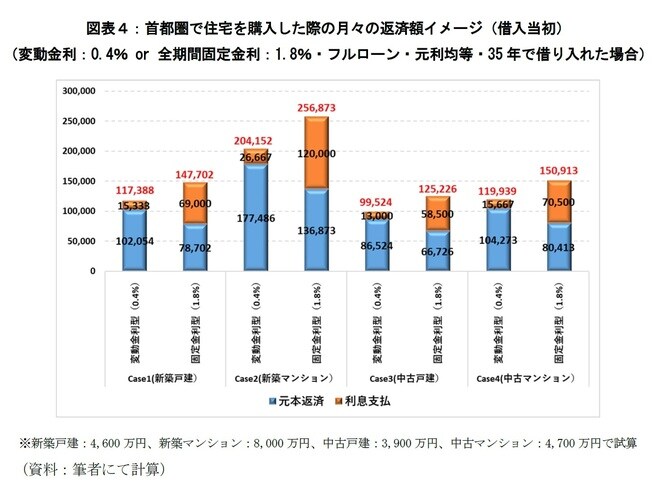

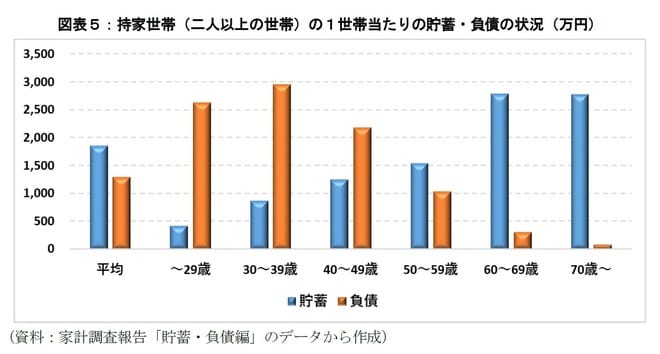

つまり、政策金利の1%上昇で約1兆円程度の返済額の増加が生じることになる。これは、民間最終消費支出が300兆円程度であることを考慮に入れると、1%程度の金利上昇が生じたとしても、変動金利型のローン残高の割合が増えることによる家計支出への影響は、マクロで見ると、家計の消費支出額の0.3%程度ということになる。実際には5年ルール*4や125%ルール*5のある契約も多く存在しており、この試算結果よりも緩やかな上昇幅に留まるものと考えられる。固定金利型よりも適用金利が相対的に低い変動金利型には早期に元本返済が進められるという特徴があるが(図表4)、変動金利型で借り入れている住宅ローン利用者の元本返済が相応に進んでいるものとみられ、金利上昇による家計の消費への影響は総じてみれば限定的な状況にあると結論付けることができる。しかも、平均的に見れば、持家世帯であっても負債額よりも貯蓄額の方が大きい状況にあり、賃金上昇や貯蓄からの収入増によってある程度は対処できるものと考えられる(図表5)。

ただし、ミクロで見ると、住宅ローンの残存年限が長い債務者に金利上昇の影響が集中することが懸念される。特に、持家世帯の貯蓄や負債を世代別に見ると、20代、30代や40代では貯蓄よりも負債の方が大きく、金利上昇すると負担の方が大きくなる。これらの世代は老後に向けた長期的な資産形成も同時に行っていく必要があるが、金利上昇下では貯蓄の積み上げも難しくなるだろう。このような将来不安に波及する問題への対応策として、引き続き企業に対して賃金上昇を促していくのに加えて、住宅ローン減税の拡充や利子補給などの政策を実施していく必要性もあるかもしれない。

*1:「業態別の住宅ローン新規貸出額及び貸出残高の推移」(住宅金融支援機構)による

*2:「2020年度 住宅ローン貸出動向調査」(住宅金融支援機構)で民間金融機関の住宅ローン貸出残高の約67%を変動金利型が占めている

*3:「2020年度 住宅ローン貸出動向調査」(住宅金融支援機構)による

*4:金利が上昇しても、5年間は毎月の返済額が変わらないルールのことを指す

*5:5年経過後の6年目からの毎月の返済額は、今までの返済額に対して125%の金額までしか上げることができないとするルールのことを指す

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】