会社に所属せず、ひとりで働いている人には退職金がありません。しかし、そういった人のために退職金の代わりになるお得な制度が存在するのをご存じでしょうか。それが「小規模企業共済」です。本記事では、『【超完全版】マンガでわかる 手取り倍増!ひとり社長の世界一ゆるい節税』(KADOKAWA)より一部抜粋・編集して、著者のはたけ氏・なちぼぅ★氏が、ひとり社長だったらぜひ活用を検討したい、小規模企業共済の仕組みについて詳しく解説します。

掛金が全額所得控除になり受け取る際の控除も大きい

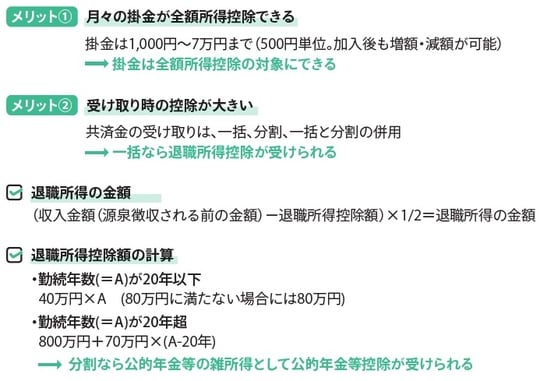

節税メリットを見ると、まず掛金は所得税と住民税の控除の対象にできます。ひとり社長が自分の手取りから出した掛金は小規模企業共済等掛金控除として社会保険料控除や生命保険料控除などと同じ所得控除になり、所得税と住民税が少なくなります[図表1]。

生命保険料は新生命保険料の場合、年80,001円以上かけても4万円の控除が上限(住民税の上限は2.8万円)ですが、小規模企業共済は掛金全額、つまり上限の月7万円を掛金とした場合は年間で最大84万円が控除できます。

また、共済金の受け取りは一括、分割、一括と分割の併用を選択でき、一括で受け取る場合は退職所得の扱いとなります。退職所得は控除が大きく、例えば、勤続年数が20年超であれば、800万円と20年を超えた年数×70万円の控除が受けられます。

さらに、退職金から控除を引いた金額を半分にした金額が課税対象になるため、数千万円の退職金にならない限り税金がかかることはほとんどありません。

分割で受け取る場合は年金のように公的年金等の雑所得となり、やはり大きな控除が受けられます。

▲退職所得の金額

(収入金額(源泉徴収される前の金額)-退職所得控除額)×1/2=退職所得の金額

▲退職所得控除額の計算

勤続年数(=A)が20年以下

40万円×A(80万円に満たない場合には80万円)

勤続年数(=A)が20年超

800万円+70万円×(A-20年)

→分割公的年金等の雑所得として公的年金等控除が受けられる

個人専門税理士/ビジネス系インフルエンサー

1981年生まれ。個人専門税理士。ビジネス系インフルエンサー。Xのフォロワーは11.7万人を突破(2024年6月時点)。2008年に税理士登録の要件を満たしていたものの、サラリーマンとして10年以上の時を過ごす。その後、リモートワークの浸透とともに、今後の生き方を考えるようになり、40歳にして後悔しない人生を送ることを決意。2022年に税理士登録して独立開業。

開業を機に始めたSNSで、インボイス制度や電子帳簿保存法などを漫画で分かりやすく解説した発信が大反響を呼ぶ。現在は、千葉に拠点を置き、ひとり社長・個人事業主・フリーランス・副業している会社員の税務コンサルタントとして活動中。夜間や土日祝日も含め、365日対応可能な日本でも数少ない税理士事務所を運営している。

「個人の生活を豊かにする」をモットーに、毎日、節税・最新税制に関する情報を発信している。愛読書は『ドラゴンボール』。好きな食べ物はアイスクリーム。

著者プロフィール詳細

連載記事一覧

連載ひとり社長・フリーランス・副業会社員など「税金で損をしたくない人」必読!

漫画家

1983年生まれ。漫画家。介護離職して2年。「人生このままおわるのかな」と思いを馳せて訪れた摩周湖の湖面と空の美しさに「絵を描きたい」と心が動く。残りの人生は子どものころから抱いていた「漫画家になって本を出す」という夢を叶えるべく、漫画を描き始める。開業して1年弱で100点近くのイラストや漫画を制作。産むか産まないか悩む妊産婦さん向け小冊子漫画を制作。

分かりにくいことを漫画で分かりやすく伝えることが得意。人から好かれるキャラクター作りと綺麗な配色づかいが好評。好きな食べ物は明治北海道十勝カマンベールチーズ。

著者プロフィール詳細

連載記事一覧

連載ひとり社長・フリーランス・副業会社員など「税金で損をしたくない人」必読!