Q.社長として受け取る報酬を増やす方法はある?

A.役員報酬を減らして配当金で受け取ると個人の手取りが増える可能性がある

・受け取り方は役員報酬と配当金が選べる

・配当金を増やしても社会保険料は増えない

・節税効果と社会保険料の増減を比較

役員報酬と配当金の違い

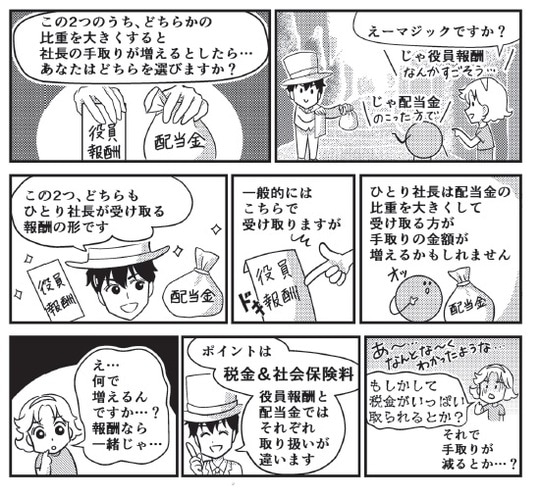

ひとり社長が受け取る報酬は、給与のような形で受け取る役員報酬と、会社の利益などを原資とする配当金があります。一般的には役員報酬として受け取りますが、配当金の比重を大きくして受け取るほうが社長個人が受け取る金額が増えるケースがあります。

受け取り金額に差が出る理由は、役員報酬と配当金では税金と社会保険料の取り扱いが異なるためです。

まず法人税の観点から見ると、会社が支払う役員報酬は会社の経費にできます。役員報酬が多いほど法人の所得が少なくなり、法人税も少なくなります。一方の配当金は会社の経費にできません。配当金を増やしても法人税は減らないということです。

配当金が増えても社会保険料は増えない

次に、報酬を受け取る社長の観点から見てみます。社長が役員報酬として受け取る場合、役員報酬は給与所得として課税の対象となり、社長個人に所得税と住民税が発生します。

また、社会保険料もかかり、役員報酬の金額が高くなるほど社会保険料も高くなります。社会保険料は、手取りが減るという点では実質的には税金と同じです。

配当金も課税の対象で、受け取った金額に応じて所得税と住民税がかかります。ただし、役員報酬を少しでも払っている場合、配当金には社会保険料がかかりません。現行の社会保険の仕組みでは、役員報酬の金額で社会保険料の金額が決まるため、役員報酬以外に配当金を受け取っても社会保険料は増えないのです。

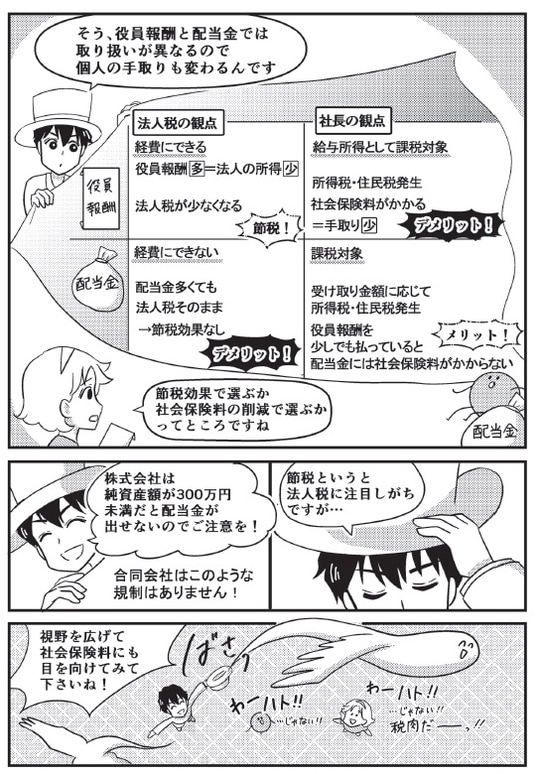

節税効果を高めるか社会保険料を抑えるか

この原則を踏まえると、まず役員報酬で支払うメリットは法人税の節税です。ただし、社長の所得税・住民税と社会保険料が高くなり手取りが少なくなることがデメリットになります。

配当金で支払うメリットは社会保険料を少なくできることです。ただし、法人税の節税効果は小さくなります。これらのメリットとデメリットを比較して、役員報酬と配当金の支払う(受け取る)比重を決めるとよいでしょう。

注意点として、株式会社の場合は、会社の純資産額が300万円を下回っている場合は配当金を出せません。合同会社はそのような制限がないため、純資産額が300万円を下回っていても剰余金の中から配当金を出すことができます。

【ひとことポイント!】

近年、社会保険料は増加傾向にある。節税というと法人税に目が向くが、社会保険料の対策も重要!

はたけ

個人専門税理士/ビジネス系インフルエンサー

なちぼぅ★

漫画家

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】