6月25日~7月1日の「FX投資戦略」ポイント

〈ポイント〉

・先週の米ドル/円は、日米金利差の「米ドル優位・円劣位」の縮小傾向を尻目に上昇し、一気に160円に迫る展開となった。

・日本の通貨当局による「3度目の介入」に注目。一方、米ドル高・円安を主導する投機筋の米ドル買い・円売りにも「行き過ぎ」懸念が強くなっている可能性あり。

・介入があった場合は、一日で最大5円の円高が基本。今週の米ドル/円は、155~162円で上下に荒れる展開を予想。

先週の振り返り=円安、160円へ再接近

先週の米ドル/円はほぼ一本調子で上昇し、一気に年初来高値の160円に迫る展開となりました(図表1参照)。

特段の材料はなかったものの、前の週に日銀金融政策決定会合の後に記録した158.2円を上抜けたことで、上昇余地が拡大したと考えられます。これにより米ドル/円は、先週金曜日まで8営業日連続の陽線(米ドル高・円安)となっています。

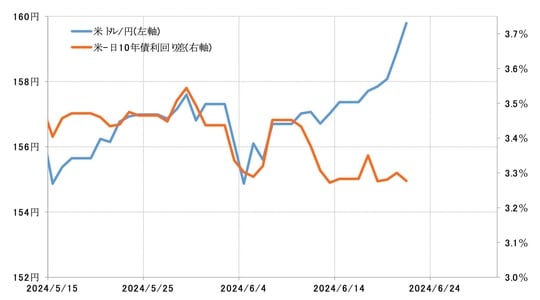

材料的には、米5月小売売上高が予想より弱い結果となるなど、米金利の低下を促すものもあり、日米金利差の「米ドル優位・円劣位」は、10年債利回り差が3.3%を割れるといった具合に、むしろ縮小傾向となりましたが、それを尻目に米ドル高・円安が広がるところとなりました(図表2参照)。

これは、日米金利差の米ドル優位・円劣位の縮小にもかかわらず、米ドル買い・円売りが続いたためと考えられます。日米10年債利回り差の円劣位は、3.3%割れへ縮小したとはいえ、依然として3%を大きく上回っている大幅な日米金利差の円劣位は、円買いには厳しい一方で、円売りにとって圧倒的に有利であることには変わりないでしょう。それゆえ、短期売買を行う投機筋の米ドル買い・円売りが続いており、それが160円という年初来の米ドル高値への再接近を主導したと考えられます。

ところで、20日に米財務省が外国為替報告書を発表し、「監視リスト」に日本を追加しました。これにより、日本の円安阻止の為替介入がやりにくくなったとの見方も、投機筋の米ドル買い・円売りを後押しした可能性があります。

ただ報道によると、米財務省の担当者の説明では、「監視リスト」入りについては、1)対米黒字、2)大幅な経常黒字、3)継続的な為替介入といった3つの基準のうち2つ以上に該当したケースであり、日本は1)、2)で該当したとのことでした。そして日本の為替介入については、輸出を有利にするための自国通貨安誘導ではないこと、介入実績を公表するなど透明性があることなどから、今回は問題視しなかったとの説明でした。

以上を踏まえると、日本の「監視ポスト」入りによって、介入が難しくなったという受け止め方は、誤解である可能性もあります。