2024年6月のアジア・マーケット・マンスリー(前半)はコチラ>>

インド<金融市場動向>

⇒株式は底堅い動き、金利は低下余地を探る動き、ルピーは目先安定へ

【株式市場】

◆小幅に下落

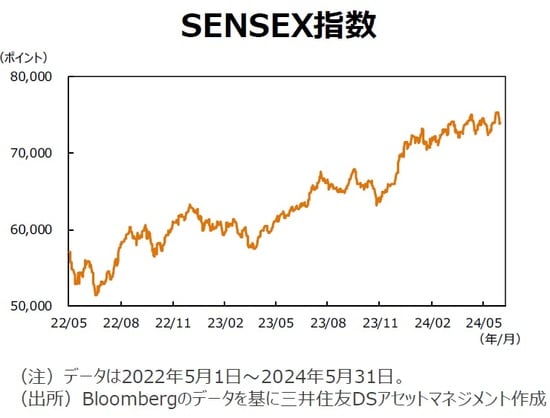

総選挙の結果発表を控え小幅に下落。一方で、自動車大手の好決算や、MSCIの新興国指数への採用銘柄増加による資金流入期待は市場を下支え。総選挙ではモディ首相率いる与党インド人民党(BJP)は議席を減らし、単独過半数割れとなった一方、与党連合国民民主同盟(NDA)は過半数の議席を維持。閣僚ポストの調整や予算案などを注視も、引き続き安定的な経済成長が期待できることや、堅調な企業業績が見込めることなどから相対的に底堅い値動きになると想定。

【債券(国債)市場】

◆債券利回りは緩やかに低下余地を探る展開

政策金利の据え置きが続くなか、インフレ指標安定化の期待もあって長期金利はもみ合いからやや低下基調の動きとなっている。今後も財政政策にサポートされ堅調な景気状況が継続しやすいが、24年年内の利下げ実施の可能性も意識されることで、債券利回りはもみ合いながら緩やかに低下余地を探る展開を想定する。

【為替市場】

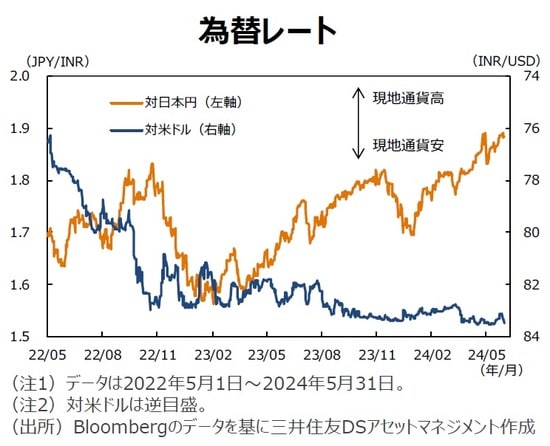

◆ルピーは目先安定へ

米国の5月の全米供給管理協会(ISM)製造業景況感指数が市場予想を下回ったことなどから米国の早期利下げ期待を受けて米ドルが下落し、インドルピーの対米ドルレートには上昇余地が出ている。もっとも今後、米国の景気モメンタム・インフレ上振れを示唆する指標が発表されるならば、米国利下げ時期が後退することで米ドルが上昇し、ルピーの下落材料になりうる点には注意が必要である。一方、日本で円買い介入・利上げがあるとしても大幅な円高に転換するとは考えにくいことから、対円での下落リスクは限定的だろう。

インド<マクロ経済動向・政策>

⇒循環的な景気モメンタムは堅調

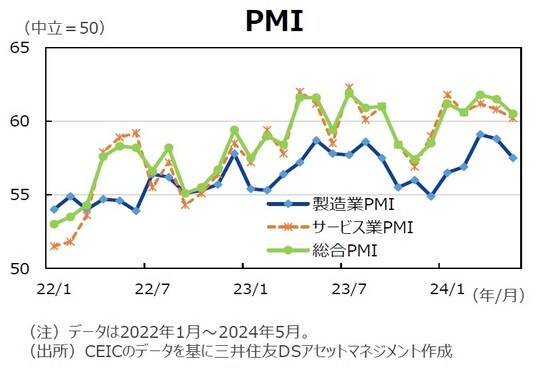

◆総合PMIは引き続き50超え

5月の総合PMIは60.5と、前月から低下したものの50超えとなり、景気センチメントは引き続き改善傾向を示している。製造業PMIは57.5と依然50超えであり、センチメントは好調だ。インドでは2024年4月19日から6月1日まで7回に分けて総選挙の投票が行われた。選挙活動は消費センチメントにプラスに作用したとみられる。当面、景気堅調を見込む。

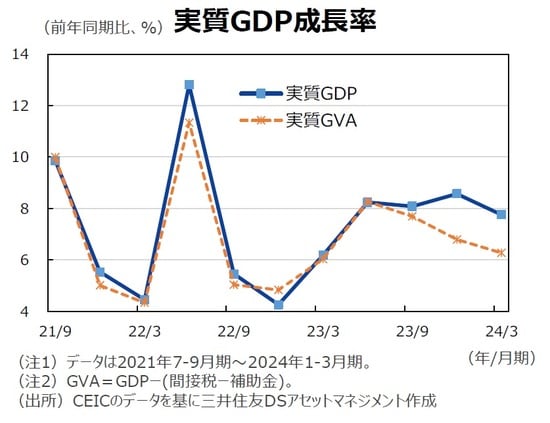

◆1-3月期の成長率は市場予想を上回る

1-3月期の実質GDP成長率は前年同期比+7.8%と前期から鈍化したものの、市場予想を上回った。一方、供給面から見た実質粗付加価値(GVA)成長率は同+6.3%へ鈍化した。実質GDP成長率のうち、2.5%ポイントが誤差脱漏の寄与度であり、景気の実態は実質GDP成長率を下回っている可能性に留意したい。とはいえ、弊社で季節調整を施すと、実質GDP、実質GVAいずれも前期比は2023年7-9月期を底に加速傾向にあり、循環的な景気モメンタムが上向いていたと結論づけられる。

◆最大与党が単独過半数を逃す

4月19日から6月1日に7回に分けて行われた総選挙の結果が6月4日に一斉開票された。出口調査は最大与党BJPが単独過半数の圧勝を示唆したが、実際には単独過半数を逃した。NDAは下院で過半数を維持しているため、モディ首相は3期目の登板になる見込みであり、基本的な政策路線は継承されるだろう。一方、今回の選挙では左派の政党が議席を伸ばしており、貧困層の有権者はモディ政権の成長戦略の恩恵を必ずしも受けていなかったと推察できる。第3期モディ政権が貧困層の要請にどのように応えていくのか注目される。

ベトナム ←ピックアップマーケット

⇒株価は上昇へ、ドンは目先安定へ

【株式市場】

◆資本流入期待が市場を下支え

アジア各国の大手企業によるベトナムへの投資計画発表を受け、資本流入継続への期待感が高まった。また、米国がベトナムの市場経済国としての地位を検討していると報道されたことも好感された。海外からベトナムへの直接投資関連では、中国のアリババがベトナムでデータセンター建設を検討していると伝わったことや、サムスン電子による追加投資などが発表された。投資戦略としては、海外企業によるベトナム進出の恩恵が期待される銘柄、若い人口構成と所得増加の後押しがある消費関連銘柄、ツーリズム関連銘柄などを長期目線で有望視できそうだ。

【為替動向】

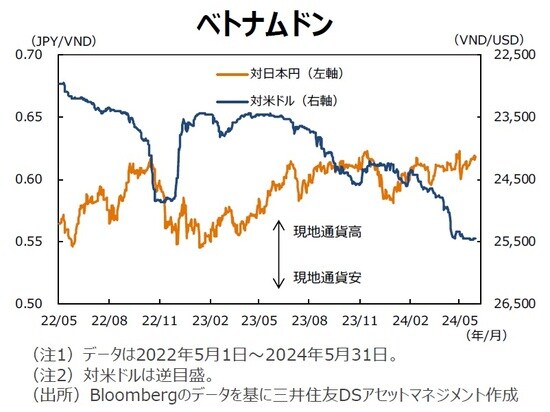

◆ドンは目先安定へ

米国の5月のISM製造業景況感指数が市場予想を下回ったことなどから米国利下げ観測が拡大しており、ドンの対米ドルレートには上昇余地があろう。党序列4位の国会議長が汚職疑惑で4月下旬に辞任しており、政治不透明感は長期的にはドン安要因になりうるが、目先は米ドル反発がなければ、ドンの対米ドルレートは安定しやすいだろう。

【マクロ経済動向】

◆生産が持ち直しへ

5月の米ドル建て輸出は前年同月比+15.8%と、4月の同+10.2%から加速した。小売売上高は4月の同+9.0%から5月に同+9.5%へ加速した。鉱工業生産は4月の同+6.3%から5月には同+8.9%へ加速した。米ドル建て輸出・鉱工業生産の動きから実質GDP成長率は底打ちしている可能性が大きい。

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください。