副業に伴う「確定申告」

最近は会社員の方も副業をすることが珍しいことではなくなりました。会社でも副業OKとしているところも増えてきており、その影響で、これまで年末調整で完了していた方が、副業を始めたことによって、確定申告が必要になったという方も多くいらっしゃるのではないでしょうか。

そこで、会社員の方も副業により身近になった確定申告について確認していきましょう。

まず、これからお話する確定申告とは毎年前年の所得について翌年3月15日に申告する所得税の確定申告のお話になります。

この申告についてですが、税金には申告納税制度と賦課課税制度というものがあり、この確定申告は申告納税制度になります。

納税者本人が自ら自身の所得について計算して申告をするという制度になります。この反対の賦課課税制度は、国や地方公共団体が本人に代わって税金を計算して本人に通知する制度です。個人住民税や固定資産税が身近な例になります。そのため、所得税の確定申告は自ら申告しているので、その内容について、本人がしっかり把握している必要があります。

確定申告を隅々までみている税務署…なにまでが経費計上できるのか?

そして、申告納税制度である確定申告においては、税務調査があります。税務調査ではこの申告された内容が適正かを税務署が調査することになります。つまり、ご自身が提出した確定申告について、税務調査で質問をされたときにしっかり答えられるように、理解しておく必要があります。

確定申告において、多くの方が疑問に思うことは、「どんなものが経費になるのか?」ということではないでしょうか。

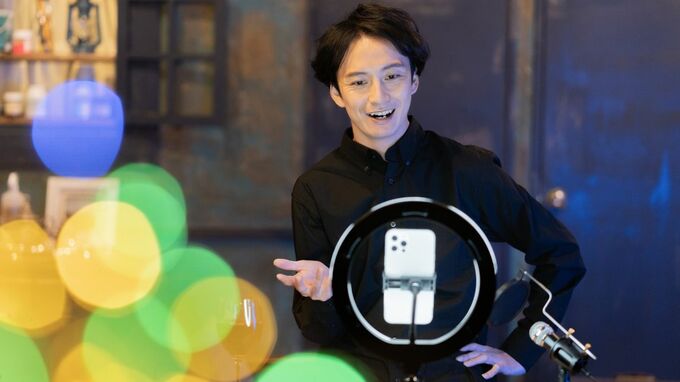

そこで、今回はYouTuberを例にとって、解説していきます。

皆様もご存じのとおり、YouTuberは動画を公開して収益を得る事業です。当然、個人でしている場合には、確定申告が必要です。会社員の方で副業としての利益が20万円以下などの場合には、申告不要なケースもあります。

ではYouTuberはどこまで経費として認められるでしょうか?

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<