米国の影響か…地政学からみえてくる円安の背景

では、なぜしつこく円安が続いているのか。

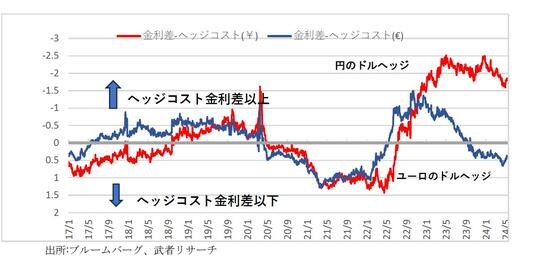

金利差でもない、貿易収支でもない理由によって、日本円の相場先安観が形成されている。2022年春先から円の対ドルヘッジコストが急騰、日本の投資家が円ヘッジで米国国債を投資した場合金利差を著しく上回るヘッジコストにより、1%以上のマイナスになる状況が2年にわたって続いている。

ヘッジコストは市場が織り込んでいる相場観と見られるので、日本円には突如として金利差以上の先安観が形成され定着されたのである。この「円先安観」はどこから来ているのだろうか。それは地政学、米当局の意志としか考えられない。

昨年6月、11月の米財務省による為替監視リスト(中国、ドイツ、マレーシア、シンガポール、台湾、ベトナム)から、対米貿易黒字第5位の日本が外れた。中国・台湾・韓国という地政学的危険地帯に集中しているハイテク製造業の産業集積を安全な日本に移転するしかない、という覇権国米国の国家戦略遂行の手段が、この超円安の背骨にあると考えざるを得ない。

円高が日本の「競争力」を奪った過去

市場関係者もエコノミストも、為替に関する因果関係を逆転させるべきである。

為替は短期的には経済実態を投影して動くこともあるが、より長期的には政策意図により突き動かされるものである。つまり為替は結果なのではなく、原因なのだということを知らなければならない。

かつて円高は日本たたきの最有力の手段であった。当時、日本はデフレで円の購買力が強まっているのだから円高は当然だ、円高という現実を受け入れるべきだと多くのエコノミストが主張していた。

しかしその円高が日本の競争力を奪い、企業とビジネスチャンス、雇用、資本の海外流出を促進し、日本の内需を痛めつけ、賃金に下落圧力をかけたことでさらにデフレを進行させた。

円高とデフレの悪循環を断ち切ったのは、円安誘導を起点にリフレを実現しようとしたアベノミクスと黒田異次元金融緩和によってであった。