5.企業業績と株式

<現状>

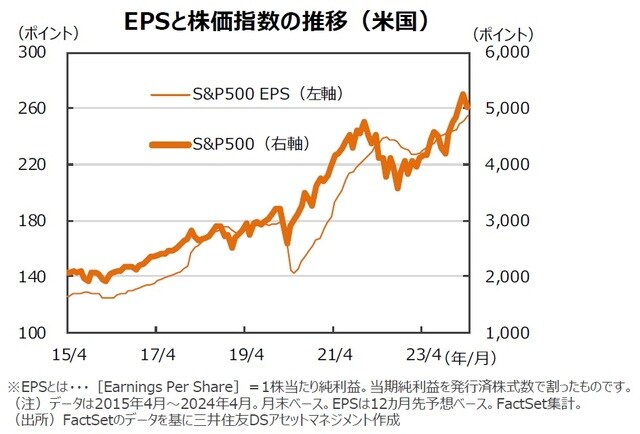

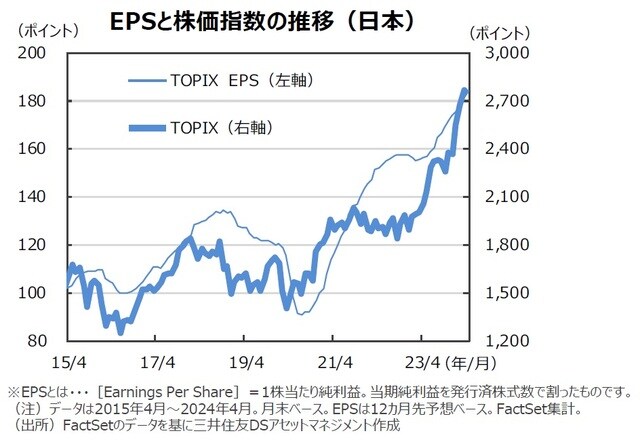

●ファクトセット(FactSet)によれば、日米の企業業績は過去最高水準を更新しており、堅調です。4月末のS&P500種指数の予想1株当たり純利益(EPS)は前年同月比+10.8%、TOPIXの予想EPSは同+17.6%と、いずれも2桁の伸びとなりました。

●米国株式市場は、インフレの根強さを示す経済指標が相次ぎ、FRBの利下げ観測が大きく後退して長期金利が上昇したことから、投資家心理が悪化し、調整しました。NYダウは前月比▲5.0%と、6ヵ月ぶりの下落となりました。

●日本株式市場は、米国株式市場の調整や中東情勢の緊迫化が重石となり、軟調な展開となりました。米長期金利の上昇を嫌気した米半導体株安の影響もあり、日経平均株価は前月比▲4.9%と、4ヵ月ぶりに下落しました。

<見通し>

●米国株式市場は、インフレの下げ渋りがみられるものの、米景気が堅調さを保っており、今後も米景気のソフトランディングを前提とした適温相場が続くとみています。FRBによる利下げは先送りされる可能性があるものの、米景気のソフトランディングに伴い企業業績の拡大が見込まれることから、投資家のリスク選好姿勢は継続するとみられます。このため、米国株式市場は緩やかにレンジを切り上げる展開を予想しています。

●日本株式市場は、日本の名目GDP成長や製造業における景気循環の底打ちに伴う企業業績の拡大を背景に上昇すると予想します。これまでの上昇スピードの速さから調整リスクはあるものの、業績相場に入ることで下値は限られそうです。また、コーポレート・ガバナンス(企業統治)改革進展への期待に加え、自社株買いや新NISA(少額投資非課税制度)の資金流入など良好な株式需給も相場上昇を支えるとみています。

6.為替

<現状>

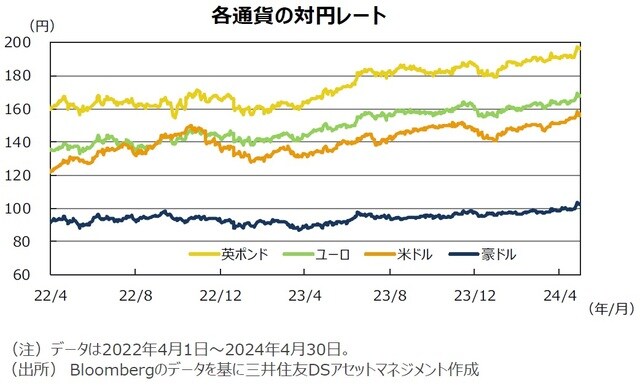

●円の対米ドルレートは、157円近辺に大きく下落しました。日銀が4月会合で金融政策を維持したことを受け、日米金利差が開いた状況が長く続くとの見方から、円売りが一段と加速しました。日本の祝日の29日には、一時34年ぶりの安値水準となる160円台を付けました。

●円の対ユーロレートは、日欧金利差を意識した円売りが強まり、168円台に下落しました、29日には一時171円台を付け、最安値を更新しました。

●円の対豪ドルレートも、日豪金利差が開いた状況が長く続くと見方などから円売りが強まり、大きく下落しました。

<見通し>

●円の対米ドルレートは、当面はもみ合い推移が続くものの、米金利の低下に伴い、緩やかに上昇すると想定します。先行きはFRBの利下げ開始と日銀の利上げによる日米金利差縮小が円の上昇要因となるとみています。ただし、日銀は連続的な利上げを急がず、円の上昇余地は限られそうです。

●円の対ユーロレートは、当面レンジ内でもみ合うものの、先行きはECBによる利下げと日銀の利上げが意識され、緩やかに上昇するとみています。

●円の対豪ドルレートは、当面レンジ内でもみ合うものの、先行きは豪州中銀の利下げと日銀の利上げが意識され、緩やかに上昇するとみています。