50歳代になったら総産の棚卸しを!

株式や投資信託などリスク資産の割合を高めるため、日本の家計は現預金の割合をどこまで減らすことができるだろうか。50歳代以上のシニア世代は万一の備えとしてどのくらいの現預金をキープしておけばよいのだろうか。

おカネは次の3種類に色分けできる。

①日々の生活に必要な当面のおカネ

②将来使う予定のあるおカネ

③将来使う予定のないおカネ

①が食費や光熱・水道料、交際費、住宅ローンの支払いなどの生活費や、ケガや病気になったときの治療費などである。現預金でいつでも使えるようにしておかなければならない。

②は子供の進学の際の入学資金や授業料、家の改築、家電製品や車の買い替え費用などだ。③が株式や投資信託などへの運用に投じることのできる資金だ。

マネーの専門家によると、①は、月々の生活費の3カ月~1年分が一応の目安となる。毎月の生活費が30万円であれば90万~360万円を現預金で持っておくのが望ましい。これに、突然の冠婚葬祭や医療費、介護費などの備えとして100万円くらいをプラスしておけば安心だ。

②は、各個人の生活様式や家族構成によって異なるから一般的な数字で示すことはできないが、いずれも支出の時期やおおよその金額がわかっている。預貯金など流動性の高い資産で保持しておく必要がある。

ここで重要なのは、50歳代になって退職後の生活が視野に入ってきたときに、手持ちのおカネをこうした3分類法で〝棚卸し〟して、③の退職後の生活を豊かにするための資産運用に回せる金額をはっきりさせておくことだ。それが資産運用の第一歩となる。

川島 睦保

フリージャーナリスト、翻訳家

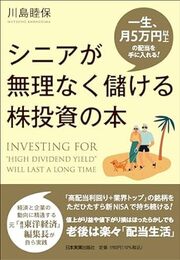

※本記事は『一生、月5万円以上の配当を手に入れる! シニアが無理なく儲ける株投資の本』(日本実業出版社)の一部を抜粋し、THE GOLD ONLINE編集部が本文を一部改変しております。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】