定年退職後の資産運用は「必須科目」

住友生命のサイト記事「老後の生活費は平均いくら? 資金計画のポイント3つを解説」によれば、平均的な老齢年金額は夫婦で月額約22万円。そこから老後の世帯生活費の平均月額約28万円を差し引くと、毎月約6万円が不足する計算になる。

もし定年後も働き続けることができれば、老後の資金不足を補うメドが立つ。「月当たり不足額(0万円)=生活費(28万円)-公的年金(22万円)-仕事の稼ぎ(6万円)」となる。

しかし、これはあくまで平均的な老後生活費をまかなうためのものだ。ゆとりある老後生活を送りたい場合の生活費は、同サイト記事によれば28万円から36万円へ8万円も跳ねあがる。

その結果、「月当たり不足額(約8万円)=生活費(約36万円)-公的年金(22万円)-仕事の稼ぎ(6万円)」となる。そこで、ゆとりある老後を送るために必要になるのが、資産運用だ。

そのための対策が、定年の10年程度前から老後資金の原資を蓄え、それを運用して退職後は月8万円稼げるようにするというものだ。

それによって方程式は、「月当たり不足額(0円)=生活費(36万円)-公的年金(22万円)-仕事の稼ぎ(6万円)-資産運用(8万円)」に変わる。

ただし資産運用、とくに短期間に株式の配当金だけで月8万円を稼げるようになるのはかなりハードルが高い。最初のうちは資産運用の不足分を、仕事の稼ぎで補うようにすれば良いだろう。

そして将来、夢のような話かもしれないが、資産運用だけで月8万円ではなく月14万円を稼ぐことができるようになれば、その後は働かなくて済む。老後のすべての時間を自分の好きな趣味や旅行、読書に費やすことができるのだ。

保守的すぎる日本のシニア世代

資産運用する場合、現預金を含むすべての資産から何割を運用(投資)に振り向けるのが安全といえるのだろうか。

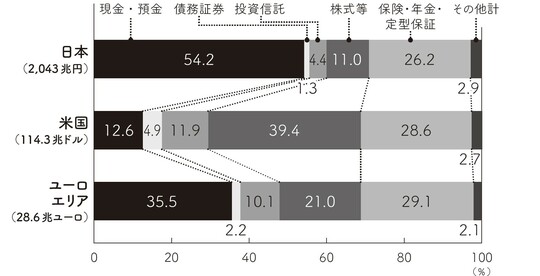

日本銀行が定期的に公表している「資金循環の日米欧比較」(2023年8月25日)のなかに参考になるデータが掲載されている[図表1]。

それは日米欧の各国の家計が資産をどのように配分しているかを示したものだ。日本は米国やユーロ地域に比べると、安全な現金・預金の比率が極めて高い。運用という点では、きわめて保守的だ。一方、米国は現金・預金の比率が日欧に比べ極端に低い。

株式や投資信託へ積極的な投資を行なっている。国民気質や社会制度の違いなどを反映したものだが、米国の事例は一つの参考指標になる。