死亡保険金に相続税がかかる場合の「手続き」と「計算方法」

死亡保険金を受け取った場合の相続税申告手続き

死亡保険金を受け取って相続税を支払う必要がある場合は、いつまでにどのような手続きをするのかを押さえておく必要があります。相続税を支払う必要がある場合は、財産をお持ちの方が亡くなった日から10カ月以内に下記の2つの事項をしなければなりません。

①相続税の申告書を税務署に提出する

②相続税を支払う

複数人で死亡保険金を受け取った場合の非課税枠の分配方法

相続税を支払う必要がある場合において、複数人で死亡保険金を受け取った場合、死亡保険金の非課税枠はどのように計算を行うのかも大事なポイントです。保険金を受け取った相続人ごとに、非課税枠(500万円×法定相続人の数)を使用できるのではないかと思われる方もいらっしゃるかもしれません。

答えとしては、保険金を受け取った相続人全員で非課税枠(500万円×法定相続人の数)を使うことになり、保険金を受け取った割合に応じて非課税枠が分配されます。

実際にどのように非課税枠を使うことになるのかを見てみましょう。

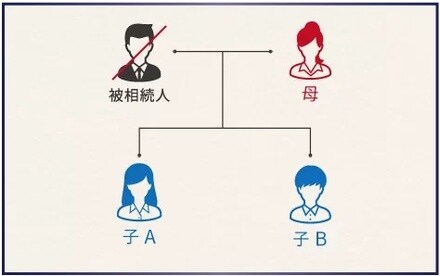

【前提】

父(被相続人)が死亡し、母と子2人が法定相続人になる場合

<取得した生命保険金>

●母…3,000万円

●子A…1,500万円

●子B…500万円

●合計…5,000万円

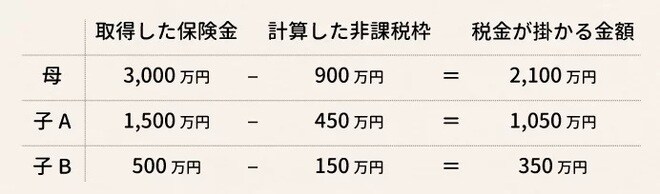

<非課税限度枠>

500万円×3人(法定相続人の数)=1,500万円

<使用できる非課税枠>

●母…1,500万円 × 3,000万円 ÷ 5,000万円 = 900万円

●子A…1,500万円 × 1,500万円 ÷ 5,000万円 = 450万円

●子B…1,500万円 × 500万円 ÷ 5,000万円 = 150万円

<相続税がかかる保険金(図表2)>

このように、死亡保険金の非課税枠は受け取った生命保険金額の割合に応じて使うことになります。厳密な計算式は次のようになります。

ここで注意すべきポイントは、算式に記載されている、“相続人が受け取った生命保険金の金額”という文言です。生命保険の非課税限度額は相続人の方しか使用できません。

相続人以外の方が死亡保険金を受け取った場合の注意すべきポイント

相続人以外の方が生命保険金を取得した場合に注意すべきポイントは、次の2点です。

①生命保険金の非課税枠を使うことができない

②相続人以外の方についてかかる相続税は通常の2割増しとなる

それでは、相続人以外の方とはどのような人を指し、その人が保険金を取得した場合にどのような計算になるのかを見てみましょう。

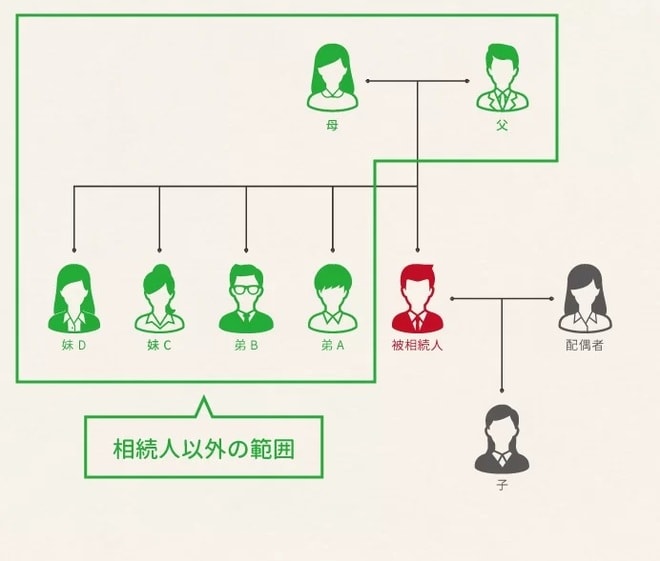

【前提】

被相続人には法定相続人として配偶者と子がいましたが、死亡保険金は配偶者と子のほか、弟Aも受け取っていました。

<取得した生命保険金>

●配偶者…3,000万円

●子…2,000万円

●弟A…1,000万円

●合計…6,000万円

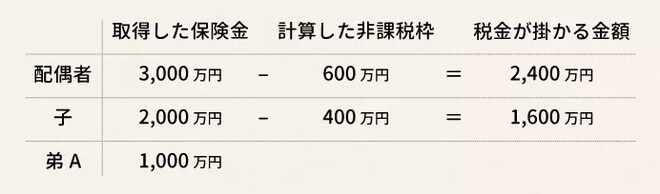

<相続人が受け取った生命保険金額の合計>

3,000万円(配偶者)+ 2,000万円(子)= 5,000万円

<非課税限度枠>

500万円×2人(法定相続人の数)=1,000万円

<使用できる非課税枠>

●配偶者…1,000万円 × 3,000万円 / 5,000万円 = 600万円

●子…1,000万円 × 2,000万円 / 5,000万円 = 400万円

●弟A… 使用できない

<相続税がかかる保険金(図表3)>

法定相続人でない弟Aについては、非課税枠の適用はありません。

相続税の申告が必要かどうかについては、上記、税金がかかる金額の合計金額が、基礎控除額を超えるかどうかで判定を行います。

今回のケースですと、合計金額が基礎控除額を超えるため、相続税の申告書の提出と納税が必要になります。

配偶者2,400万円+子1,600万円+弟A1,000万円=5,000万円

>基礎控除額4,200万円

相続人以外の人が生命保険金を受け取った場合で相続税がかかる場合には、その相続人以外の人が負担すべき税額に2割を加算する必要があるということも注意すべきポイントです。