物価・金融政策・長期金利の動向

(物価)住居費、賃金上昇圧力の低下からコアインフレ率の低下が持続

CPIのコア指数(前年同月比)は前述のように低下基調が持続している(前掲図表5)。コア指数のうちコア財価格(前年同月比)は23年8月以降、3ヵ月連続ゼロ%近辺で推移しており、財価格は物価押上げ要因とはなっていない(図表20)。

一方、コアサービスは23年10月が+5.5%と23年2月の+7.1%からは低下も、依然としてコアインフレの押上げ要因となっている。コアサービス価格では、住居費が+6.7%となっているほか、賃金上昇率との連動性が高いコアサービス(除く住居費)が+3.8%といずれもFRBの物価目標を大幅に上回る水準に留まっている。

もっとも、住居費は今後大幅に低下することが見込まれる。住居費のうち、家賃指数は23年10月が+7.2%と高止まりしているものの、家賃指数の動きに1年先行するとされる不動産情報サイトのZillowが推計する観察家賃指数は22年2月に前年同月比+16.2%でピークアウトし、23年9月は+3.2%まで低下している(図表21)。このため、少なくとも家賃指数は24年以降大幅に低下する可能性が高い。

さらに、コアサービス(除く住居費)についても労働需給が緩和する中で賃金上昇率の低下基調が持続する可能性が高い。このため、コアインフレ率については今後も低下基調が持続しよう。

一方、当研究所は、原油価格が足元の70ドル割れの水準から24年半ばに82ドルまで上昇した後、25年末にかけて同水準で横這い推移すると予想している。このため、総合指数はエネルギー価格の物価押し上げにより、24年前半には低下が鈍るものの、原油価格の上昇が止まる24年後半以降はエネルギー価格の物価押上げが解消することから、コアインインフレ率同様、25年末にかけて低下基調が持続しよう。

当研究所はCPIの総合指数(前年比)は23年見込みの+4.1%から24年は+2.5%、25年は+2.3%に低下すると予想する。もっとも、前述の通りインフレ見通しには上振れリスクがある。

(金融政策)政策金利は追加利上げが終了、24年5月の利下げ開始を予想

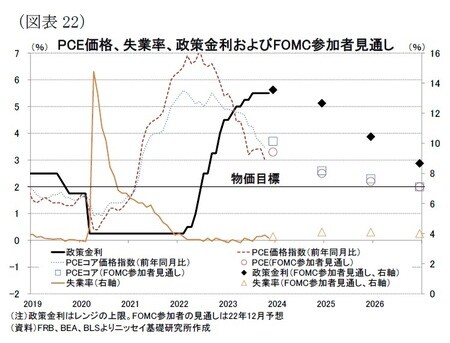

FRBはインフレ抑制のために22年3月から政策金利の引上げを開始し、23年7月に5.5%に引き上げた後は、9月、11月と2会合連続で据え置いた(図表22)。足元で景気減速が見込まれる中、コアインフレ率の低下基調が持続していることもあって、12月のFOMC会合でも政策金利の据え置きが確実視されている。

このため、9月のFOMC会合後に示されたFOMC参加者の政策金利見通しでは23年内に0.25%の追加利上げが見込まれていたが、この見通しを下回る可能性が高い。

一方、11月28日にFRB理事でタカ派のウォラー氏が「政策が好位置にあるとの確信を強めている」と発言したのをはじめ、複数の理事から同様の発言がでており、FRBによる金融引締めは最終局面にあるとみられる。

当面、コアインフレ率はFRBの物価目標を上回る水準が続くものの、今後も米経済が減速する中、コアインフレの低下基調が持続するとみられるため、当研究所は24年以降も追加利上げが実施されないと予想する。

また、パウエル議長は既に金融引締め的な金融政策スタンスとなっている中で、インフレ率の低下が続くことで実質ベースの政策金利の上昇が続き、政策金利を据え置いても時間の経過と共に金融政策がより景気抑制的となることを指摘しており、インフレ率が物価目標を上回る中でも政策金利を引き下げることが可能との判断を示している。

このため、FRBは24年春先にエネルギー価格の上昇に伴う総合指数の高止まりの影響を見極めた上で、実質ベースの政策金利の上昇により景気に対して過度に抑制的になるのを防ぐために24年5月に利下げを開始しよう。

当研究所は25年末にかけて四半期毎に0.25%のペースで利下げを実施することを見込んでおり、政策金利は足元の5.5%から24年末に4.75%、25年末に3.75%へ低下すると予想する。

一方、バランスシート政策については22年6月に量的引締めを開始し、9月以降は米国債と住宅ローン担保証券(MBS)を合わせて950億ドルのペースで残高を縮小させている。当研究所は、当面FRBは月950億ドルの削減ペースを維持するものの、金融緩和政策への転換をうけて24年後半以降は削減ペースを縮小させると予想する。

(長期金利)24年10-12月期平均が3.9%、25年10-12月期が同3.4%への低下を予想。

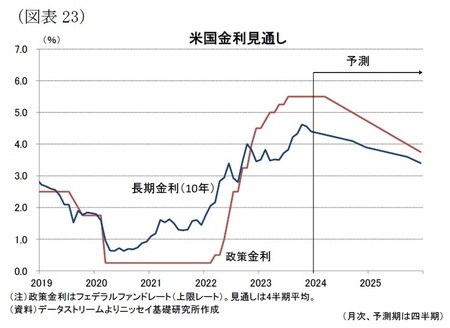

長期金利(10年金利)は、23年9月以降堅調な米経済指標などを受けて、金融引締めが長期化するとの見方から10月に一時5%を超える上昇となった(図表23)。

しかし、その後は労働市場の減速やインフレ率の低下が確認されたほか、9月から2会合連続で政策金利が据え置かれ、追加利上げ観測が後退したこともあって、長期金利は低下に転じ、12月上旬には一時4.1%台まで低下した。

当研究所は、金融引締めが最終局面にあり、24年に金融緩和政策へ転換することが見込まれるため、長期金利は23年10-12月期平均の4.4%でピークをつけた後、インフレ率が低下する中、25年にかけて金融緩和が継続することから低下基調が持続し、24年10-12月期平均で3.9%、25年10-12月平均で3.4%に低下すると予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

注目のセミナー情報

【事業投資】1月13日(火)開催

トップ経営者が実践する節税方法を公開!

「即時償却による節税」×「想定利回り9.6%以上」×「手間なし」

無人運営コワーキングスペース「マイクロFCオーナー制度」の全貌

【国内不動産】1月17日(土)開催

建築会社だから実現する安定利回り6%・短期売却で30%超のリターン

東京23区で始める「土地から新築RC一棟投資」実践法

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】