経済概況・見通し

(経済概況)7‐9月期の成長率は5期連続のプラス、個人消費主導で大幅に伸びが加速

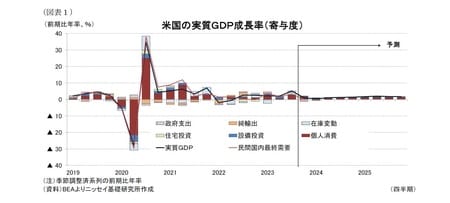

米国の23年7-9月期の実質GDP成長率(以下、成長率)は、改定値が前期比年率+5.2%(前期:+2.1%)と5期連続のプラス成長となったほか、前期から大幅に伸びが加速した(図表1、図表7)。

需要項目別では、設備投資が前期比年率+1.3%(前期:+7.4%)と前期から伸びが大幅に鈍化した一方、住宅投資が+6.2%(前期:▲2.2%)と10期ぶりにプラスに転じた。さらに、政府支出が+5.5%(前期:+3.3%)と伸びが加速した。

一方、当期の成長率が大幅に加速した要因は在庫投資の成長率寄与度が+1.4%ポイント(前期:横這い)となったほか、個人消費が前期比年率+3.6%(前期:+0.8%)と前期から大幅に伸びが加速して成長率を押し上げたことが大きい。

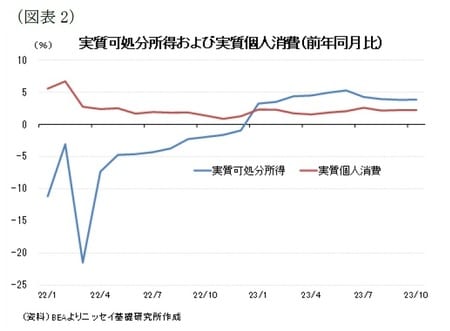

個人消費が堅調な要因としては雇用増加が続いていることに加え、可処分所得が堅調となったことがある。実際に実質可処分所得(前年同月比)は23年6月が+5.3%と21年3月以来の伸びとなったほか、23年10月も+3.9%と堅調を維持している(図表2)。

また、23年1月以降は実質可処分所得の伸びが実質個人消費を上回る状況が続いている。もっとも、10月以降は個人消費が減速した可能性が高い。

非農業部門雇用者数(前月比)は10月が15.0万人、11月が+19.9万人とコロナ禍からの回復過程ではじめて2ヵ月連続で20万人を下回った(図表3)。失業率も11月が3.7%と前月から▲0.2%ポイントの低下となったものの、7月につけた3.5%からは明確に上昇基調へ転換した兆しがみられる。後述する求人数の減少も含めて10月以降に労働市場の減速に弾みがついたことを示す指標が増えており、個人消費への影響が懸念される。

また、今年の年末商戦は盛り上げりに欠けそうだ。全米小売業協会(NRF)は今年の年末商戦の売上高予想を前年比+3~4%と、好調だった過去3年から大幅に低下することを見込んでいる(図表4)。このため、実質GDPにおける個人消費は10-12月期の伸びが鈍化しよう。

一方、FRBによる金融引締めが継続する中、インフレの低下基調が持続している。

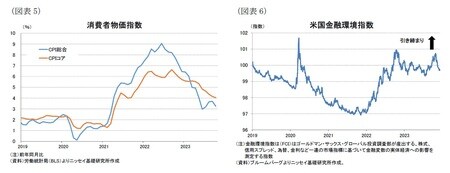

消費物価指数(CPI)の総合指数は23年10月が前年同月比+3.2%とエネルギー価格の上昇に伴い23年6月の+3.0%からは反発しているものの、22年6月の+9.1%からは大幅に低下している(図表5)。また、物価の基調を示すエネルギーと食料品を除いたコア指数は10月が+4.0%と23年3月の+5.6%から低下基調が持続している。

労働市場や個人消費が足元の景気減速を示唆する中、コアインフレ率は依然としてFRBが物価目標とする水準(2%)を大幅に上回っているものの、低下基調が持続していることから、FRBによる金融引締めが最終局面との見方が強まっている。

FRBは9月のFOMC会合で年内1回の追加利上げ方針を示していたものの、9月以降の長期金利の急上昇に伴って金融環境が引き締まったこともあり、11月のFOMC会合で追加利上げを見送った。

一方、長期金利は再び低下したため、株式、信用スプレッド、為替、金利など一連の市場指標を元にゴールドマン・サックスが推計した米国金融環境指数は足元で8月上旬以来の水準に緩和している(図表6)。

パウエルFRB議長は12月1日に行った講演で足元の金融環境の緩和にも関わらず、12月会合での追加利上げを示唆しなかったため、今後インフレ率の大幅な上昇などがない限り、既に利上げ局面は終了した可能性が高いとみられる。

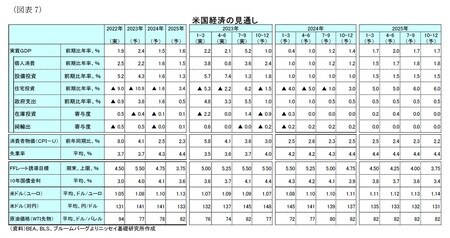

(経済見通し)成長率は23年見込が前年比+2.4%、24年が+1.5%、25年が+1.6%を予想。

当研究所は経済見通しの策定にあたっての前提として、引き続き金融のシステミックリスクが限定的とした。

米国経済はこれまでの累積的な金融引締めの影響から、今後は失業率の上昇を伴う労働需要の低下に伴い、個人消費を中心に24年前半にかけて大幅な景気減速が見込まれる。その後はインフレが緩やかに低下する中、FRBが金融緩和に転じることもあって24年後半から25年にかけて景気は緩やかに回復しよう。

この結果、実質GDP成長率(前期比年率)は23年7-9月期の+5.2%から10-12月期に+1.0%、24年1-3月期が+0.4%と大幅に低下しよう。その後は金融緩和を織り込んで金融環境が緩和することもあって24年4-6月期以降に成長率は上昇するものの、25年を通じて概ね潜在成長率(2%弱)を下回る成長に終始しよう。

これらの結果、通年の成長率(前年比)は23年見込みの+2.4%から24年は+1.5%に低下するものの、景気後退は回避されると予想する。25年は+1.6%と24年から小幅に伸びが加速しよう。

一方、FRBによる大幅な金融引締めにも関わらず、インフレが高止まる場合には金融引締めが長期化し、24年以降に景気後退に陥る可能性が高まるが、これは後述するようにリスクシナリオと考えている。

物価は、住居費や賃金上昇率の低下から、25年末にかけてコアインフレ率は2%台前半まで緩やかに低下しよう。

一方、当研究所は原油価格が足元の70ドル割れの水準から24年半ばに82ドルまで上昇した後、25年末にかけて同水準で横這い推移すると予想している。このため、総合指数は24年前半には低下が鈍るものの、24年後半以降はエネルギー価格の物価押上げが解消することから、コアインフレ率同様、25年末にかけて低下基調が持続しよう。

これらの結果、当研究所はCPIの総合指数(前年比)が23年見込みの+4.1%から、24年に+2.5%、25年に+2.3%に低下すると予想する。もっとも、ウクライナ侵攻に伴うエネルギー、食料品価格の高騰リスクが依然燻っているほか、労働需給の逼迫の長期化に伴い賃金上昇率が高止まりする可能性があるため、インフレ見通しには上振れリスクがある。

金融政策は、景気が減速する中、コアインフレの低下基調が持続するため、FRBは追加利上げを実施せず、政策金利を当面の間は現在の5.5%で据え置いた後、24年春先までインフレ動向を確認し、実質ベースの政策金利の上昇により景気に対して過度に抑制的になるのを防ぐために24年5月に利下げを開始すると予想する。

その後は25年末にかけて3ヵ月に1度のペースで利下げを継続しよう。バランスシート政策は米国債とMBSの合計で毎月950億ドルの減少ペースを当面は維持した後、24年後半以降はMBSを中心に削減ペースを縮小すると予想する。

長期金利は23年10-12月期平均で4.4%のピークをつけた後、インフレ率が低下する中、金融緩和が継続することから、24年10-12月に同3.9%、25年10-12月期に同3.4%まで低下しよう。

上記見通しに対するリスクは、インフレ高進による政策金利の上振れに加え、24年の議会・大統領選挙も睨んだ米国内政治の機能不全やトランプ氏の再選に伴う政策の予見可能性の低下が挙げられる。

インフレに関しては今後、ウクライナ侵攻の長期化などにより、エネルギー、食料品価格などが再び急騰することでCPIの総合指数が上振れすることや、労働需給の逼迫が長期化し賃金が高止まりすることなどによってインフレ高進が長期化する場合には、政策金利の引上げ再開や金融引締め期間が長期化し、これまでの累積的な金融引締めの影響に加えて、需要が大幅に抑制されることで将来の景気後退リスクが高まろう。

また、現在のねじれ議会に加えて24年入り後は11月に予定されている大統領・議会選挙に向けた選挙運動が本格化するため、議会はより一層機能不全の状況となる可能性がある。その場合は景気後退のリスクが高まった局面でも大型財政政策などの景気対策などの実現は困難となろう。

さらに、大統領選挙では4件で刑事訴追されているにも関わらず、共和党の大統領候補としてトランプ前大統領が独走状態となっており、現状では24年の大統領選挙で16年に次いでバイデン氏対トランプ氏の対決となる可能性が高くなっている。

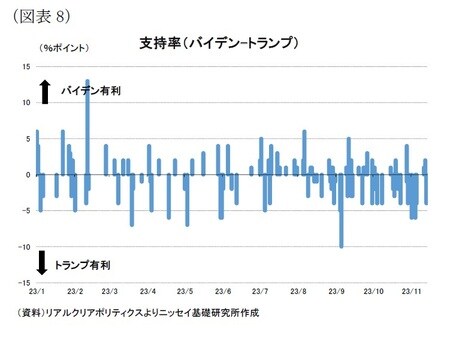

バイデン氏とトランプ氏による再戦となった場合、両氏の支持率を比較すると足元でトランプ氏優位の傾向が強まっている(図表8)。

さらに、接戦州とされる6州1でもトランプ氏がバイデン氏を支持率でリードしており、現状ではトランプ氏が再選される可能性が高まっている。仮にトランプ氏が再選される場合には、政権1期目同様、トランプ氏の思い付きで政策が提示され、政策の予見可能性は大幅に低下することから、米国経済に悪影響を及ぼす可能性がある。

1ネバダ州、ジョージア州、アリゾナ州、ミシガン州、ペンシルバニア州、ウィスコンシン州