生命保険は「高額な商品」。だからこそ、加入は慎重に

日本人の約8割が、なんらかの生命保険に加入しています。一世帯あたりの年間保険料は、平均で37.1万円です。

毎月の負担はそれほど重くないとしても、保険は超長期の契約であることを忘れてはいけません。20年間払い続けると742万円、30年なら1113万円になります。人生の中で、保険はマイホームの次に高い買い物だといわれるのもうなずけるでしょう。だからこそ、間違えない選び方をしてほしいのです。

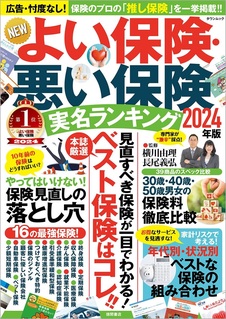

【ポイント①】「営業員のお勧めプラン」に乗っかる危険

家電製品を買うときは、性能や価格をいくつも見比べたうえで、納得のいく製品に決めるはずです。ところが、これほど高額な商品にもかかわらず、保険は「営業員に勧められたから」という理由で選んでいる人のなんと多いことか(図表1)。

たしかに、保険のしくみは複雑で、商品の種類もたくさんあります。どれを選べばいいか悩んだとき、営業員のアドバイスは非常にありがたく思えます。

しかし、いっさい比較検討をせずに契約してはいけません。そのプランがあなたにとってベストとは限らないからです。不必要な保障に月5000円払ったとすると、結果的には数百万円も損をします。自分自身で比較することが必須です。

【もっと詳しく】営業員の本音は「自分の利益になる保険を販売したい」

保険の無料相談は、あちらこちらで行われています。親身になって話を聞き、プランまで提案してくれます。「任せてよかった」と思う人もいるはずです。

手間も時間もかけ、無料とは気前のいい話です。はたして親切心から相談に乗っているのでしょうか。

違います。相談員は保険を販売することが仕事です。保険を売ると保険会社から手数料が入り、それが収入になります。つまり、販売成績は収入を左右するカギなのです。そのため、相談者と販売者の内心には微妙な食い違いが生じます。

相談者の希望は、「自分に合った保険に、できるだけ安く入りたい」です。販売者の希望は「相談者の意向に添いつつも、手数料の高い保険、すなわち自分の得になる保険を提案したい」です。片方が利益を得ると、もう片方は不利益を被るといった、相反する立場にあるわけです。

無料相談で、完全に公平中立なアドバイスを期待することは難しいかもしれません。しっかりと商品を比較検討し、自分で選ぶことがもっともよい方法です。

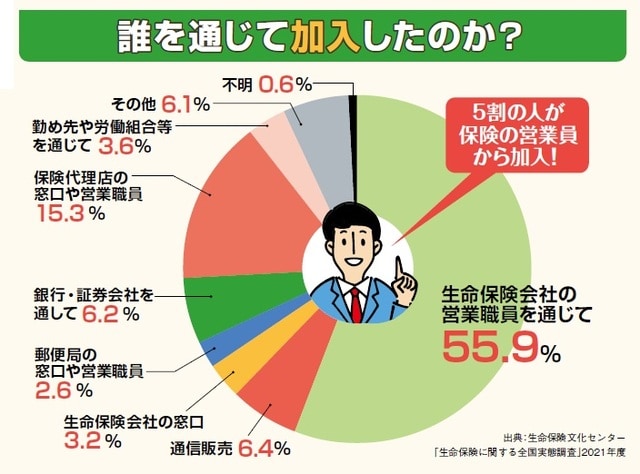

【ポイント②】「掛け捨ては損」という誤解

「掛け捨ての保険は損」だと思っていませんか。これはよくある誤解です。保険の本来の目的は、経済的なリスクの回避です。掛け捨ての保険のほうが、大きなリスクに対して少額で備えられます。貯蓄型なら戻ってはきますが、低金利時代ですから得することはありません。

【もっと詳しく】保険料を比較(図表2)

掛け捨て型の定期保険と積立型の終身保険で、保険料を比較してみます。40歳男性、死亡保障は1,000万円です。

●定期保険…払込満了60歳、保険期間60歳。保険料は約3,000円。

●終身保険…払込満了60歳、保険期間は終身。保険料は約3.5万円。

横川由理・長尾義弘監修『NEWよい保険・悪い保険2024年版』(徳間書店)より

保険料の差は一目瞭然です。終身保険は解約返戻金があるため、ある程度はお金が戻ります。ただ、予定利率が低い現在、たいして増えません。さらに、子育てや住宅ローンなど出費が多い40代・50代は、この保険料が重くのしかかってくる危険があります。

【ポイント③】税金が変わる!「契約のしかた」に要注意

契約者・被保険者・受取人を誰にするかで、税金が変わってきます。三者の設定を間違えると、相続税ですむはずが、贈与税がかかってくる場合もあります。よぶんな税金を払うことになるので注意してください。

【もっと詳しく】死亡保険にかかる税金のパターン(図表3)

保険を契約するときは、「契約者」「被保険者」「受取人」を指定します。

●契約者…保険を契約し、保険料を払う人。

●被保険者…保険の対象になる人。

●受取人…保険金や給付金を受け取る人。

医療保険などは、三者が同じ人になることが多いのですが、死亡保険は違います。死亡している被保険者は受取人になれず、三者が一致するパターンはありません。

この設定には注意してください。組み合わせ方によって、かかってくる税金の種類が変わります。設定を間違えると税金を多く払わなければならないこともあるので、気をつけましょう。

横川由理・長尾義弘監修『NEWよい保険・悪い保険2024年版』(徳間書店)より

【ポイント④】保険料の「得する」払い方

営業員、保険代理店、ネット…保険に加入する方法はさまざま。ですが、同じ保険会社の同じ保険内容であれば、どこで契約しても保険料は同じです。保険料を割引することは法律で禁じられているからです。とはいえ、保険料を安くするコツはあります。

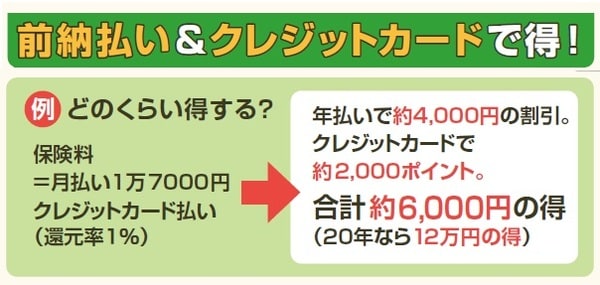

月払いではなく、年払いなどでまとめて支払うと、保険料が割引になります。さらにクレジットカードで支払うと、クレジットカードのポイントがつきます。割引とポイントゲットで、いっそうお得感がアップします。

【もっと詳しく】「クレジットカードで前納」で“ダブルの恩恵”(図表4)

保険料の支払い方法は、月払い、半年払い、年払いがあります。半年払いと年払いなら、保険料が割り引かれます。まとめて支払うほど、割引率はよくなります。さらに、クレジットカードで支払えば、クレジットカードのポイントがつき、二重にお得です。

横川由理・長尾義弘監修『NEWよい保険・悪い保険2024年版』(徳間書店)より

横川 由理

FPエージェンシー代表、CFP®、証券アナリスト、MBA(会計&ファイナンス)。お金の知識を広めることをライフワークとして、ファイナンシャル・プランニング技能士資格取得講座、マネー講座、執筆などを中心に幅広く活動している。

著書に『老後にいくら必要か?』『50歳からの資産防衛術』(すべて宝島社)、『大切な人を亡くしたあとのお金のこと手続きのこと』(河出書房新社)、『保険 こう選ぶのが正解! 2024-2025年版』(実務教育出版)、『知らないだけで損をしている! インフレってなに?』(自由国民社)など多数。

長尾 義弘

ファイナンシャルプランナー、AFP、日本年金学会会員。新聞・雑誌・Webなどで「お金」をテーマに幅広く執筆。

著書に『コワ〜い保険の話』(宝島社)、『こんな保険には入るな!』(廣済堂出版)、『お金に困らなくなる黄金の法則』『最新版 保険はこの5つから選びなさい』『老後資金は貯めるな!』『私の老後 私の年金 このままで大丈夫なの? 教えてください。』(すべて河出書房新社)、『運用はいっさい無し!60歳貯蓄ゼロでも間に合う老後資金のつくり方』(徳間書店)、共著に『金持ち定年、貧乏定年』(実務教育出版)など多数。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催