年齢や状況によって「備えるべきリスク」は千差万別

自分のリスクってなんだろう。ここは意外とわかりづらいものです。

そこで本書『NEWよい保険・悪い保険2024年版』では、年齢別・状況別に考えられるリスクをあげてみました。どんなリスクに対して保険が必要なのか、本稿では30代前半・子育て家族のケースを見ていきましょう。

もっとも、ひとつの保険で、すべてのリスクをカバーすることはできません。医療保険は入院や手術、がん保険はがんに対して、死亡保険は死亡だけといったように、保障される対象は限定されています。

つまり、複数のリスクに対応するためには、複数の保険が必要なのです。そのベストな組み合わせも、提案したいと思います。

さらに、保険以外にも目を向けています。ほかの方法を使ったほうが、効率的な場合もあるからです。どういう制度が有効か、あわせて説明します。

家計におけるお金のリスクコントロールは、家計全体のバランスを考えることが大切です。公的保険やその他の制度を理解し、上手に活用しながら、保険を見直してください。

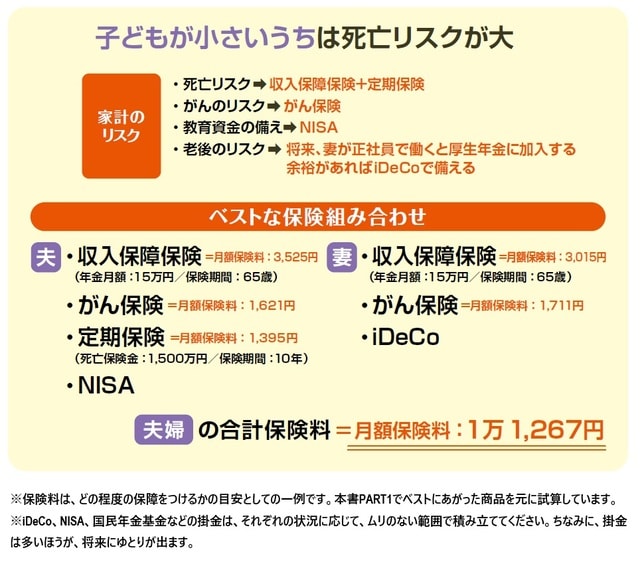

どの程度の保障をつけるかの目安として、保険料の一例を入れました。本書『NEWよい保険・悪い保険2024年版』PART1でベストにあがった商品を元に、保険料を試算しています。

一方、iDeCo、NISA、国民年金基金などの掛金は、具体的な数字を入れていません。こちらはそれぞれの状況に応じて、ムリのない範囲で積み立ててください。ちなみに、掛金は多いほうが、将来にゆとりが出ます。

これから教育費の準備を始める30代夫婦…どんな保険が必要?

----------------------------------------------------

●家族構成

夫:32歳、会社員

妻:32歳、専業主婦

子ども:2歳、4歳

●悩み

「子どもが少し大きくなったら、私も仕事に復帰するつもりです。いちばんの気がかりは『教育資金』。それと、いずれは住宅も購入したいのよねえ。」(妻、32歳・専業主婦)

----------------------------------------------------

【回答】子どもが小さいうちは死亡リスクが大。夫に万一のことがあった場合に備える

将来に向けて「教育費」の備えは必須です。大学4年間の教育費は、1人あたり約480万~810万円(国公立~私立文系)。2人だと2倍です。

2歳違いですから、一気に全額が必要にはなりませんが、教育費の負担は約6年間続きます。上の子の入学までに、ある程度は準備してください。

では、どんなリスクがあるでしょう。

もっとも大きなものは死亡リスクです。これはしっかり備えなければいけません。現在は夫の収入が家計の中心なので、収入保障保険に定期保険で上乗せします。10年更新型なら、定期的に見直しができます。

病気や入院は、健康保険がフォローしてくれます。ただし、がんは別です。医療費の自己負担は同じでも、治療をしている間は収入が減るリスクがあります。がん保険で備えておくと安心です。

教育資金や住宅購入の頭金の準備を始めたいなら、NISAの活用をお勧めします。

ちなみに、妻が復帰した際、厚生年金に加入して働くことができれば、将来の年金が増えます。さらに、iDeCoをプラスすると、効率よく老後資金を貯めていけます。

横川 由理

FPエージェンシー代表、CFP®、証券アナリスト、MBA(会計&ファイナンス)。お金の知識を広めることをライフワークとして、ファイナンシャル・プランニング技能士資格取得講座、マネー講座、執筆などを中心に幅広く活動している。

著書に『老後にいくら必要か?』『50歳からの資産防衛術』(すべて宝島社)、『大切な人を亡くしたあとのお金のこと手続きのこと』(河出書房新社)、『保険 こう選ぶのが正解! 2024-2025年版』(実務教育出版)、『知らないだけで損をしている! インフレってなに?』(自由国民社)など多数。

長尾 義弘

ファイナンシャルプランナー、AFP、日本年金学会会員。新聞・雑誌・Webなどで「お金」をテーマに幅広く執筆。

著書に『コワ〜い保険の話』(宝島社)、『こんな保険には入るな!』(廣済堂出版)、『お金に困らなくなる黄金の法則』『最新版 保険はこの5つから選びなさい』『老後資金は貯めるな!』『私の老後 私の年金 このままで大丈夫なの? 教えてください。』(すべて河出書房新社)、『運用はいっさい無し!60歳貯蓄ゼロでも間に合う老後資金のつくり方』(徳間書店)、共著に『金持ち定年、貧乏定年』(実務教育出版)など多数。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】

注目のセミナー情報

【海外不動産】3月5日(木)開催

日系大手参画プロジェクト

成長著しいフィリピン不動産投資セミナー

【税金】3月11日(水)開催