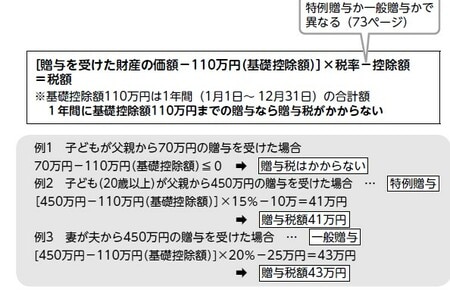

年間110万円以内の贈与なら非課税って本当?

贈与税には、「暦年課税」と「相続時精算課税」という2つの課税方式があります。ここでは暦年課税について見ていきましょう。

「暦年課税」とは?

「暦年課税」とは、1年間に受けた贈与の額に対して、贈与税が課せられる方式です。贈与税には、年間110万円の基礎控除があり、1年間の贈与額から基礎控除を引いた額で贈与税額が計算されます。年間110万円までの贈与なら、贈与税はかかりません。

上手に贈与すれば「相続税の軽減」も可能

110万円の基礎控除を活用すれば、税の負担を抑えて、子世代などに財産を移転できます。贈与をすると、その分、相続財産が減っていくので、相続税の負担を軽減することにも繋がります。

複数の人に分けて相続する

贈与税の110万円の基礎控除は、贈与者(贈与する人)1人につき110万円ではなく、受贈者(贈与を受ける人)1人あたり110万円です。つまり、相手が1人では非課税で贈与できるのは110万円ですが、2人に贈与すれば220万円、3人なら330万円を税負担なしで贈与できるというわけです。

■600万円を3人に贈与した場合の贈与税額

→1人あたり200万円の贈与

[200万円ー110万円(基礎控除額)]×10%=9万円

→贈与税額9万円

1人あたり税額9万円×3人=27万円

■妻にだけ600万円を贈与した場合(一般贈与)

[600万円ー110万円(基礎控除額)]×30%ー65万円=82万円

→贈与税額82万円

⇒贈与税の差額 55万円(82万円ー27万円)

分割した方が得!

1度ではなく、年を分けて贈与する

110万円の基礎控除は、毎年1月1日から12月31日までに行なわれた贈与の合計額に適用されるものです。1度限りの適用ではありませんので、同じ年に多くの額を贈与するのではなく、年を分けて、贈与した方が有利です。

例えば子どもに600万円を贈与する場合、同じ年に贈与すると490万円(600万円−110万円)に対して課税されます。対して300万円ずつ2年に分けて贈与すると、190万円(300万円−110万円)に対する課税が2回、ということになり、贈与税の対象になる額は合計380万円です。

例1 父から子(20歳以上)へ600万円を一括贈与する場合(特例贈与)

(600万円-110万円)×20%-30万円=68万円→贈与税額68万円

例2 父から子(20歳以上)へ600万円を2年に分けて贈与する場合

1年目:(300万円-110万円)×10%=19万円…①

2年目:(300万円-110万円)×10%=19万円…②→贈与税額①+②=38万円

年を分けて贈与すると、基礎控除を複数回、利用できます。さらに、課税価額が多いほど税率が高くなりますから、年を分けて1年あたりの課税対象額を抑えることによって、低い税率が適用されます。

・基礎控除は毎年適用される

・1年間の贈与額が小さいほど低い税率が適用される

注目のセミナー情報

【税金】3月11日(水)開催