「日本ダメ論」の横行

11月中旬、円が急落、ドル円は151.6円という1990年以来のほぼ3年ぶりの円安となった。

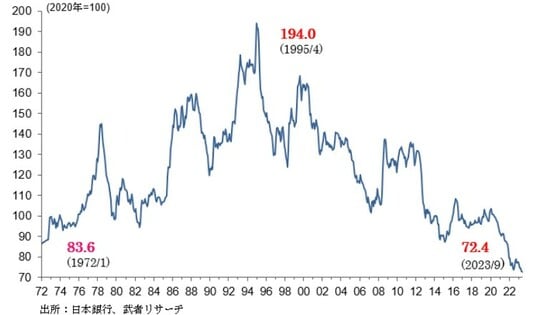

通貨の実力を示す円の実質実効レート(2020年=100)の下落は更に極端で、2023年9月末現在72.4と、1ドル308円のスミソニアン体制時(1971~1973)の83.6に比べても13%安という歴史的安値に落ち込んだ。

“悪い円安論”がメディアとエコノミストの間で語られはじめた。産経新聞は日本の名目GDPが独、印に抜かれ世界4位に落ちる見込みと述べ、日本の地盤沈下を報じた。日経新聞は円弱時代との自嘲に満ちた記事で、円安を引き起こす日本の弱点をあげつらっている。資本が成長力の弱い日本から逃げていき円安になるとの議論で円安を解釈している。

しかし日本の低成長力は今にはじまった話ではない。2010年以降の円高時代には、巨額の資本が成長率が高い海外へと流出したのに円高が続いた。日本がだめだから円安になっている、という「日本ダメ論」は成り立たないのである。

“金利差仮説”や“経常収支仮説”では説明がつかない円安進行

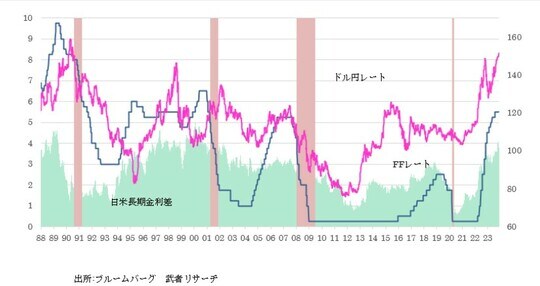

金利差に着目した円キャリートレードの増加という説もある。確かに世界最低金利の日本は調達通貨としては大いに魅力的、特に2年前まで日本以下のマイナス金利であったドイツなど欧州金利の急上昇で日本円の、調達通貨としての魅力は高まっている。

しかしキャリートレードは円高になれば大幅な為替損を生む。1ドル150円の時に1ドル借金し1ドル100円という円高の下で返済するとすれば、150円返すためには1.5ドルが必要になる。

ドル円が151円という1990年以来の33年ぶりの円安になっている時に、更なる円安に人々は賭けているのであろうか。だとすればそれは著しいギャンブルといえる。

そもそも、ここ数週間日米金利差が縮小しているのに、円安が進行している。また対円どころかほぼ全通貨に対して、円安が進行している。利下げをしている中国人民元やタカ派姿勢を後退させている韓国ウォンに対してさえ円が安くなっているのである。