11月7日~13日の「FX投資戦略」ポイント

〈ポイント〉

・日銀会合後、2022年10月米ドル高値近くまで米ドル/円上昇となったものの、その後は米金利の大幅低下を受けて米ドル/円も150円を割り込んだ。

・米景気減速への注目が高まり、米金利は一段と低下する可能性あり。

・大量の米ドル買いポジションの手じまいは米ドルの上値を抑制、下落を加速させるリスクあり。今週の米ドル/円は147~151円中心で予想。

先週の振り返り…週後半は米金利大幅低下で米ドル反落

先週の米ドル/円は、31日の日銀金融政策決定会合後に大きく上昇、一気に2022年10月21日に記録した米ドル高値、151.9円に迫る動きとなりました。

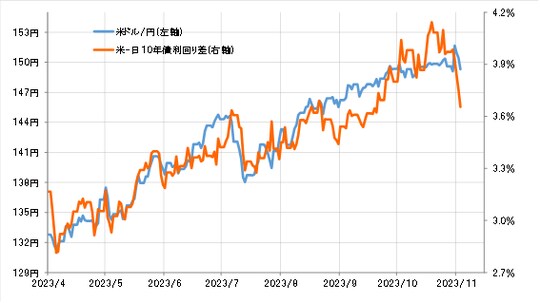

ただその後は、1日のFOMC(米連邦公開市場委員会)や予想より弱い米経済指標の結果を受けて米金利が大きく低下、日米金利差米ドル優位が縮小したことで、米ドル/円も149円台前半まで反落となりました(図表1、2参照)。

先週は11月第1週ということで、10月雇用統計を筆頭に注目度の高い米経済指標発表が目白押しでしたが、下記のように総じて予想より弱い結果が目立ったと言えそうです。

〈1日〉ISM製造業景気指数=予想49、結果46.7

〈3日〉10月NFP=予想19万人増、結果15万人増

同失業率=予想3.8%、結果3.9%

ISM非製造業景気指数=53、結果51.8

これに対して、一時2007年以来約16年ぶりに5%を突破するまで上昇した米長期金利、10年債利回りは素直に低下で反応、3日の雇用統計発表の後は日中の取引で一時4.5%も割れるなど大きく低下しました。米10年債利回りの低下幅は、短期間に0.5%程度にも達したわけです。

そもそも、このところの米金利は、上昇要因への反応が鈍い一方で低下要因へ過敏に反応する傾向がありました。10月26日に米7~9月期の実質GDP・速報値が前期比年率+4.9%と異例の大幅上昇となったにもかかわらず米金利が低下したことなどは、その最たる例でした。