11月「FX投資戦略」ポイント

〈ポイント〉

・米7~9月期実質GDPは4.9%上昇。「強すぎる米景気」背景に、米10年債利回りは5%まで、米ドルも150円まで上昇。

・市場の注目は米景気減速へシフトの可能性。「米金利上昇=米ドル高」相場も転換か。

・11月の米ドル/円は145~152円中心で予想。

10月の振り返り…「強すぎる米景気」で米ドル150円まで上昇

8月からほぼ一本調子で上昇した米ドル/円は、10月にはついに150円の大台まで到達しました。ところで、このようなプライスパターンは、水準は少し異なるものの、基本的には1年前と似たものでした(図表1参照)。このように似たような値動きを「アナロジー」と呼びますが、「アナロジー」が更に続くなら、11月以降の米ドル/円は大きく下落に転換することになります。

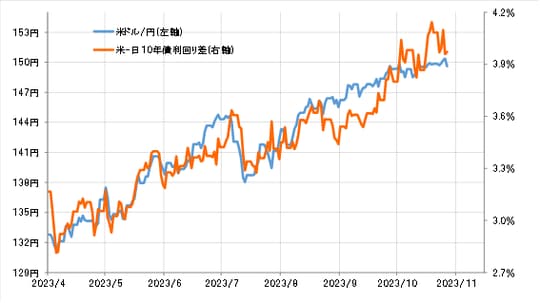

米ドル/円の150円までの上昇は、基本的には米金利上昇に伴う日米金利差米ドル優位拡大に沿ったものでした(図表2参照)。この関係がこの先も続くなら、米ドル/円が下落に転換するか、それとも上昇が続くかは日米金利差が手掛かりになりそうです。

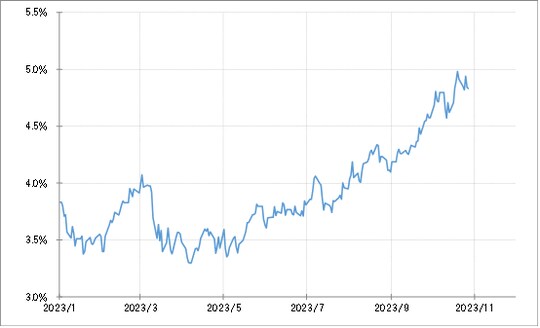

ここまでの日米金利差米ドル優位拡大の主役は、もちろん米金利の上昇です。とくに米長期金利(10年債利回りは)一時、2007年以来約16年ぶりに5%まで上昇しました(図表3参照)。

ただそのタイミングで、これまで米金利上昇、米債券価格下落の主導役の役割を担っていた「債券弱気派」の著名投資家が、米景気減速の可能性を指摘しました。そのうえで、相場観を変更する可能性を示唆したことをきっかけに、米金利は上昇一巡の兆しも出てきました。

26日には、7~9月期の米実質GDP速報値が発表されましたが、結果は前期比年率で4.9%上昇といった異例の高い数字でした。米10年債利回りが5%まで上昇したのは、基本的にはこういった「強すぎる米景気」があったということでしょう。

ただ、この数字が発表された26日、米10年債利回りは4.9%台から4.8%台へ0.1%程度と比較的大きく低下しました。

5%近い堅調な四半期成長率が確認されたにもかかわらず、米金利が低下に転じたのは、金利市場が「強すぎる米景気」はすでに過去のこととして、むしろ上述の著名投資家のように、この先の景気減速の可能性に注目をシフトしているということかもしれません。