農地の相続は農業委員会へ届け出る

土地を相続した場合は法務局で相続登記を行いますが、農地を相続した場合は相続登記のほかに農業委員会への届け出が必要です。届け出に必要なものは次のとおりです。

・相続登記済みの登記事項証明書など相続したことを確認できる書面

農業委員会への届け出は相続を知ったときからおおむね10ヵ月以内に行うこととされています。届け出をしなかった場合や虚偽の届け出をした場合は、10万円以下の過料が科されることがあります。

以前は、農地を相続したときに農業委員会に届け出る必要はありませんでしたが、耕作放棄地や所有者不明の土地が増えるという問題がありました。そこで平成21年に農地法が改正され、相続時の農業委員会への届け出が義務づけられました。農業委員会は相続による所有権の動きを把握して、農地の有効利用を図ります。

相続人が遠方に住んでいるなど農地を管理できない場合には、農業委員会で農地管理に関する相談や、農地の借り手探しなどの支援が受けられます。

農地にかかる相続税と相続税の納税猶予

農地を相続したときは、宅地と同様に相続税が課税されます。農地は宅地に比べて1㎡当たりの評価額は低いものの、面積が広いため相続税が高くなることがあります。

農地の相続税評価

農地にかかる相続税は農地の相続税評価額をもとに計算します。農地の相続税評価は、転用が制限されているなどの事情を考慮して、次のように宅地とは異なる方法で行います。

周辺農地:市街地農地であるとして評価した金額の80%

市街地農地:宅地比準方式または倍率方式

倍率方式は、農地の固定資産税評価額に地域ごとに定められた倍率をかけて評価する方法です。宅地比準方式は、宅地であると仮定して評価した金額から、農地を宅地に転用する場合の造成費を差し引いて評価する方法です。1㎡あたりの造成費は地域ごとに定められた数値を使用します。

なお、農地を含めた遺産の合計額が基礎控除額を下回る場合は、相続税は課税されません。基礎控除額は、3,000万円+600万円×法定相続人の数で求められる金額です。

農地の相続税の納税猶予の特例

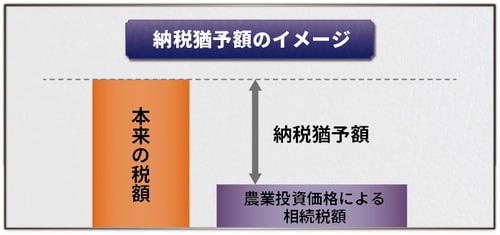

相続税の納税のために農地を処分すれば、農産物を生み出す農地が減少してしまいます。農業の継続を支援し農地の有効活用を図るため、相続税の納税猶予の特例が定められています。この特例では、相続人が農業を続けることを前提に、一定額(農業投資価格に基づいて計算した相続税額)以外の部分について相続税の納税を猶予・免除しています。制度上は納税の猶予ですが、農業を継続しているとそのまま免除されることがほとんどです。

相続税の納税猶予の特例の適用要件

相続税の納税猶予の特例が適用できる要件は細かく定められていますが、おおむね次のとおりです。

・相続税の申告期限までに相続人が農業を引き継ぎその後も継続する

・相続税の申告期限までに遺産分割されている

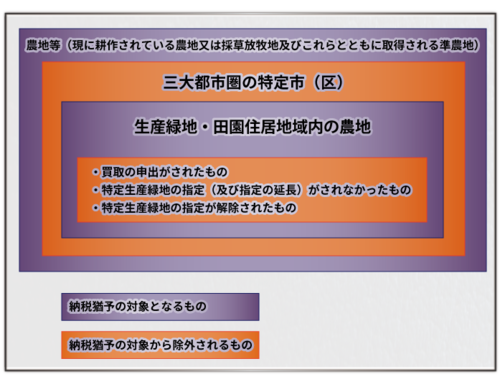

特例が適用できない農地

次の場合は相続税の納税猶予の特例が適用できません。

・農地が相続時精算課税制度を適用して贈与された場合。

その他特例を適用するときの注意点

その他、相続税の納税猶予の特例を適用するときの注意点には次のようなものがあります。

・3年ごとに継続届出書の提出が必要。

・相続人が死亡したとき、相続人が後継者に農地を一括贈与したとき、相続人が20年間農業を継続したとき(三大都市圏特定市以外の市街化区域内の農地(生産緑地を除く))は、猶予された納税が免除される。

・農地を譲渡したり農業をやめたりしたときは、猶予された税額と利子税を納めなければならない(ただし、一定の貸付をした場合はそのまま納税猶予が継続されることがあります)。