利回りの面で魅力高まる米国高配当資産(高配当株・REIT・MLP)

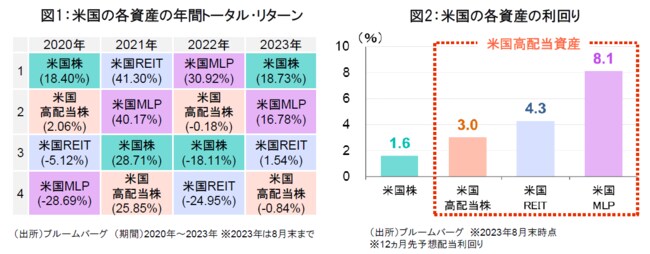

米国の各資産の年間トータル・リターンを順位付けすると、2023 年初来では主に大手ハイテク企業の株価上昇がけん引役となり、米国株が最も上昇しています。

一方で、相場環境の変化により、各資産のパフォーマンスも変わるため、常に上位または常に下位という資産は存在せず、安定した配当(インカム)収益が期待される高配当資産(高配当株・REIT ・MLP)を分散して保有することが有効であると考えられます(図1)。

足元の米国高配当資産の配当利回りは、相対的に高い水準が維持されており、インカムの面からは米国高配当資産の投資魅力が増しています(図2)。

インカム収益の積み上げにより、米国高配当株は長期で安定したパフォーマンス

米国高配株は様々な危機を乗り越えて、長期的に上昇を続けています。パフォーマンスを要因分解すると、安定した配当(インカム)収益の積み上げがトータル・リターンの押し上げに寄与してきたことがわかります(図3)。

また、米国高配当株は米国株全体(S&P500指数)と比較して堅調なパフォーマンスとなっています(図4)。

※米国株:S&P500指数、米国高配当株:S&P高配当貴族指数、米国REIT:FTSE/NAREIT オール・エクイティREIT指数、米国MLP:アレリアンMLP指数

米国MLPは2022年以降、堅調な上昇が続く

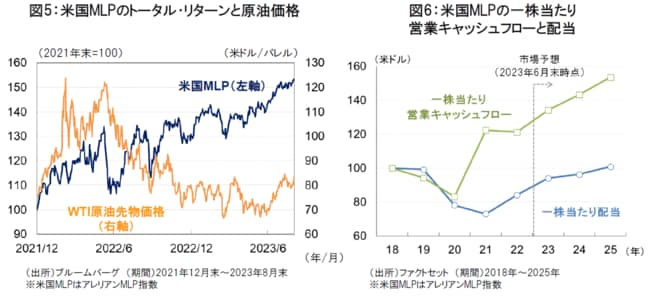

足元のMLPは高値圏で推移する一方で、WTI原油先物価格は今後の景気およびエネルギー需要見通しへの懸念から上値が重い展開が続いており、MLPと原油価格の連動性は低くなっています(図5)。

米国MLPの配当は、2021年を底に増配基調に転じており、今後のキャッシュフロー改善に伴う増配の期待が高まっています(図6)。

金利安定化により投資妙味が生まれる米国REIT

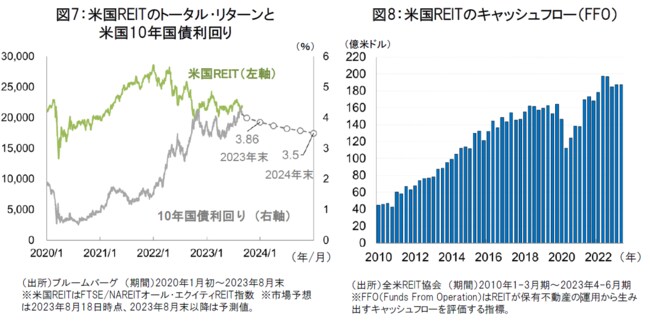

2022年初来の金利上昇を受けて、足元まで米国REITは軟調な展開となっています。米国における過度なインフレを巡る警戒感が和らぐなか、今後は長期金利の安定が見込まれ、金利サイクルの面ではREITの投資妙味が生まれる可能性が考えられます(図7)。

ファンダメンタルズの観点からは、金利上昇や米金融機関を巡る不透明な相場環境においても、米国REITのキャッシュフロー(FFO)はコロナショック前の水準を大幅に上回っています(図8)。

フランクリン・テンプルトン

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~