本記事のポイント

・景気後退の象徴である失業率の上昇は現在深刻なレベルではない

・ハイイールド債のスプレッドも拡大していない

・ハイイールド債がいまも「カナリア」なら株式市場の景気敏感株物色は正しい戦略

景気後退の象徴「失業率の上昇」は現状深刻レベルではない

FEDの強硬な金融引き締めによって、米国の景気後退は避けられないという議論が高まっていたころ、僕は雇用が強い状況でリセッションなどはないと一貫して主張してきた。GDP成長率が2四半期連続してマイナスというテクニカルなリセッションはあるかもしれないが、米国の景気循環を公式に判定する全米経済研究所(NBER)が認定する景気後退は必ず失業率の上昇を伴うものである。

NBERのホームページの背景は米国の景気循環を示すものだが、そこに使用されている経済指標は失業率である。失業者が街にあふれる状況――それが景気後退だという、直感的にもわかりやすい判断基準だ。

その失業率がようやく上向きになってきた。労働市場の過熱感が和らいでいるのは確かだろう。労働参加率の上昇からもわかるとおり、足元の失業率の上昇は職探しをする人が増えたことによるものだ。労働市場に人が戻ってきたことで、人手不足解消、賃金インフレ抑制の観点からいまはまだ前向きに受け止められている。

ハイイールド債のスプレッドも拡大していない

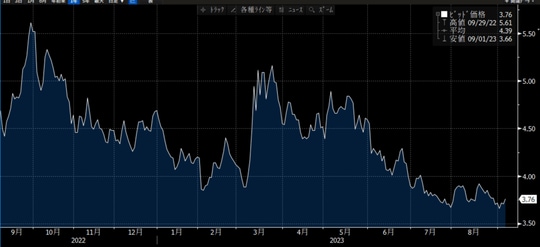

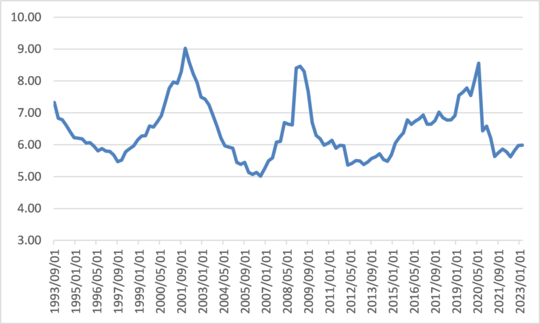

しかし、この先も失業率が上がり続ければ、さすがに景気に対する不安も台頭するだろう。米国の景気減速に対する備えをするべきか。そのシグナルになるのが米国の低格付け(ハイイールド)債だ。ハイイールド債は環境の悪化をいち早く察知する「炭鉱のカナリア」の異名を持つ。過去は失業率(グラフ白線)が上昇する前に、ハイイールドのスプレッド(オレンジ)が拡大していた(図表1)。

「炭鉱のカナリア」と言われるゆえんである。ところが足元ではまったくハイイールドのスプレッド拡大が見られない。

これはどうしたことだろう。そこで、ある債券のファンドマネージャーに訊いてみた。彼の意見は、米国企業の財務が健全だから、というものである。

実際に、米国企業(除く金融機関)の金融負債を税引き前利益で割った比率を、ある種の財務レバレッジとして捉えると、その値は非常に低位に抑えられている。企業の債務が利益対比で穏当であるということだ。

また、あるクレジットの専門家は企業が潤沢な現預金を抱えていることも過去との違いだと指摘する。

ハイイールド債がいまも「カナリア」なら…

そう考えると、仮にこの先、失業率が上昇していっても、おそらくハイイールドのスプレッドは拡大せず、それを指標として見ている多くの市場関係者は動揺しないだろう。米国景気は減速に向かうだろうが、少なくとも悲惨な状況にはならない。たとえメディアが不安を煽ったとしても、「危機」にはつながらないだろう。

ハイイールド債がいまも「カナリア」であるなら、現在の株式市場の景気敏感株物色は正しい戦略であろう。筆者の2023年9月6日配信動画「マーケットの歩き方」で、ハイイールド債を「アンダーウエイト」の判断に変更したが、本記事をもってニュートラルに戻したいと思う。

広木 隆

マネックス証券株式会社

チーフ・ストラテジスト 執行役員

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】