1. トピック:国内金価格が史上最高を更新

国内金先物価格(大阪金先物・中心限月・終値ベース)が高騰している。今年3月にそれまでの過去最高値(1グラム8129円)を突破してからも上昇基調を続け、昨日8月31日には9113円まで上昇した(表紙図表参照)。昨年末以降の上昇率でみても17.6%とおよそ2割に迫っている。

歴史的な高騰の要因を分析したうえで先行きを展望する。

1)国内金高騰の要因

(1) 国際的な金価格の高止まり

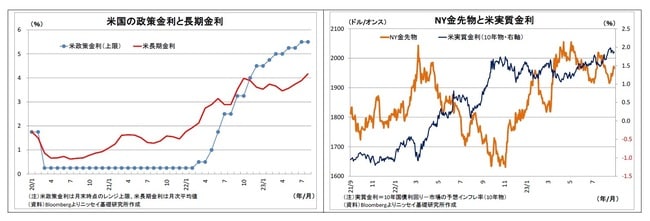

国内金先物価格高騰の要因として、まず挙げられるのは国際的な金価格の高止まりだ。国際的な中心指標であるNY金先物価格(中心限月・終値ベース)は昨日時点で1トロイオンス1965.9ドルにある(表紙図表参照)。この水準は2020年8月に付けた史上最高値(2069.4ドル)を5.0%下回るものの、この間にFRBが急激に利上げを行ってきたことを鑑みると極めて底堅いと言える。

本来、保有しても金利の付かない金は、市場金利が上昇する局面において相対的な魅力(投資妙味)が低減し、価格に下落圧力がかかる。とりわけ、金価格にとって追い風となる市場のインフレ予想(ブレークイーブン・インフレ率)を控除した実質金利と金価格の動きには強い逆相関関係がみられてきた。

昨年春以降、FRBが急速な利上げを続けたことを受けて、米国の代表的な市場金利である長期金利(10年国債利回り)は上昇、先月には約16年ぶりの高水準となる4.3%台を付け、足元でも4.1%台にある。このため、米実質金利(10年物)も2%に迫る水準まで大きく上昇しており、本来、NY金先物価格は大きく押し下げられていても不思議ではない。

(実質)金利が大幅に上昇しているにもかかわらず、NY金が底堅く推移している理由としては、まず、根強い「安全資産としての金需要」の存在があると推測される。

急速な利上げを続けてきた欧米経済や不動産領域等に課題を抱える中国経済に対する市場の先行き懸念は根強い。長引くロシアによるウクライナ侵攻や米中対立も世界経済の下振れリスクであり続けている。

実際、経済の先行きの不確実性を示す一つの指標である経済政策不確実性指数も高止まりしている。市場参加者や家計の先々への不安感が、信用リスクが無く、危機の際に価値が上がりやすい金の需要に繋がっていると考えられる。

また、「インフレヘッジ資産としての金需要」も根強く残っているはずだ。世界的にインフレは鈍化しつつあるが、大半の国で物価上昇率が平時のレベルを未だ大きく上回っており、先行きも不透明な情勢にある。先々のインフレに対する懸念が、引き続き実物資産でインフレに強いとされる金への需要に繋がっていると考えられる。

さらに、足元にかけてのドルの上昇が抑制的であることもNY金先物の価格を支えている。

NY金先物価格とドルインデックス(ドルの複数通貨に対する強弱感を示す)は従来、逆相関の関係にあり、ドルが上昇する局面では金価格が下落しやすい。

これは、金が「無国籍通貨」として基軸通貨ドルの代替資産としての側面を持つため、ドル高時には売られやすくなるためだ。また、NY金先物価格はドル建て表記のため、ドルが上昇すると、ドル以外の通貨を使用する国の居住者にとって割高感が高まり、売られやすくなるという面もある。

ここで、足元のドルインデックスを確認すると、103台に留まっている。本来、米金利の上昇はドル高をもたらすはずであり、実際、昨年10月に米長期金利が4%を超えた際にはドルインデックスが110を超え、NY金先物価格は1700ドルを割り込んだ。

一方、最近では、米利上げ局面が近い将来に打ち止めになるとの観測が高まっているうえ、ドルインデックスを算出する上で最も強い影響力を有するユーロがECBの利上げ継続を背景に堅調に推移していることがドルインデックスの上昇を抑制している。

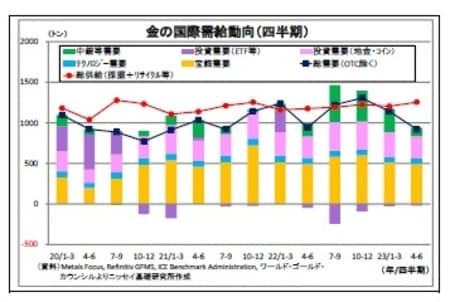

そして、NY金先物の価格を支える最後の要因としては、中央銀行による「準備資産としての金需要」が挙げられる。

もともと、リーマンショック以降、外貨準備資産のドル偏重に危機感を持った一部中央銀行がドル資産を分散化させる狙いで資金を金へとシフトさせる動きが続いていた。さらに、2022年にはウクライナ侵攻への制裁として、米国をはじめとするG7が自国の管理するロシアの外貨準備資産を凍結したことが中銀による金買いに拍車をかけたとみられる。

中国など米国と距離を置く国々では、将来米国から制裁を受ける可能性を考慮し、その影響を緩和する目的でドルから金へと資金を移す動きが続いていると推察される。

(2) 円安の進行

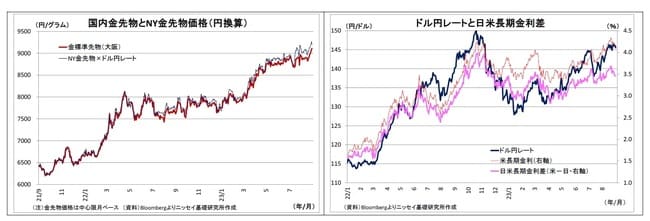

国内金価格高騰の要因として、次に挙げられるのは円安の進行だ。従来、円建てである国内金先物価格は、下図で確認できるように、「(国際的な指標である)NY金先物価格(ドル建て・1グラム当たり)×ドル円レート」に近似して動く。

インフレを懸念するFRBが利上げを続ける一方で、賃金上昇を伴った形での物価目標達成に確信を持てない日銀が金融緩和を続けたことを主因として、ドル円レートは年初以降円安基調となっており、足元では1ドル145円台にまで到達している。

つまり、円の購買力低下が円建てである国内金先物価格を押し上げている。

以上をまとめると、国内金先物価格高騰の理由は、(1)世界経済の先行き不安、インフレ懸念、堅調なユーロ相場、中央銀行の持続的な金買いなどを背景として国際的な金価格が高止まりする中で、(2)FRBの利上げ継続と日銀の金融緩和継続を主因として大幅な円安が進行し、円の購買力が低下、円建て金価格が押し上げられたためということになる。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略