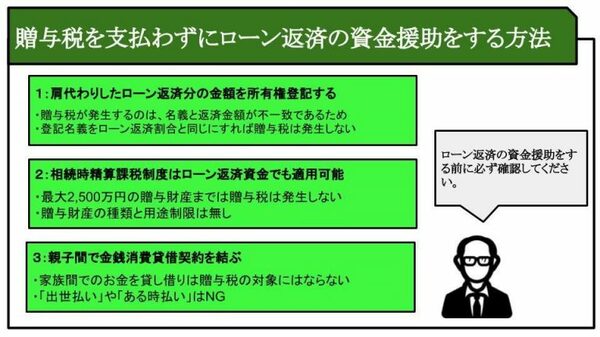

贈与税を支払わないでローン返済の肩代わりをする方法

ローンの返済の肩代わりは贈与税の対象となりますが、贈与税を支払わずに資金援助する方法もあります。

肩代わりしたローン返済分の金額を所有権登記する

ローンの肩代わりが贈与税の対象になるのは、所有権割合とローンの返済割合が一致していないのが原因です。そのため、ローン返済の肩代わりをした金額分の所有権割合を資金援助する人の名義に変更すれば、所有権割合と返済割合は一致するため、贈与税は発生しません。

相続時精算課税制度はローン返済資金でも適用可能

ローン返済の資金援助に住宅非課税制度を利用することはできませんが、相続時精算課税制度を利用することで、最大2,500万円まで贈与税がかからなくなります。相続時精算課税制度は、60歳以上の祖父母(両親)から18歳以上の孫(子)に対して贈与した場合に利用できる特例であり、贈与する財産や用途に制限はありません。相続時精算課税制度を利用する際には、贈与を受けた翌年2月1日から3月15日の確定申告期間内に必ず申告手続きが必要です。

なお、相続時精算課税制度を利用して贈与を受けた財産については、贈与者が亡くなった際、贈与者の相続財産と合算して相続税を計算することになります。

親子間で金銭消費貸借契約を結べば贈与税は発生しない

一時的にローン返済の資金援助を受けた場合であっても、その金額を返済する場合には贈与には該当しません。そのため、親族間で金銭消費貸借契約を結び、その契約内容に基づき毎月返済すれば贈与税を支払わずに済みます。親族間で金銭消費貸借契約を結ぶ場合でも、契約書に返済期間や利息等を記載し、契約内容を確実に履行することが重要です。「出世払い」や「その時払い」は認められず、契約書通りに返済していない場合には、税務署は形式上だけの金銭消費貸借とみなし、贈与税を課税する可能性があります。

なお、親族間の金銭消費貸借契約を結んだ場合には、税務署は定期的に返済状況を確認することもありますので、返済状況が確認できる書類は残しておいてください。

親子間の贈与は相続税の申告までを想定して行うべき

生前中に贈与税がかからない範囲内で親から子に贈与をすれば、将来の相続税の節税に繋がります。しかし、相続税には一定の生前贈与財産を相続財産に加算する決まりがありますし、財産の種類によっては贈与せずに相続税の特例を適用した方が節税になるケースもあります。

そのため、相続税の節税のために贈与を行う場合には、贈与税・相続税双方の特例制度を検討することが必要です。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】