9月の「FX投資戦略」ポイント

〈ポイント〉

・8月の米ドル/円は一時147円まで上昇。足元の米景気が予想以上に強い可能性のあることを受けた、米金利上昇の影響が大きかった。

・ただ、米10年債利回りが4%以上に上昇するといった「上がり過ぎ」が、この先の景気減速をもたらし、米金利はこれまでから一変、「下がり過ぎ」に向かうリスクに注目。

・9月の米ドル/円は、米金利の「下がり過ぎ」リスクをにらみ、上昇から下落へ転換、140~148円中心のレンジでの展開を想定。

先月の振り返り…米ドル年初来高値更新、一時147円

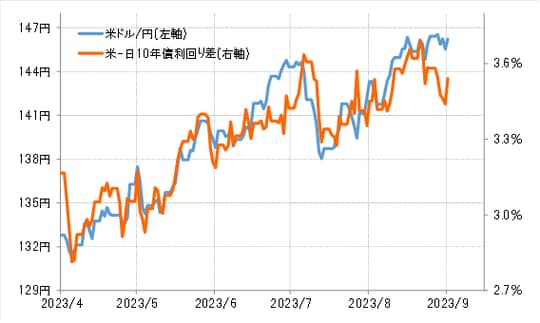

8月の米ドル/円は一時147円まで上昇し、2022年に記録した米ドル高値の151円に一段と接近する展開となりました(図表1参照)。この米ドル高・円安をある程度説明できそうだったのは、日米10年債利回り差米ドル優位の拡大です(図表2参照)。米10年債利回りは、2022年に記録した高値の4.3%を一時更新となり、そういったなかで金利差米ドル優位の拡大を受けて米ドル高・円安が進んだと考えられます。

では、そんな米ドル/円の上昇は、9月に一段と広がるところとなるのか、それともさすがにそろそろ米ドル高・円安も止まり、逆に米ドル安・円高に転換する可能性もあるのか。

上述のように、米10年債利回りが2022年以降の高値を一時更新するまで上昇したのは、足元の米景気が過熱化と呼べるほど強くなっている可能性があることの影響が大きいでしょう。

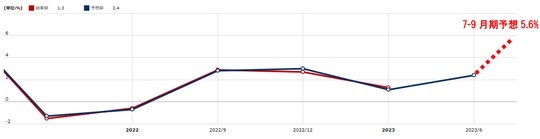

7~9月期の米GDP成長率(前期比年率)について、定評のあるGDP予測モデルのアトランタ連銀のGDPナウは、8月31日に更新した最新予想が5.6%でした(図表3参照)。

あくまで予想段階ではありますが、成熟した先進国である米国の四半期成長率が5%以上といった「新興国並み」になる可能性が出てきた背景にはなにがあるのでしょうか。

米国は、3月に金融システム不安が浮上すると、一時は景気後退(リセッション)に向かっているとの見方が強まりました。ところが、リセッションどころか、7~9月期が5%以上の高成長になるといった予想に一変した背景には「利下げ」があると考えます。

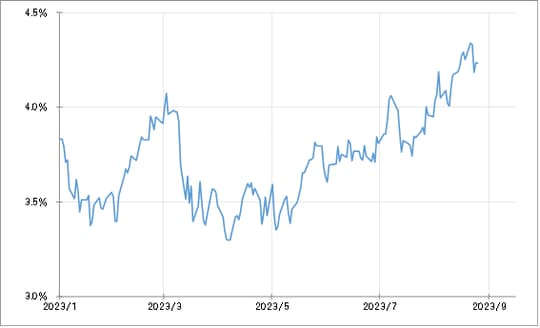

もちろん、FRB(米連邦準備制度理事会)は、インフレ対策の利上げ方針を続けており、利下げした事実はありません。ただ、金利市場は、上述のように3月以降の金融システム不安の浮上を受け、全般的に大幅な低下となり、たとえば金融政策を反映する米2年債利回りは、政策金利のFFレートを一時は1%以上も下回り、早期の大幅利下げを織り込むような動きとなりました。

実際には利下げしなかったものの、1ヵ月以上も大幅利下げを織り込むほど金利が大きく低下したことが景気を刺激し、これまで見てきた7~9月期の米景気回復加速を後押したのではないでしょうか(図表4参照)。