今月の注目点…「米金利上昇=ドル高・円安」終焉の可能性

事実上の「利下げ」と言ってもよさそうな3月以降の米金利の大幅な低下が、むしろ最近にかけて米景気回復を加速させることとなり、リセッションどころか、それとは真逆の景気の過熱が懸念される状況をもたらしました。

そのようななか、年初来の米ドル高値更新を後押したと考えられる「米金利の上昇」について、さらに続くのでしょうか。

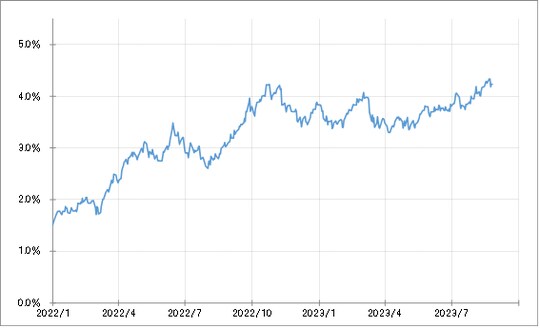

最近のように米10年債利回りが4%を大きく超えて上昇したのは、2022年11月にかけても経験したことでした。

ところで、当時は米金利上昇がピークアウトした後、米10年債利回りは2022年12月以降大幅な低下に向かいました(図表5参照)。今から振り返ると、米10年債利回りが4%を大きく超えた動きは、米景気から見ると「上がり過ぎ」であり、このため先行き景気減速リスクを懸念した金利低下へ転換したのではないでしょうか。

以上について、少し整理してみましょう。3月の金融システム不安を受けた米金利の「下がり過ぎ」が、むしろその後の米景気回復を加速させたとします。しかし、そんな米景気回復の加速を受けた米金利の「上がり過ぎ」が、この先の米景気を減速させる可能性となってきたのではないでしょうか。

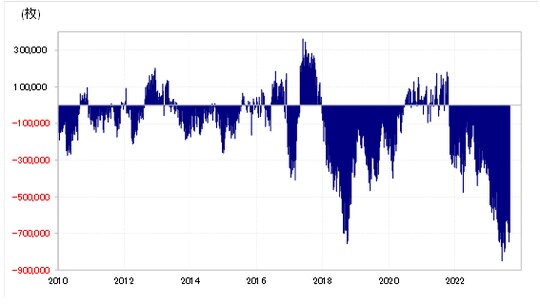

それにしても、なぜ3月以降、一時米金利は早期の大幅利下げを織り込むほどに「下がり過ぎ」となったのか……これについて筆者は、米金利は最近にかけての歴史的インフレ局面で「上がり過ぎ」、債券市場は債券の「売られ過ぎ」となった結果、その反動、つまり債券の買い戻しに伴う債券価格上昇、利回り低下が過剰反応しやすいのではないかと考えてきました(図表6参照)。

そんな米金利の3月以降の「下がり過ぎ」が米景気を刺激したことで、その後の米景気はむしろ景気回復に向かいました。ただし、そんな米景気の過熱を受けた米金利の「上がり過ぎ」が、今度は米景気の減速をもたらしかねなくなっています。

そういった「米景気の減速=米金利低下」局面では、極端に「売られ過ぎた」可能性のある米債券市場では買い戻しに過敏に反応する結果、米金利の低下も過剰になるリスクがあります。

9月は、米ドル/円なども例年一方向へ動きやすい時期です。では、今回はその方向が米ドル安か、それとも米ドル高なのか。これまで見てきたことからすると、その鍵を握る米金利が低下に向かった場合、米ドル/円も下落に向かう可能性が高いです。

以上を踏まえて、9月の米ドル/円は140~148円中心のレンジを想定します。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】